出品|每日财报

作者|吕明侠

疫情之下,小家电逆势增长。中国电子信息产业发展研究院发布的《2020年上半年中国家电市场报告》显示,今年上半年我国家电市场零售额规模为3690亿元,比去年同期下降14.13%。但烹饪类小厨电如空气炸锅、煎烤机等受“宅经济”带动销量大涨。

因此上半年的行情中小家电受到资金热捧,但近期这种趋势似乎有所反转。随着小熊电器、千禾味业、海天味业等多只明星股遭遇主要股东减持,“厨房”概念消费股前景也变得越来越不确定。

依靠小家电逆袭,业绩亮眼却遭股东减持

阿里生态系统诞生了很多上市公司,小熊电器便是其中的一例,上市时公司也获得了很多社会的称赞:创意小家电+互联网是它的典型标签。

从最开始的爆款酸奶机,到后面慢慢打磨出了几十个创新品类,其中加湿器、电炖锅、绞肉机、打蛋器、酸奶机、煮蛋器、电热饭盒7大品类更是在2018年双十一夺得了累积销量冠军。

小熊家电诞生于2006年3月,作为小家电行业的黑马,小熊电器在历经长达一年多的IPO之路后,于2019年8月23日在深圳证券交易所敲钟上市。

上市后借助资本市场的力量,小熊电器迎来高速增长期,同时其业绩也是十分亮眼。股价在一年多的时间里,从最初34块的发行价,最高飙升至165元,在一年多的时间内上涨接近5倍,市值最高达258.8亿元。

据公司发布的2020年半年报数据显示,今年上半年实现营收17.17亿元,同比增长44.51%,归属上市公司净利润为2.54亿元,同比增长98.93%,经营性现金流净额为4.16亿元,暴涨250.91%。

然而,乘着“宅”经济红利快速发展的小熊电器,近日却遭到了股东的减持。

9月1日晚间,小熊电器公告称,股东施明泰、龙少柔、龙少静计划在公告披露之日起15个交易日后的6个月内通过集中竞价交易,或在公告披露之日起3个交易日后的6个月内通过大宗交易方式减持公司股份。

三人拟减持的股份分别不超过公司股本的1.28%、2.24%、0.96%,合计减持的股份不超过公司股本的4.48%。

线上收入占比达9成,流量红利遇瓶颈

小熊电器主要在天猫商城、京东商城、唯品会等第三方渠道销售。根据公开数据,2016年-2018年,小熊电器的线上销售额分别为9.6亿元、15.09亿元和18.33亿元,占总营收的比例分别为88.61%、91.6%、91.93%和90.41%。在发布的2019年年报中小熊电器并未公布线上和线下销售比例。

过度依赖线上销售,倘若未来无法与上述电商平台保持良好的合作关系,或上述电商平台的销售政策、收费标准等发生重大不利变化等情况时,都将对小熊电器的经营业绩产生不利影响。

事实上,由于线上销售渠道成本越来越高,入驻京东、天猫等平台需要缴纳各种名目繁多的服务费,电商渠道销售产品还需要抽佣金,像小熊电器这种品牌溢价能力比较低,产品单价销售均价即客单价比较低的企业,未来生存空间不容乐观。

近几年来,受消费者需求影响,包括小家电企业、电商品牌都在打造线上、线下互相拥抱的模式,两“腿”并进。京东、天猫、苏宁易购、九阳、小米等在积极拓展线下实体店。

《每日财报》还注意到,对于小熊电器更大的挑战在于,一旦互联网平台的流量饱和之后,企业很快就会遇到增长瓶颈。尽管有人会说会多开辟几个电商渠道不就行了,但是拥有大流量的电商平台又有多少呢?

另外,不能回避的现实是,美的等行业巨头也看上了小家电市场,它们不仅布局了线上天猫京东,更承包了线下商超各主流渠道,未来它们做多少、花多大力气去做,留给小熊的市场又有多大?

重营销轻研发 研发不及同行

在互联网普及的当下,营销的确有着举足轻重的地位,但作为家电制造企业,研发才是立足的基石。

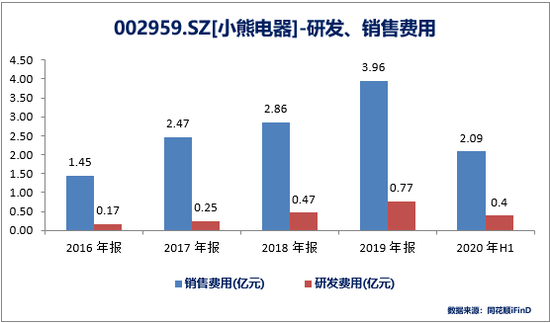

《每日财报》注意到,小熊电器为其品牌宣传做出大规模投入,2016年-2020年H1,小熊电器的销售投入为1.45亿元、2.47亿元、2.86亿元、3.96亿元、2.09亿元,占总营收比例分别为13.76%、14.99%、14.01%、14.73%、12.17%。

小熊电器的品牌推广模式多达6种,包括电商平台广告投放、影视剧与综艺节目广告植入、明星宣传、新媒体营销、户外广告投放、论坛展会。

对比同行可以看出,小熊电器的研发投入不足竞品的一半。2016年-2020年H1,小熊电器的研发投入为0.17亿元、0.25亿元、0.47亿元、0.77亿元、0.4亿元,占总营收比例分别为1.61%、1.52%、2.3%、2.86%、2.32%。

远低于销售费用,并明显低于行业平均水平。若“重营销,轻研发”,长此以往,小熊电器将可能面临市场份额萎缩等系列风险。

在小家电未受重视之前,小熊电器凭借挖掘这一细分品类实现成功突围。但值得注意的是,小家电研发相对简单,核心竞争力有限,大型企业也很容易涉足,因此小熊电器的突围也必将迎来大型家电企业的“围剿”。

在此背景下,销售渠道依赖线上,重营销轻研发的小熊电器又能否活到最后呢?对此《每日财报》将持续关注。