原标题:史上最大IPO来袭!以史为鉴:大型IPO后市场将如何表现?

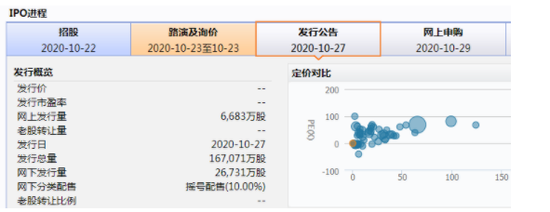

蚂蚁集团上市的脚步越来越近了,公司将在10月27日进行网上路演,10月29日进行网上网下申购。其A股股票代码为688688,申购代码为787688。

根据蚂蚁集团公布的信息,蚂蚁股网上发行6683万股,网上单一账户申购上限317000股,网上顶格申购需配置沪市市值317万元。

史上最大IPO来袭

备受关注的蚂蚁集团将在10月29日进行网上网下申购,预计最快将于11月上旬登陆科创板。此次蚂蚁集团计划在A股和H股初始发行各不超过16.71亿股,另外分别授予不超过A、H股初始发行股份数量15%的超额配售选择权。此次A股初始发行的16.71亿股中,战略配售数量为13.37亿股,占比80%。扣除战略配售后,本次A股初始发行股数为3.34亿股,其中网下初始发行数量为2.67亿股,占比80%,网上初始发行数量为0.67亿股,占比20%。

机构预计本次蚂蚁集团A+H股同步发行募资规模达350亿美元左右,将取代沙特阿美的290亿美元成为史上最大规模IPO。去年12月份,沙特阿美筹资294亿美元,超过了阿里巴巴在2014年250亿美元的IPO记录,而蚂蚁金服在这个全球最顶级的资本盛宴中夺回了冠军。

庞大的融资规模有望为投资者创造丰厚的打新收益。根据测算,开源证券预计蚂蚁集团科创板初步询价中,A类机构投资者中签率为0.47%-0.53%,C类机构投资者中签率为0.42%-0.48%,顶格申购(预计20亿元)情况下单账户获配金额可达近一千万。

蚂蚁踩死大象?

上周蚂蚁集团完成上市注册流程,恰逢后半周大量白马股开始集体杀跌,市场因此提及“蚂蚁踩死大象”的故事。光伏、游戏、科技、消费、医药等多个行业板块龙头股大跌。

事实上,原因可能并不是这么简单。大型独角兽上市带来的资金分流或基金调仓效应固然有,但冲击并不会这么明显。毕竟在目前价值投资风向驱动下,白马股优秀的业绩护城河依然是多数投资者追逐的对象。

华西证券认为,短期来看大型IPO对于市场流动性带来冲击,尤其是对于北向资金的短期影响较为明显,这也给深受北向资金青睐的白马龙头短期表现带来一定负面冲击。但是从中期来看,大型IPO上市冲击不太可能对市场带来系统性影响。另外一方面,当前白马股的调整主要原因还是由于估值偏高,业绩不及预期。回顾A股历史上的“抱团取暖”,出现最强势、最优质公司补跌的现象,往往是大盘调整接近尾声的一大标志。

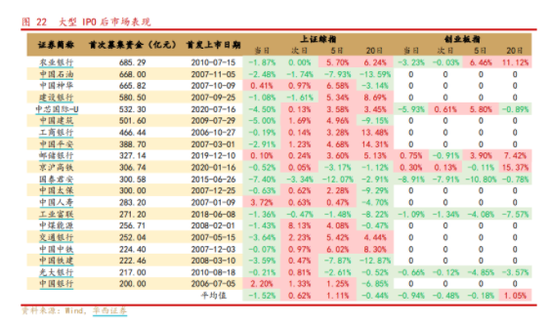

大型IPO后市场将如何表现?

回顾历史,近几年,巨无霸IPO项目给市场带来的资金分流效应并不显著。例如,中芯国际上市前数周是市场仍在持续上涨,上市日及询价日前后,市场确因资金分流出现一定程度下跌,但后期市场快速消化,并未出现剧烈扰动。

华西证券认为,A股在全面深化改革、大幅扩容、引入外资以后,对于大规模IPO的短期冲击已经正在逐渐弱化。随着A股市场的日趋成熟,基本面和景气度将是决定个股长期价值的核心要素,无论对于蚂蚁集团本身还是其他A股标的均是如此。

广发证券指出,蚂蚁上市对资本市场将产生以下影响:(1)蚂蚁上市的资金面影响主要在预期,但悲观预期可能提前迅速消化掉,市场核心交易逻辑不在于此;(2)根据上市当日成交额下调测算,实际流动性影响很小,核心逻辑在于非限售股份压缩、发行前估值抬高、存在H股价格锚;(3)有限流动性下,近期其他新股估值溢价可能下调;(4)科创板存量股票估值分化加剧;(5)长期看,蚂蚁“示范效应”主要体现在估值体系重塑,A股趋于美股、港股化,即优质成长股可能长期被市场赋予高估值。