原标题:股东质疑换股价格,王府井吸并计划何去何从

5月7日晚间,王府井(600859.SH)公告称,以发行A股方式换股吸收合并首商股份(600723.SH),王府井为吸收合并方,首商股份为被吸收合并方,即王府井向首商股份的所有换股股东发行A股股票,交换该等股东所持有的首商股份股票。同时,王府井拟采用询价的方式向包括首旅集团在内的不超过35名特定投资者非公开发行A股股票,募集配套资金不超过40亿元。

据公告,首商股份换股价格以换股吸收合并的定价基准日前20个交易日的股票交易均价8.51元/股为基础,并在此基础上给予20%的溢价率确定,即10.21元/股,首商股份与王府井的换股比例为1:0.3044,即每1股首商股份股票可以换得0.3044股王府井股票。本次换股吸收合并完成后,首商股份将终止上市并注销法人资格,王府井或其全资子公司将承继及承接首商股份的全部资产、负债、业务、人员、合同及其他一切权利与义务。王府井因本次换股吸收合并所发行的A股股票将申请在上交所主板上市流通。

本次换股吸收合并事宜今年年初就已展开布局。

1月17日,王府井与首商股份签署关于本次合并的《吸收合并意向协议》,拟通过向首商股份全体股东发行A股股票的方式换股吸收合并首商股份1月18日,王府井与首商集团均发布关于筹划重大资产重组停牌公告。1月29日,王府井与首商股份联合发布公告,王府井以发行A股方式换股吸收合并首商股份,王府井为吸收合并方,首商股份为被吸收合并方。

减少同业竞争

武汉科技大学金融证券研究所所长董登新表示,对于充分竞争的行业,并购有利于发挥规模效应、减少同业竞争。

广东展富资产管理有限公司投资总监钟海波对第一财经记者表示,此次吸收合并减少了同业之间的竞争,整合之后有利于区域做大做强商业零售;此外,免税牌照是政策红利,整合后的商业能更好发挥牌照优势;吸收换股过程中可以配套融资,可以巩固主业发展,完善现金流。

公告显示,本次换股吸收合并完成后,首商股份的全体在册员工将由王府井全部接收并与王府井或其指定的全资子公司签订劳动合同,首商股份作为其现有员工的雇主的全部权利和义务将自本次换股吸收合并交割日起由王府井或其指定的全资子公司享有和承担。

王府井方面表示,吸并首商股份可增加公司的存续门店数量,区域分布更加广泛,存续公司在北京乃至全国的市场份额和影响力将得到进一步提升。还将整合吸收合并双方共同的供应商资源,并提高与供应商的议价能力。

王府井和首商股份均是北京市国有企业,各自旗下具有“王府井百货”、“王府井购物中心”、“王府井奥莱”、“燕莎商城”、“西单商场”等商业零食品牌。

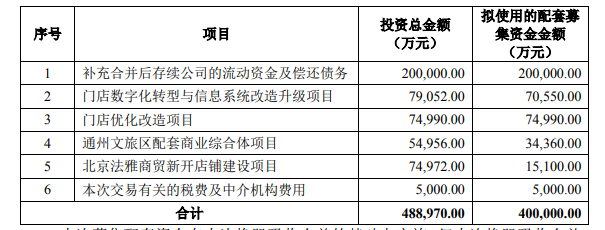

公告介绍,本次募集配套资金拟用于补充合并后存续公司的流动资金及偿还债务、门店数字化转型与信息系统改造升级项目、门店优化改造项目、通州文旅区配套商业综合体项目、北京法雅商贸新开店铺建设项目以及本次交易有关的税费及中介机构费用,其中用于补充合并后存续公司的流动资金及偿还债务的比例不超过本次募集配套资金总额的50%。

遭三名董事反对

事实上,今年初王府井提出合并意向后即遭到监管问询。监管在问询函中要求说明首商股份终止上市并注销法人资格对其生产经营的影响,包括但不限于资质申领、自有物业等资产权属变更、租赁等合同变更和续约等,相关权利义务的变更是否存在法律障碍等内容。

王府井5月7日召开董事会就包括吸并草案和2020年年报在内16项议案进行表决,尽管所有议案均获通过,但涉及交易细节时,公司董事吴刚、张学刚、刘世安投了反对票。吴刚、张学刚表示,对本次合并的换股价格和换股比例的合理性和必要性需进一步论证;交易可能存在摊薄现有股东和投资人即期回报的风险。而刘世安的反对理由与之基本一致。

2014年以来,A股上市公司换股吸收合并A股上市公司交易案例包括城发环境吸并启迪环境、大连港吸并营口港、美的集团吸并小天鹅A、宝钢股份吸并武钢股份、长城电脑吸并长城信息定、中国南车吸并中国北车以及百视通吸并东方明珠等。

王府井在3月5日回复监管时表示,2014年以来A股上市公司换股吸收合并A股上市公司的交易案例(比如上述7个交易合并案例)多以定价基准日前20个交易日的股票交易均价作为换股价格的定价基础,本次交易的定价基础与大多数可比案例一致,符合市场惯例。但无论如何,在控股股东首旅集团需要回避表决的情况下,公司重要股东持有异议或意味着这场重组的道路或许并不平坦。

针对股东质疑的本次交易可能摊薄现有股东和投资人即期回报,上述交易草案中承认,并不排除本次交易完成后存续公司未来经营成果低于预期,届时存续公司的每股收益将可能出现一定幅度的下滑,从而摊薄存续公司股东的即期回报。

交易草案表示,吸收合并后存续公司相关风险还包括由于吸收合并双方的经营管理制度、模式并非完全相同,存续公司在整合过程中可能面临一定的整合风险。

风险还包括业绩波动,王府井和首商股份的业绩存在一定波动。王府井2020年度归属于母公司股东的净利润为38673.32万元,较上年度同比减少59.77%,主要是新冠肺炎疫情影响主营业务业绩,以及其他非流动金融资产公允价值变动收益下跌等因素所致;首商股份2020年度归属于母公司股东的净利润为-3402.69万元,较上年度同比减少108.56%,主要是新冠肺炎疫情影响主营业务业绩,以及下属新燕莎金街购物广场闭店等因素所致。 若存续公司经营情况好转的进度不及预期,或存续公司未能适应激烈的市场竞争,可能面临业绩短期内无法得到改善甚至持续波动的风险。

自去年6月获得免税品经营资质后,王府井股价大幅上涨,去年5月至7月初,王府井区间涨幅高达465%,股价一度接近80元/股,此后震荡回落。一名券商分析师在接受第一财经记者采访时表示,目前王府井股价还处于“下行通道”,如果合并成功,最终效果还得看双方合并之后的业绩表现究竟如何。