·主要观点·

无论是从中国资产配置还是全球资产配置的角度来看,中国股票都是其青睐的一类资产。

目前仍是近期股市的一个底部,伴随着宏观环境的改善、经济政策支撑加大,情绪还有较大可能性出现进一步回暖。

中国股市与海外市场因素的关联近来也明显减弱。

本轮房地产的底部应该已经出现在去年底今年初,未来的缓慢复苏大概率会持续。

我们目前比较关注6月份以及7月份的经济数据,能够在多大程度上验证本轮经济复苏的力度。

美国经济是否会步入衰退,不能简单只看通胀和美联储加息状况,而是还要看基本面、看私人部门的一个承受能力。目前这种承受能力是很高的。

6月21日,瑞银资产管理发布2022年中投资展望指出,考虑到中国宏观政策出现明显反转且经济处在复苏阶段,中国股票会进一步“交易复苏”,估值修复和盈利抬升皆可期。无论是从中国资产配置还是全球资产配置的角度来看,中国股票都是其青睐的一类资产。

另一方面,该机构认为全球发达市场股票还有比较大的下行空间,要等到美联储政策“见顶”之后才会逐步出现反转。历史上,在美联储收紧政策时美国股票估值就开始反弹的情况是不存在的。

中国股市与海外因素关联减弱

盈利修复将在未来几个季度体现

在年中展望会上,瑞银资产管理(上海)董事、资产配置基金经理罗迪当天对媒体表示,中国国内市场的整体流动性仍然处在相对比较宽松的环境之下。“中国经济周期步入复苏阶段,需要政策对经济进行托底,而通胀并不会成为比较明显的掣肘。在这样的背景之下,国内金融市场可以持续维持相对比较宽松的金融环境。”

从股市情绪面来看,从5月中旬以来情绪出现明显的回暖,目前仍是近期股市的一个底部。伴随着宏观环境的改善、经济政策支撑加大,情绪还有较大可能性出现进一步回暖。

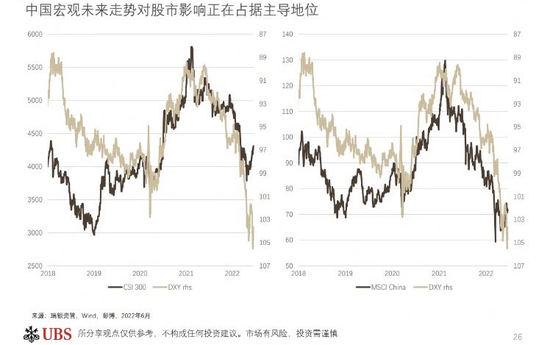

另一方面,中国股市与海外市场因素的关联近来也明显减弱。罗迪分析指出,过去两年美元走势对中国股票影响加大,并且呈现负的相关性。也就是说,美元指数越强,中国股票下行压力越明显。

但从5月份以来,这个关系出现了一定程度的变化:美元走强的同时,中国股票并没有跟随走弱,反而是走强了。“全球流动性继续收紧,但中国股票进一步走强,反映出市场逻辑更多关注着中国宏观经济发生的变化。”他说。同样的情况也曾在2019年上半年出现,当时全球金融条件收紧、美元走强,但中国市场受益于中国经济当时的复苏周期。

附图 美元对中国股票的影响在减弱

今年5月下旬开始,北向资金开始大幅流入A股,表明外资对中国股票的情绪出现了非常明显的反转。“这里面很多是对冲基金等交易区间比较短的资金,但这些资金永远是市场里跑在最前面的,当这些资金带来了市场情绪回暖之后,其他久期比较长的资金慢慢会进一步入场。”

瑞银资产管理认为,中国经济当前上行周期复苏的斜率可能不一定很高,这取决于后期政策层面是否出现调整。而政策层面调整很大程度上取决于实时经济数据对于复苏的验证。

“我们目前比较关注6月份以及7月份的经济数据,能够在多大程度上验证本轮经济复苏的力度。”罗迪表示,如果力度相对不够,那么有希望看到更多稳增长政策进一步出台。考虑到疫情不会短期内在全球消失,即便是复苏达到比较理想的状态,中国宏观经济政策也不会快速收紧。

在这一背景之下,中国股市不会改变中期(6-12个月)复苏的走势,估值修复应该会持续,而盈利的修复会逐步在未来几个季度体现到股价当中。

房地产或可持续复苏但并非V型

黄金中期配置价值有限

针对市场广泛关注的房地产市场,瑞银资产管理认为,本轮房地产板块的复苏不会很快V型反弹。要先从商品房销售的复苏开启,才会逐步带动整个房地产投资的回升。

这是因为,经过了两年的疫情,居民对房地产市场的热情不会很快回到此前高度。同时,大部分房企面临一定资金压力,需要通过房地产销售回暖来缓解,它才会出现新一轮的投资。

目前来看,房地产市场预期正处在逐步稳定过程当中,需要看到商品房销售从收缩逐步回升到与去年持平,然后再看是否进一步增长。“我们认为这一过程不太会是逐月的,可能会以逐个季度,甚至稍微更长一点的时间逐步回升。”另一方面,本轮房地产的底部应该已经出现在去年底今年初,未来的缓慢复苏大概率会持续。

贵金属方面,瑞银资产管理认为,在美联储加息的大背景之下,黄金作为不付息商品,其估值相对较贵。从中期的配置的角度来看,当前时点黄金的吸引力比较有限。

罗迪表示,美联储加息过程短期内不会结束,可能要持续到明年上半年。因此,黄金的价值在中长期可能会面临下行的压力。尤其是,如果说拉长时间来看的话,目前黄金价值处在历史高位。上一次金价达到历史的高位是在2012-2013年左右,当时也正值美联储开启一轮加息的前夕。

美国私人部门盈余可缓解衰退压力

对于全球市场高度关注的美国及部分发达经济体是否会出现衰退的问题,瑞银资产管理认为,伴随着美联储进一步加息、金融条件持续收紧,美国经济可能会进一步的放缓。但由于过去两年美国及欧洲出台大规模财政刺激,给企业及居民(私人部门)带来大量盈余,某种程度可以缓解经济衰退的压力。

罗迪从高通胀和私人部门资产负债表两个维度进行了分析。历史上,在高通胀环境下,也就是实际通胀超过核心通胀4个百分点时,美国在最后一次加息两年之后避免进入衰退的概率只有20%,也就是有80%的概率会进入衰退。但从私人部门资产负债表来看:当资产负债表更加健康的时候,也就是历史上金融盈余百分位排序偏高的情况下,美国最后一次加息之后两年内避免衰退的概率将近80%。也就是说,从居民资产负债表的健康程度来看,美国在未来两三年出现衰退的概率可能只有20%。

“这一组历史概率分析起码告诉我们,美国经济是否会步入衰退,不能简单只看通胀和美联储加息状况,而是还要看基本面、看私人部门的一个承受能力。目前这种承受能力是很高的。”罗迪说。