财联社7月20日讯(编辑 卞纯)根据美国银行最新月度基金经理调查,投资者将风险资产敞口降至即使在全球金融危机期间也未见过的低水平,表明在“令人绝望的”经济前景之下,投资者已经完全缴械投降。

美国银行月度基金调查在华尔街拥有相当高的知名度。本次调查,美银在截至7月15日的当周对259名基金经理进行了调查,这些基金经理管理着7220亿美元资产。

全球经济增长预期跌至历史低点

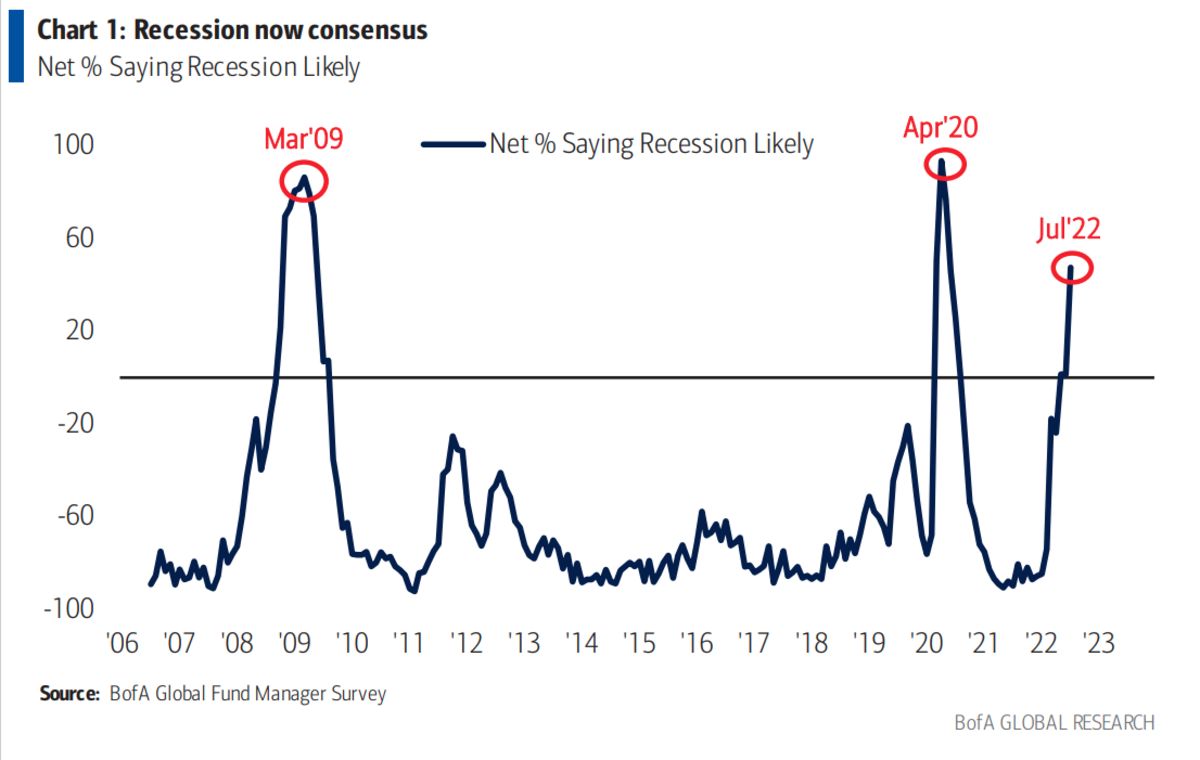

以Michael Hartnett为首的美银策略师在报告中写道,全球经济增长和利润预期跌至历史低点,而经济衰退预期则达到2020年5月以来的最高水平,2020年5月正是新冠疫情造成经济放缓的峰口浪尖。

调查显示,高通胀被视为最大的尾部风险,其次是全球经济衰退、央行鹰派立场和系统性信贷事件,俄乌冲突已降至第五位。

与此同时,预计明年通胀将下降的受访者,达到全球金融危机以来最多,这也意味着未来利率可能会走低。

股票配置水平降至金融危机以来最低

调查显示,投资者对股票的配置降至2008年10月以来最低,而现金敞口则飙升至2001年以来的最高水平。

美银表示,投资者将投资组合中未投资现金的比例提高至6%以上,为二十多年来的最高水平。美银指出,本次调查显示“投资者的悲观情绪达到了可怕的水平”。

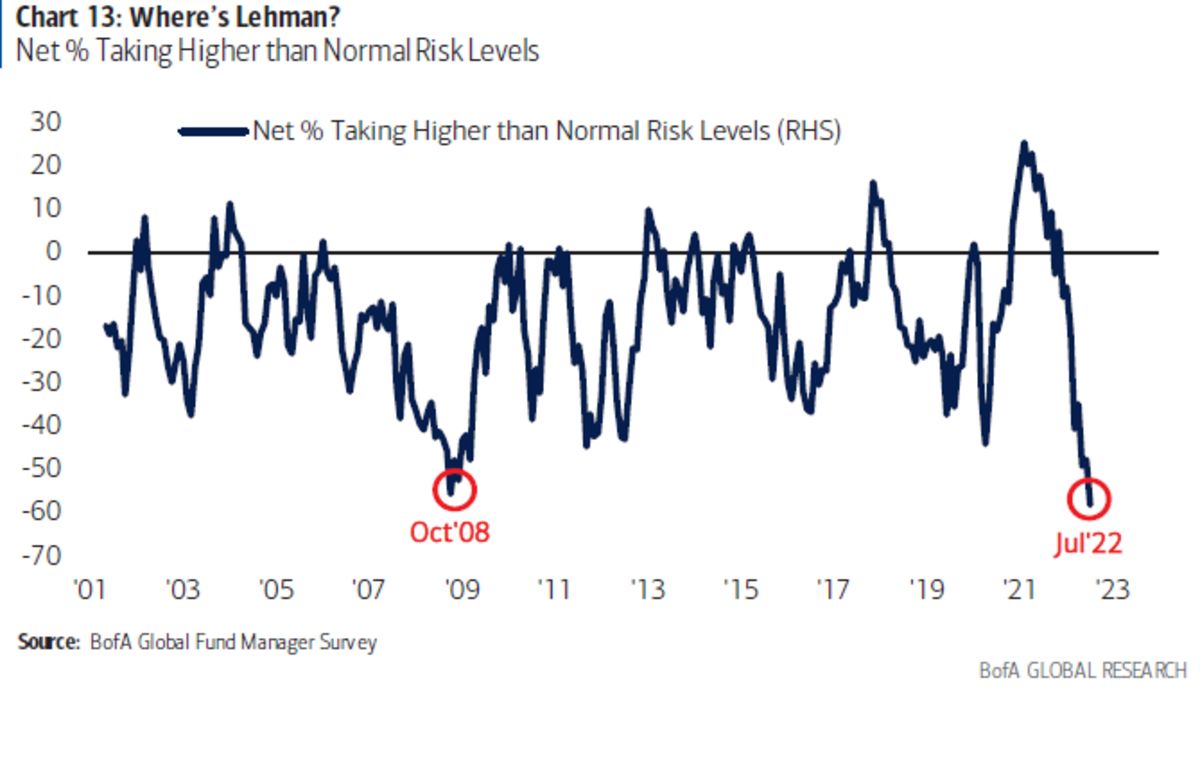

在正方和反方意见相抵后,58%的基金经理表示他们承担的风险低于正常水平,超过了全球金融危机期间的调查结果,并创出历史新高。

调查结果突显了今年投资者逃离风险资产的浪潮。投资者的避险抛售导致标普500指数近期跌入熊市,欧洲股市则创出2008年以来最大的六个月跌幅。

尽管关于美国通胀正接近顶峰的乐观情绪再度增强,但由于围绕潜在经济萎缩的风险仍然很高,因此市场人气依然低迷。欧洲面临能源危机的前景也增加了不确定性。

不过美银表示,该行的多空指标处于“最大程度看跌”水平,表明未来形势可能出现转机。“2022年下半年基本面糟糕,但市场情绪显示未来几周股市/信用市场将上涨,”策略师写道。

其它亮点:

投资者极度做多防御类股票,如必需品股、公用事业股、医疗保健股,尤其做空欧股、银行股、科技股和消费股,同时他们也减少了对能源股的敞口。

做多美元是7月最拥挤的交易,其次是做多石油和大宗商品。

加息和对全球经济增长的悲观情绪,已经将美元汇率推升至20年来的最高水平。

分区域来看,投资者最看空的股票市场是欧股和日股。