7月下旬,美国散户购买一篮子热门科技股的数量达到2014年以来的最高水平。

追踪美股大型科技股的纳斯达克综合指数今年至今累计下跌了18.6%。由于利率上升以及投资者对其增长前景的悲观态度,亚马逊、谷歌等热门科技股也都录得了两位数的跌幅。

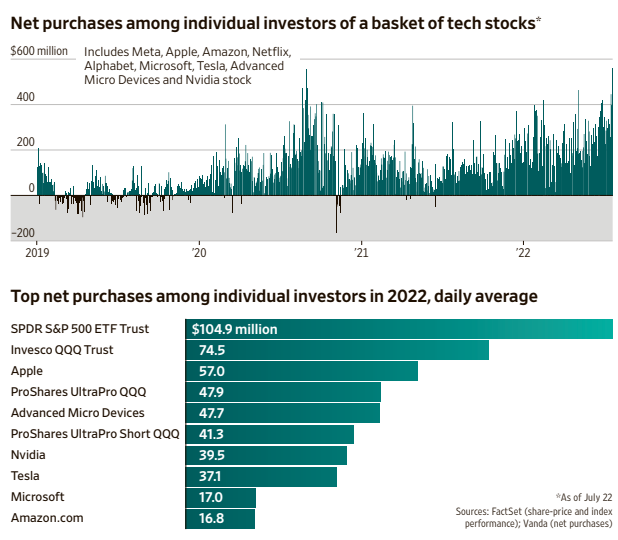

然而,许多科技股在美国散户中仍然最受欢迎,他们表示有信心科技股即将反弹,并预计这些科技企业将继续推动经济增长。根据万达研究公司(Vanda Research)的数据,7月下旬,美国散户购买一篮子热门科技股的数量再度达到2014年以来的最高水平。

美国散户再次抄底科技股

上述一篮子股票包括Meta(Facebook母公司)、亚马逊、苹果、奈飞和谷歌母公司Alphabet Inc.,以及特斯拉和微软(Microsoft Corp.)等少数其他大型科技股。与此同时,以科技为主的SPDR S&P 500 ETF Trust和Invesco QQQTrust ETF再度成为最受美国散户欢迎的押注。

即使在上周,包括苹果、亚马逊和Alphabet在内的许多科技企业都警告称,他们的增长正在放缓,散户投资者也仍继续推高了这些科技股,对这些科技企业抵御经济前景不确定性的能力表示信心。在散户的推动下,苹果7月创下了2020年8月以来的最佳月度走势,亚马逊更录得2009年10月以来的最佳月度走势,仅上周五一天,其股价就上涨了10%。

许多散户投资者还对元平台股价此前的暴跌感到震惊,并开始抄底。此前,元平台在有史以来首次录得季度收入下滑后加速下跌,今年至今累计跌去52%。而上周四,也就是美联储公布最新利率决议当日,富达(Fidelity brokerage)平台的数据显示,该股是散户当日购入第一位的股票。同时,散户投资者当日还对特斯拉、福特汽车(Ford Motor Co.)和追踪纳斯达克100指数(Nasdaq-100)的杠杆式ETF进行了广泛交易。

此外,部分散户投资者也在转向期权市场,大力押注科技股。万达研究的数据显示,对特斯拉的看涨期权是期权市场上最广泛的交易之一。今年散户投资者平均每天在特斯拉看涨期权上的支出甚至超过了亚马逊、英伟达和与Invesco QQQTrust ETF相关期权支出的总和。

好消息是,对于许多散户来说,近期对科技股的押注予以了丰厚的投资回报。由于市场押注美联储将在未来数月放缓加息速度,美股科技股近来一直在反弹。7月,纳斯达克指数上涨12%,为2020年4月以来的最佳月度走势,表现优于标普500指数整体涨幅9.1%。

在纽约一家初创企业工作的散户投资者Jerry Wang对第一财经记者表示:“美股市场仍严重低估了科技在我们生活中的实际作用,而且对于不那么善于技术分析的普通投资者来说,过去多年的经验仍告诉我们,还是买入科技股最稳赚。”

分析师怎么看

比起散户投资者的一腔热血和乐观,分析师虽然也看到了科技股跌出来的一些机会,但更加有选择性。

根据FactSet的信息,尽管最近出现反弹,但通信服务和科技板块仍是标普500指数今年迄今最落后的两个板块,仅次于非必需消费品。

汇丰银行的首席多资产策略师凯特纳(Max Kettner)表示,对科技的巨大赌注基本上是建立在美国的实际利率和长期实际利率仍将保持在相当温和和相当低的水平上的。而这也是我们预测的基本情境。因此,我们认为整体环境仍然会非常有利于成长股。我们建议投资者远离那些期限较短的股票,例如金融类股,更多持有成长股。

“最终,投资股票仍要看重估值,而估值主要与长期实际利率有关,也就是取决于美联储的政策。”他称,“如果美联储接下来当真如市场预期般无法进一步大幅加息,那么在广泛的成长股中,科技股看起来是一个相当不错的藏身之地。”

股票研究公司New Constructions的首席执行官特拉纳(David Trainer)称:“投资者在科技领域挑选股票时应该有选择性。最强劲的股票类型是现金流强劲,且目前估值低估了公司未来产生现金流能力的那些股票。”基于这些标准,他最喜欢的科技股包括微软、Alphabet、思科和甲骨文。

他补充称:“在选择科技股时,投资者需要了解你所押注的科技企业,充分了解该公司产生现金流的能力。仅仅因为某个科技股过去一直上涨就押注它还能持续上涨的策略已经不再可靠了。”

而对CFRA的股票研究副总裁弗里曼(John Freeman)来说,在经济低迷时期,软件型科技企业的抗压能力整体会好于硬件型科技企业,而在选择具体的软件型科技企业时,他认为“好的软件显然是基于云的软件,好的软件型科技企业就是那些目前云业务占比超过50%的企业”。

弗里曼补充称:“在以往经济低迷时,我们会更倾向于数字化发展,这次也会如此。并且,云业务本质上也非常有利可图。”

而分析师们一个普遍的建议是,在美联储货币紧缩周期下,一定要规避那些尚未盈利的科技企业。“美联储的紧缩周期对投机型科技公司素来不友好。”Quant Insight的分析主管罗伯茨(Hue Roberts)称,“我们在整个2022年始终看跌无利可图的科技企业。”比如,他称,“木头姐”伍德(Cathie Wood)旗下ARK创新ETF(ARKK)的一些持股包括在疫情期间表现出色的非盈利科技企业,因而ARKK今年的表现始终不尽如人意。最近一两个月ARKK有所反弹,但仍尚未突破长期下行趋势线。