出品:新浪财经上市公司研究院

作者:IPO再融资组/钟文

9月29日,东海证券保荐并主承销的万润新能上市。万润新能的发行价为299.88元/股,创年内新高、历史第二高。

但二级市场投资者对万润新能的高发行价并不买账,公司股票上市首日便大幅下跌27.59%,收盘价为217.14元/股。市场普遍认为,万润新能破发一是因为发行价过高,公司发行市盈率比行业市盈率高56倍(倍是计量单位,非比例,下同),比同行可比公司市盈率均值高出16倍。

事实上,万润新能在上市之前就出现了实控人变相占用上市公司资金的问题,而投资者对这种“前科”会保持谨慎态度。

东海证券虽通过万润新能项目录得2.12亿元的收入,但也付出了惨重的代价,其作为承销商包销了4.59亿元的弃购新股,子公司还作为战投认购了1.28亿元。万润新能上市一天,东海证券账面浮亏1.6亿元。

在整个IPO过程中,万润新能股价虽然破发,但募资63亿元(超募50亿元),相比公司核心员工、散户、保荐机构,算是“唯一赢家”。

中一签新股亏4万元 核心员工“被坑杀”

公告显示,万润新能新股发行价格为299.88元/股,上市首日收盘价为217.14元/股。若打新投资者以收盘价卖出,平均一签亏损 4.14万元(一签500股)。

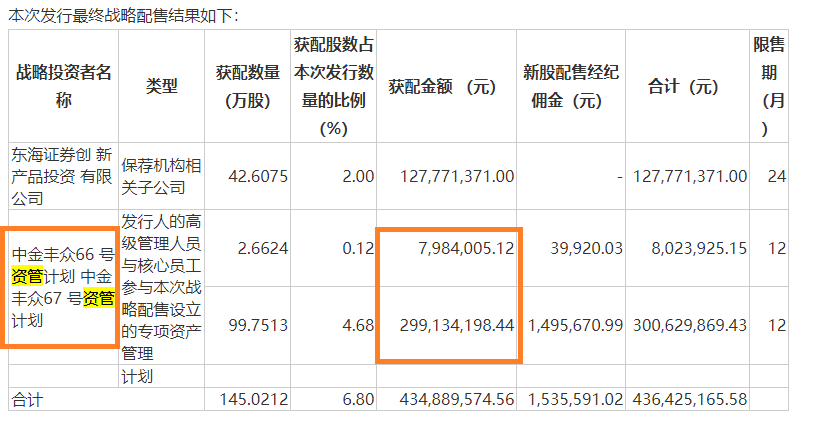

不仅是网上打新的中小投资者损失惨重,网下战投及打新机构同样“血亏”。招股书显示,万润新能的网下战略投资者有三家,分别是东海证券创新产品投资有限公司(东海证券相关子公司)、 中金丰众66号资管计划、中金丰众67号资管计划。

来源:万润新能招股书

来源:万润新能招股书

其中,中金丰众66号资管计划、中金丰众67号资管计划为万润新能核心员工“打新”的通道,资管计划管理人为中金公司。两家资管计划合计配售2.8亿元的新股,上市首日账面浮亏0.77亿元。

值得关注的是,万润新能董事李菲持有中金丰众67号资管计划2.5亿元的出资份额(占比83.16%),而这2.5亿元出资全部被用来认购新股。上市仅一天,李菲间接持有的上市公司股份账面浮亏就达到0.69亿元。

换言之,万润新能上市破发,对董事李菲而言属于“坑杀”。

公告显示,万润新能发行市盈率为75.25倍,而公司所属行业T-3日静态行业市盈率仅为19.21倍。万润新能可比同行上市公司2021年度的静态市盈率均值(扣非前)为59.02倍,同样较低。

因此,万润新能大幅破发的根源是市盈率较高的观点,有据可依。

东海证券狂揽2.1亿元承销费 “弄巧成拙”被套1.6亿元

事实上,高市盈率只是看空指标之一,投资者还会根据上市公司财务基本面、法人治理情况、管理层表现来综合判断是否持有该股票。

东海证券保荐的万润新能,在上市之前就出现实控人变相占用公司资金(报告期内合计占用1.12亿元)的情形。不过,万润新能实控人采用了比较隐蔽的方式进行资金占用。比如,2020年湖北万润通过深圳精一、上海鹏科向终端供应商司祈曼采购的过程中,有2359.53万元预付货款被公司实际控制人占用。

万润新能称,2021年9月及以后,公司未再发生实际控制人和关联方占用公司资金的违规行为。但投资者仍需注意的是,许多公司上市前通过规范财务内控达到上市要求,上市后实控人等会变本加厉从上市公司“薅羊毛”。

招股书显示,万润新能计划募资12.62亿元,但实际募资63.88亿元,超募比例为406%。而作为保荐人及主承销商的东海证券,也获得佣金2.12亿元,创公司历史最高记录。

但以高市盈率发行、曾存在较大内控缺陷的万润新能,投资者并不“买单”。公告显示,万润新能新股弃购股数达到153.0865万股,占公司总股份的7.1859%。

由于东海证券与万润新能签署了包销协议,投资者弃购的新股由东海证券包销,金额合计高达4.59亿元。加之相关子公司作为战投认购的1.28亿元,东海证券合计持有万润新能5.87亿元的认购份额。

上市首日,万润新能股价大跌27.59%,东海证券账面浮亏1.61亿元。而东海证券之所以要力保万润新能上市,一个动机是公司自2020年1月至今年5月份期间一直没有项目上会,才“饥不择食”保荐有内控瑕疵的万润新能。

面对1.6亿元的浮亏,东海证券无奈要吞下这个苦果,毕竟公司在保荐项目质量、询价定价发行等方面,还有很多功课要做。

东海证券撤否率高达40%且执业质量较差

wind数据显示,2021年至今,东海证券目前在审的IPO项目有5家(以交易所或证监会受理为基准),其中已过会待发行1家,已上市1家,撤回2家,已问询1家。简单计算,东海证券这期间的撤否率高达40%。

两家撤回的项目分别为湖南星邦智能装备股份有限公司、江苏国光信息产业股份有限公司(国光信息)。其中,国光信息2021年1月31日被监管部门抽中了现场检查,但于2021年2月24日便撤回了上市申请。

监管部门多次公开表示,被抽中现场检查的拟IPO企业绝不允许一撤了之,但东海证券似乎“充耳不闻”。

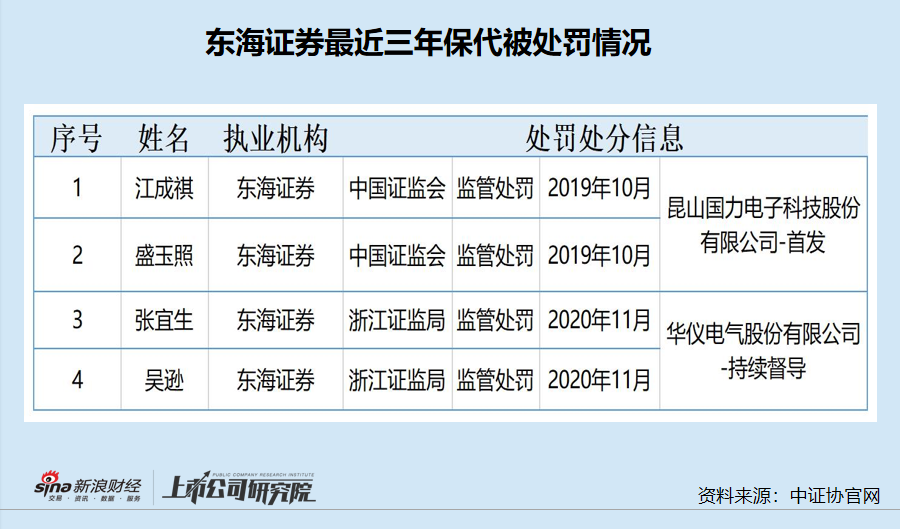

此外,东海证券保荐的多家项目存在执业质量问题。如公司保代盛玉照、江成祺在保荐国力电子科技股份有限公司IPO过程中,未勤勉尽责,对发行人股权变动、应收款项等情况的核查不充分,被证监会出具警示函。

再如,东海证券及保代张宜生、吴逊先在对华仪电气的持续督导过程中,未发现华仪电气违规使用募集资金情形,在募集资金使用与存放专项核查报告中做出合规的结论性意见。因此,浙江证监局对东海证券及二位保代出具了警示函。

此外,东海证券保荐的中冠智能科技股份有限公司,在IPO过程中存在收入确认时点不谨慎、部分内控制度执行不到位等问题。但东海证券及相关保代并没有遭受牵连。

《关于注册制下督促证券公司从事投行业务归位尽责的指导意见》指出,对于撤否率高、执业评价低的券商,应至少每年组织一次专项检查。而东海证券撤否率高达40%、屡次出现执业质量问题,或许应该面临现场检查。