产业资本

两个20CM跌停引发了机构价值投资的争议……

10月28日,受三季度业绩不佳影响,健帆生物(300529.SZ)毫无悬念的以-20CM跌停开盘,“提前”画好了全天的一字板走势。下一个交易日的10月31日,延续了前一日下跌惯性以近10CM跌幅跳空低开,早盘交易约半小时就被摁死在跌停板上。

短短的两个交易40CM下跌,市值损失144亿元,刷新了近期医疗器械板块个股的跌幅之最。明星顶流基金经理刘格菘管理的多只广发基金持有健帆生物,直接踩雷连吃两碗20CM“大面,”仅旗下广发双擎升级混合的净值缩水高达5.5%。

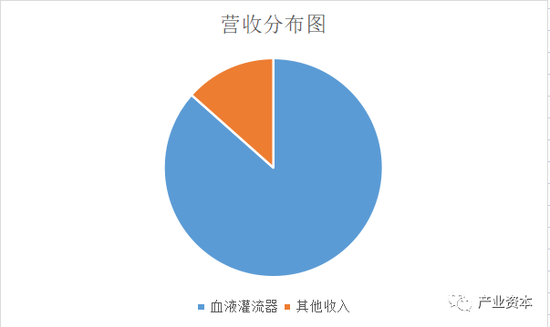

据了解,健帆生物主要从事血液灌流相关产品的研发、生产与销售。主要产品有血液灌流器、血液净化设备、血液透析粉液产品。属于典型的一款单品“打天下”。2016年-2021年,血液灌流器营收占总营收的比重均在85%以上,分别为93.85%、92.46%、90.98%、90.66%、88.67%、86.66%。

“过于依赖单一产品线,一旦有集采预期,营收或者利润便会有大幅下滑的可能性。近年来整个行业都在想着多元化的发展,分散可能的风险。”华北某医疗器械企业负责人士表示,“这是市场最不愿意看到的,毕竟有骨科、IVD等耗材的前车之鉴。”

或许,正是基于单一产品带来集采风险的考虑。机构投资者对待健帆生物的态度悄然生变,甚至有的直接选择逃离,高瓴正是其中之一。UBSAG(高瓴资本境外的瑞银账户)曾在2020年二季度末新进成为公司前十大股东,随后其不断减持,直至2021年三季度末消失于前十大股东名单之中。

这意味,在机构分歧加大的情况下,“偏爱”健帆生物的刘格菘,长达三年的持股坚守只换来了40CM的“大面”,甚至还未来得及反思,仅仅间隔1天时间天风证券的最新研报就给出了“买入”评级,这似乎在给予刘格菘三年坚守的“肯定”!

三季度业绩“暴雷”

企查查显示,健帆生物成立于1989年,位于广东省珠海市,注册资本8.05亿元,于2016年8月2日在创业板上市。

根据财报介绍,公司是一家血液净化产品提供商,主要从事血液灌流相关产品及设备的研发、生产与销售。

其主要产品一次性使用血液灌流器、一次性使用血浆胆红素吸附器、DNA 免疫吸附柱、细胞因子吸附柱、血液透析粉液及血液净化设备等应用于尿毒症、中毒、重型肝病、自身免疫性疾病、多器官功能衰竭等领域的治疗。

10月27日晚,健帆生物公告的三季报显示,2022年前三季度营业收入20.26亿元,同比上升13.69%;归母净利润8.73亿元,同比上升1.2%;扣非净利润8.19亿元,同比上升0.44%;基本每股收益1.1元。报告期内经营活动产生的现金流量净额为5.25亿元,同比下降21.17%。

其中,单看第三季度净利润同比接近腰斩。当季健帆生物实现营业收入4.71亿元,同比下降20.58%;归母净利润1.25亿元,同比下降48.43%;扣非净利润1.2亿元,同比下降47.86%。

健帆生物负责人称,公司在三季度受疫情影响要比以往大,某些企业面临的压力与日俱增,经销商进货及垫资能力都受到影响,因此也影响了公司三季度业绩的拓展。从内因上看,健帆生物上市后五年实现高速增长,2016年至2021年的营业收入增长4倍,净利润增长5倍。

“公司第三季度的业绩表现确实很不理想,我们对此深表歉意。”在27日晚召开的线上业绩说明会上,健帆生物董事长董凡面对近300名投资者时诚恳道歉。

“2022年前三季度公司整体增速虽然有所下滑,但公司产品毛利率为83.28%,仍维持在较高水平,加权平均净资产收益率为25.10%,公司前三季度净利润额为8.7亿元,可以让公司有能力去面对目前的困难,渡过难关迎来新的发展。”在会上董凡仍不忘给投资者打气,“整体上,我们对未来发展仍充满信心。”

事实上,董凡的这番对未来发展充满信心的表态,并未打消市场担忧。话音刚落十几个小时,28日健帆生物股价直接以20CM一字板跌停开盘。

第二个交易日的31日,早盘随即迎来第二个20CM跌停,虽然盘中一度打开跌停板,但全天有3个多小时的交易时间被封死在跌停板上,报收于31.68元/股,较2021年5月21日创出的历史高点(102.1元/股)累计回落近69%。仅用两个交易日,健帆生物的市值就被抹掉144亿元。

在如此恐慌的情况下,与健帆生物相守长达三年的刘格松及其管理的多只基金则成为了“最受伤”的那一位。

基金“踩雷”券商喊“买”

三季报显示,刘格菘掌舵的广发双擎升级混合、广发科技先锋混合、广发创新升级混合以及广发小盘成长混合(LOF)4只广发基金均位列前十大股东名单之中。此外,广发多元新兴股票也持有健帆生物,据天天基金网数据显示,在三季度末持股数量为398.73万股,未进前十大股东名单。

刘格菘与健帆生物的渊源还要从2019年年末讲起,彼时刘格菘出动两只基金广发双擎升级混合和广发创新升级混合两只基金新进成为健帆生物前十大股东,持股数量分别为476.8万股、414.8万股。据天天基金网显示,对应的持仓市值分别为3.4亿元、2.98亿元。

仅隔一个季度,刘格菘旗下的广发小盘成长混合(LOF)买入健帆生物,新进成为公司第九大股东,持股数量为496.4万股,而上述两只基金广发双擎升级混合和广发创新升级混合继续在此时增持健帆生物,增持数量分别为199万股、117.64万股。

紧接着刘格菘于2020年二季度末大幅加仓,广发双擎升级混合增持608.2万股,持股数量升至1284万股;广发创新升级混合增持479.2万股,持股数量升至1011.7万股;广发小盘成长混合(LOF)增持446.8万股,持股数量升至943.2万股。

时至2020年第三季度,刘格菘的广发双擎升级混合再次增持健帆生物约50万股,持股数量升至1334万股,对应的持仓市值为9.48亿元;其余两只基金持股数量保持不变。

直至去年一季度末,刘格菘管理的广发科技先锋混合新进成为公司第十大股东,持股数量为978.8万股。据天天基金网显示,此时其对应的持仓市值为7.4亿元。

值得注意的是,刘格菘不断押注健帆生物的过程与公司股价不断上涨时期相吻合。自2019年12月4日以来到2021年5月21日,健帆生物在短短一年多的时间股价累计涨幅超两倍,并创下102.1元历史新高。

然而高处不胜寒。健帆生物自去年5月股价创下历史新高后,下行模式亦随之开启,这期间刘格菘却未顺势减仓,依旧坚守死扛。直至今年三季度末,旗下5只基金持股数量总计高达4619.2万股,仅广发创新升级一只基金象征性地减持了47.38万股。

如今业绩“暴雷“后,股价又回到了建仓成本区,三年持仓坚守坐了一回“过山车”。据《产业资本》测算,目前刘格菘5只基金持仓健帆生物的市值缩水至16.4亿元。

有意思的是,在本次健帆生物业绩“暴雷”中“受伤”的刘格菘也不缺乏“知己”,还得到了个别券商最新研报喊“买”的力挺。

吃完40CM“大面“的第二天11月1日,天风证券在健帆生物季报点评的研究报告中称,考虑到疫情对健帆生物业务开展的影响,我们相应下调未来三年盈利预测。

预计2022-2024年公司归母净利润分别为13.10亿元、17.22亿元和22.71 亿元,较此前预测值下调分别约3亿元、5亿元和6亿元,但仍维持“买入”评级。

显然,此番券商的看多,又能否唤回二级市场的信心?不仅是在考验刘格菘的投资理念,更是对健帆生物单品“打天下”模式的考验。

(本文基于资本市场公开数据,不构成任何投资建议。)