证券指数1月大幅跑赢市场。

证券行业指数1月大涨9.77%

1月,A股市场单边上行,主要指数集体收涨,期间申万券商Ⅱ指数大涨9.77%,跑赢沪指4.38个百分点。与申万一级行业指数相比,其涨幅仅低于有色金属、计算机、电力设备和汽车,位列第五位。

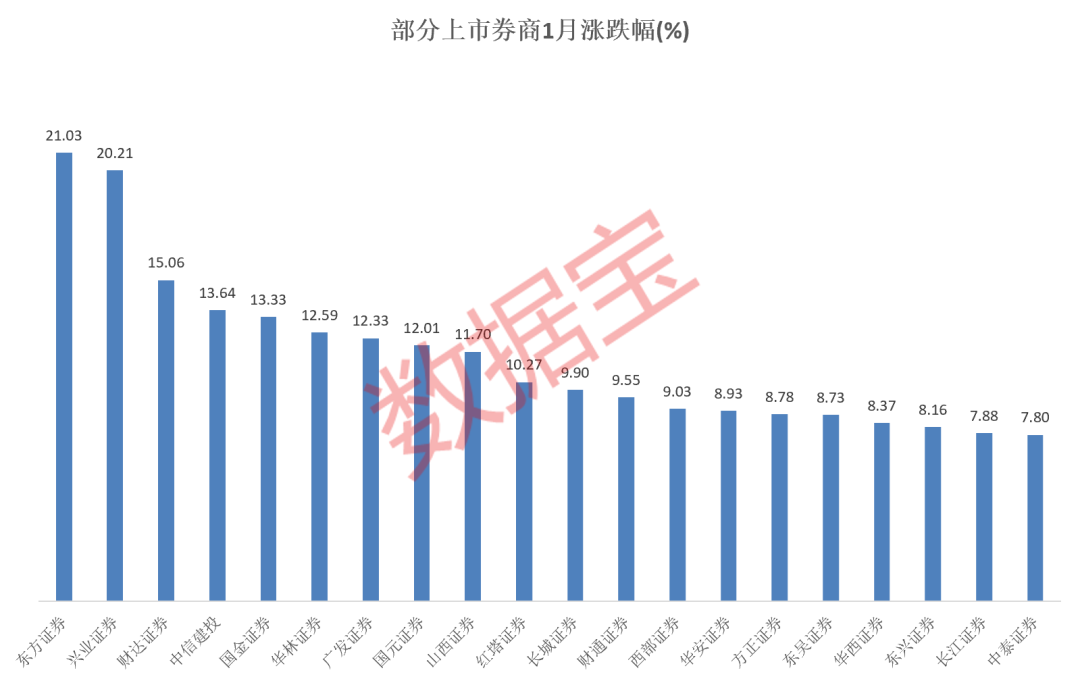

个股同样表现优异。证券时报·数据宝统计,A股42家上市券商股价1月集体收涨,平均涨幅8.73%。东方证券、兴业证券累计涨幅居前,均超过20%;财达证券、中信建投等8股涨幅超过10%,券商ETF涨幅达到10.34%。

中原证券表示,1月以来,券商指数跟随权重类指数向上反弹,进入新一轮修复周期的趋势已较为明朗。长期看,在证券行业已处于并将持续处于新一轮上行周期的背景下,2023年行业整体经营业绩有望结束休整重回升势。

全面注册制启动

2月1日,中国证监会就全面实行股票发行注册制涉及的《首次公开发行股票注册管理办法》等主要制度规则草案公开征求意见。这标志着,经过4年的试点后,注册制将正式在全市场推开。

在此之前,我国已对资本市场注册制改革进行了多次探索。从2013年底,十八届三中全会提出“推进股票发行注册制改革”并首次写入中央文件;2018年设立科创板并率先试水;2020年注册制扩大到创业板;再到2022年北交所启动巩固成果,终于在2023年迎来全面注册制改革成熟期。

经过4年试点,市场已充分体会到注册制的优势。中金公司数据显示,截至1月底,A股市场通过注册制上市的企业共1004家,总市值达9.6万亿元,占A股整体比例分别为19.8%、10.5%。创业板注册制改革试点后,新股从受理到上市平均所需天数由此前的520天缩短至380天左右,发行效率提升约27%。

但值得注意的是,券商板块除了在全面注册制公开征求意见的当天大涨,之后出现明显短期回调。2月2日至今,申万券商Ⅱ指数跌幅已超过4.5%。东方证券认为,这其中不乏机构资金乃至海外资金的阶段性获利了结,一方面体现出市场对经济复苏并没有形成明确的一致性预期,另一方面也表现出市场整体缺乏信心,甚至将全面注册制落地解读为短期的利好出尽。

券商迎来新机遇

中金公司认为,全面注册制改革短期不会对询价机构行为产生大的影响。2023年,预期主板新股发行价格及发行数量双双上行,主板融资规模或明显提升;发行价格市场化叠加询价账户数量下行,主板中签率或上扬;各板块涨幅预期同比抬升,主板或不及科创板、创业板。

全面注册制实施后,股票发行步入常态化,注册审核周期缩短、发行效率提升为必然趋势。财信证券预计全面注册制将为IPO市场带来显著增量,长期来看将利好券商板块。证券公司定价能力重要性凸显,投行资本化发展空间广阔。建议关注优质头部券商、大财富管理方向以及投行业务特色券商三条主线。

整体来看,东方证券考虑到券商板块今年一季度乃至全年基本面的明显改善空间与资本市场政策面持续超预期的呵护与催化,并结合当前低估值水平与机构低持仓水平,认为短期回调即是上车良机,持续看好券商板块的配置性价比。

上市券商2022年业绩普遍下降

截至2月7日,A股市场42家上市券商中的20家已发布2022年业绩相关报告。从规模上看,市值在300亿元以下的中小型机构多数已经披露业绩;而在千亿市值的大型券商中,仅有龙头中信证券和国泰君安已完成披露。

以预告区间中值或快报数据统计,仅方正证券2022年盈利有所增长,其余个股同比均呈现下降。中信证券净利润降幅8.57%,业绩表现相对稳定;国元证券和华安证券全年表现也可圈可点,净利润同比降幅不足20%。在2022年A股市场整体行情未能回暖,且四季度明显调整的大背景下,导致券商全年业绩不佳的“元凶”仍是自营业务。

中信证券净利润虽同比下降8.57%,长江证券预计这一增速仍大幅领先同业。其表示,受市场震荡及自营业务波动影响,中信证券短期内业绩承压,但中长期来看,综合化券商龙头持续受益于当前市场背景和监管环境,凭借在机构服务和财富管理领域的领先优势,盈利能力有望保持较高水平。

声明:数据宝所有资讯内容不构成投资建议,股市有风险,投资需谨慎。

声明:数据宝所有资讯内容不构成投资建议,股市有风险,投资需谨慎。