宏观面与供需面共振

一方面,加工费持续回落,不排除后续出现联合减产等具体措施;另一方面,2024年基建领域对铜消费仍具有较强的支撑作用,甚至可能会出现新的增量,消费现实将逐步兑现。

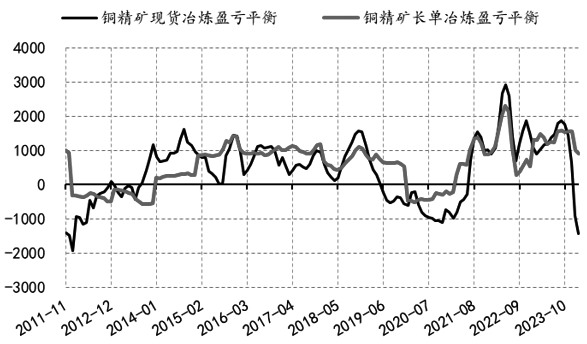

图为冶炼厂利润收缩情况(单位:元/吨)

图为冶炼厂利润收缩情况(单位:元/吨)春节过后,沪铜单边持续反弹,如果说节后第一周的反弹是跟随外盘在补涨,那么近期再度接近前高的反弹行情,则更多是基于基本面的预期主导。具体到盘面,目前是单边强于结构,沪铜走势偏强,但现货贴水,其他价差逐步转弱,中期预期较强,短期供需现实较弱。

港口库存持续下滑

从库存也可以看出,春节后第三个交易周,上期所铜库存和社会库存仍然处于快速累积周期,也验证了市场结构偏弱的行情。从过去历史周期来看,春节后上期所铜库存一般要经过4—7个交易周才会转入去库周期。我们认为,3月下旬铜价有望迎来去库周期,消费现实将逐步兑现。

2023年前三季度,冶炼厂加工费连创新高,持续增强冶炼厂抬产的积极性。但进入到四季度以后,精矿进口加工费和冶炼厂的冶炼加工费自90美元/干吨的高位直线回落至20美元/干吨附近,冶炼厂利润直接转成了亏损。 主要原因还是海外矿山出货不畅,年前第一量子、泰克资源等公司出矿不畅,直接压减了出产量,影响了冶炼厂的议价能力。回顾2023年,7月中国冶炼厂开启了一轮大规模备货的动作,引发铜精矿港口库存大幅累积,使得下半年中国港口铜精矿库存一直处于高位。春节前,此时铜矿已经趋紧了,下游厂商开启节前备货等节奏,持续消耗铜精矿港口库存,库存出现了连续去化现象。

2024年以来,铜精矿港口库存持续下滑,大概率是海外出货不畅叠加国内冶炼厂节前备货,库存消耗量增加了。从铜精矿出港量和进港量来看,去年12月铜精矿海外港口出港量出现了一次明显下滑,此后一直处于相对低位,春节前国内港口进港量出现一轮抬升。从这部分的数据来看,在铜精矿供应收紧的背景下,国内积极备货,加速了加工费下行的节奏。春节后,随着下游复工,冶炼厂进口量按照常理来看又要出现回升,倘若矿端梗阻未出现缓解,加工费仍有进一步下行的空间。近期,国内十几家冶炼厂开始筹备开会探讨应对加工费持续回落的问题,不排除后续会出现联合减产等具体措施。

消费现实将逐步兑现

近期,铜消费市场,铜管产量表现十分亮眼,春节期间甚至未出现明显的淡季特征,那么铜管厂大规模备货的动力在哪?一方面,从近期国家最新政策细则来看,家电的以旧换新是重点之一,家电对铜管的需求依赖度较高,我们认为这可能是下游提产积极性较高的原因之一;另一方面,2023年受地产“保交楼”政策提振,地产后端对于家电的驱动具有几个月甚至是一年左右的滞后性,从时间线来看,大概率可以推动家电在2023年四季度后开始转向回暖。

从下游消费占比最高的基建来看,2023年,整体基建增速大约在8.24%,电力领域的基建增速高于8.24%,支撑着线缆等消费,全年下游铜杆开工率也一直处于历史高位。2024年整体情况仍然相对乐观。一方面,去年出台的万亿特别国债项目的一大部分是放在2024年上半年投放,年初专项债增速走高;另一方面,从近期重要会议的年度目标来看,2024年政策端的释放空间较2023年有所走扩。另外,会议推出的设备更新可能覆盖到变压器、电机、充电桩和光伏组件等,这些均对线缆有着较高的需求。综合来看,我们认为2024年基建领域对铜消费仍具有较强的支撑作用,甚至可能会出现新的增量。

总体来看,恰逢“金三银四”的黄金节点上,海外矿山受到较强的掣肘,极限打压冶炼厂的利润,冶炼厂有可能会采取联合减产的措施应对利润收缩的局面,供应存在较强的收紧预期。春节后消费逐步回暖,但消费预期更强,政策端支撑基建、家电、新能源车等多领域消费,2024年消费旺季有望迎来超预期增量。整体上,供减需增,沪铜偏强运行,消费强现实兑现时,市场正套行情可以期待。(作者单位:信达期货)