1973年随着越南战争的结束,一项石油禁运禁令威胁着美国经济的根基。加油站渐渐停摆,高速公路上的车辆寥寥无几。当时,汽车租赁公司赫兹(Hertz)以其开拓性的计算机预订系统而闻名。该公司的高管们意识到,运输公司将不可避免地成为首批受害者。

在禁运开始的几周内,赫兹卖掉了占其车队四分之三的“油老虎”,并大量借贷以更换更小,更高效的汽车。这次押注非常成功。

第二年,油价的震荡重创了竞争对手,并引发了一场高通胀与低增长相结合的“滞胀”,赫兹的收入和利润都创下了新纪录。很快,公司的广告部雇佣了一位名叫辛普森的年轻运动员,并宣称自己是“租车界的超级明星”。

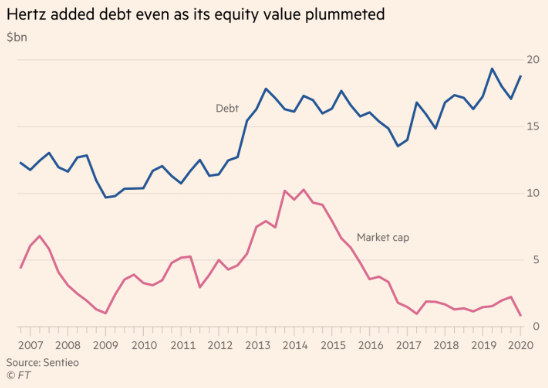

然而,近半个世纪后,在这场疫情危机之下,全球经济的大部分陷入停滞,赫兹也破产了。该公司去年雇有3.8万名员工,运营地点约为1.2万个,但无法摆脱170亿美元债务的重压。赫兹上世纪70年代的成功押注在2020年失败了。

其他的租车连锁公司已经申请了新的贷款来度过旅行预订的淡季,但是赫兹的借贷能力已经耗尽:经过十五年过度扩张的金融运作,它每一辆价值1万美元的汽车就欠12400美元。其中很大一部分资金来自复杂的金融工具,使得债权人可以在公司最无力偿还的时候取回现金。

赫兹的倒闭让人们关注到美国企业债务的无情累积。目前,美国企业的债务达到创纪录的10万亿美元,相当于经济产出的49%。如果再加上其他形式的企业债务,包括合伙企业和小企业的债务,这一本已非同寻常的数字将升至17万亿美元。

甚至在疫情之前,企业杠杆水平就已开始引起警惕。在去年年底,国际货币基金组织发出警告:以美国为首的8个国家有着高达19万亿美元的商业债务,如果经济发展陷入“重大停滞”,其40%的债务可能是脆弱不堪的。

随着公司申请破产达到2013年以来的最快速度,美国当局被迫采取特殊措施来保住工作岗位,防止更多公司倒闭。美联储今年4月承诺将购买数万亿美元的债务,其中大部分是企业部门的债务。政府已设立了一个5000亿美元的小企业贷款计划。

这是10多年来美联储第二次动用其资产负债表的全部力量,为摇摇欲坠的信贷市场提供支撑。

与2008年危机期间不同,金融部门并非动荡的直接原因:投资者可以合理地声称,他们被百年一遇的事件搞糊涂了。但由于担心出现更大的崩溃,美联储再次发现自己有义务支持广泛的债务工具,尽管其中一些信用程度存在问题。

在新一代“僵尸”企业无力支付利息的前景下,疫情正重新引发一场辩论,即企业部门背负如此巨额债务是否具有经济意义,以及是否有办法在不引发更广泛危机的情况下将其解除。上次金融危机引发了一场类似的关于过度金融运作的讨论,但在那场危机之后的十年里,应对措施是提高杠杆率,而不是减少杠杆率。

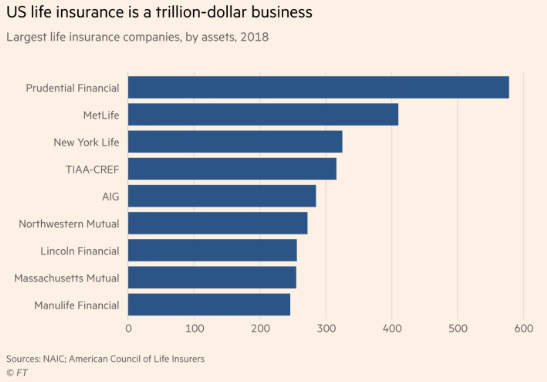

这种对债务的依赖已经存在了50多年。在税收制度的鼓励下,或许是出于对自身薪酬的关注,企业主迅速接受了这一趋势。养老基金和保险公司大量购买了这些债券,而私人股本公司——包括2005年收购赫兹的Clayton, Dubilier & Rice——就像在运营一条装配线一样,进行杠杆收购。

其结果是,美国经济将储蓄注入金融资本,推动经济增长的方式发生了巨大变化。批评人士认为,近几十年来对金融工程的极大关注,也是导致美国经济生产率疲弱的原因之一。

疫情凸显了危机时期建立在企业债务基础上的经济的脆弱性。许多企业现在面临着给自己挖更深坑的风险:新贷款可能会帮助它们度过封锁最糟糕的时期,但这意味着它们债务水平将进一步上升,并进入一个经济增长可能更为疲弱的阶段。

穆迪分析公司(Moody‘s Analytics)首席经济学家马克•赞迪(Mark Zandi)表示:“这对运转良好的市场是一种侵蚀。”“这将开始侵蚀你的经济生产能力。商业模式改变了,但有些公司仍在生存,还在获得信贷,(他们)不会调整。你在制造长期问题。”

设计一个新的金融现实

在一位年轻的债券推销员重新构想了信贷市场的功能,并启动了一台将改变商业规则的债务机器之前,美国的杠杆化只是一个想法。

迈克尔·米尔肯(michael milken)的见解是,以高利率向风险企业放贷,可能比从工业龙头企业的债务中获得可靠但微薄的回报更为有利可图。到了20世纪70年代末,他已经从经营陷入困境的公司的大幅折价债券发展到发明一种企业风险投资形式,为那些前景不确定、债券从一开始就被评为垃圾债券的公司发行债券。

时至今日,许多曾与米尔肯一起在德崇证券工作过的人都认为自己是金融革命者,他们的创新使衰落的行业焕发生机,并为有线电视的崛起、拉斯维加斯的重建等提供了资金。德崇证券前董事会成员克里斯•安德森(Chris Andersen)曾描述过债券市场资深人士关于该行创新影响的讨论。他回忆说,有人“呼吁投票决定谁的积极影响最大,迈克尔·米尔肯还是特蕾莎修女(Mother Teresa)”。”米尔肯轻松获胜。“

对债务的狂热远远超出垃圾债券的范畴。到上世纪80年代末,垃圾债券的年发行规模已从本世纪初的区区10亿美元增至250亿美元。工业企业集团、公用事业公司和其他投资级借款人也大举投资。就连规模小得多的公司也参与了进来,它们获得的贷款通常被重新打包成可以在市场上交易的证券。保险公司和养老基金——其中许多出于监管原因而避免投资股市——排着队全盘买入。

企业面临着许多激励措施,促使它们向承担更多债务的方向发展。普林斯顿大学经济学教授Markus Brunnermeier说:“股权融资有双重征税:你要缴纳公司税,然后股东要为股息纳税。”。“然而,如果你支付利息,费用可以免税。税收体系存在巨大的扭曲,几十年来经济学家一直认为这是不明智的。”

股东们为额外的借款而欢呼。哈佛大学(Harvard)教授迈克尔•詹森(Michael Jensen)的研究说服了一些人。詹森认为,债务融资可以迫使高管按季度偿还债务,而不是把公司的现金流浪费在不确定的增长举措或个人津贴上,从而让他们保持诚实。

高管们也有跳槽的经济动机。伦敦商学院(London Business School)教授亚历克斯•埃德曼斯(Alex Edmans)在一项针对高管薪酬的政府调查中表示,股票期权和类似薪酬计划的价值“会在风险项目获得回报时上升,但不会在出现问题时降至零以下”。“因此,这位首席执行官押下了一个单向赌注。”

华尔街把美国的公司债务负担变成了最具吸引力的产品。这将对公司的运营方式产生深远影响。

华尔街最喜欢的燃料

2005年,由Clayton,Dubilier & Rice牵头的150亿美元将赫兹私有化的私募股权交易,是有记录以来第二大私募股权交易。这也是最短的一次;仅仅9个月后,赫兹重返股市。

但即便是在私人股本持股的那段短暂时期,也改变了赫兹的资产负债表。在2005年收购之前,该公司约五分之一的营业收入被用于支付借款利息。在新的所有权下,赫兹的债务增加了40亿美元,穆迪将其评级下调至垃圾级,公司的平均借款利率也提高了。此后,支付利息占据了该公司近四分之三的营业收入。

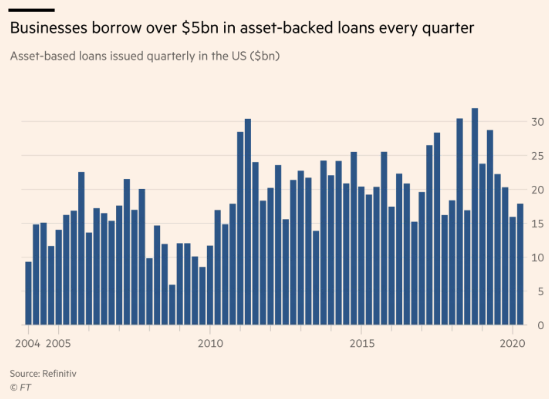

华尔街施展了一点点聪明才智,才筹得额外的40亿美元。为了对寻找“安全”资产的投资者更具吸引力,大部分债务采取了“资产支持证券”的形式,这种结构旨在保护现金流,以利于贷款人,并使破产时更容易获得抵押品。然后,债务被切分,如果赫兹出现问题,最上面的几层就可以先从现金中分一杯羹。即使在赫兹公司被降级后,数十亿美元的债务也获得了最高的aaa评级。

这次金融工程实践取得了成功。2006年11月赫兹重返股市时,其股票价值约为40亿美元,大约是私人股本公司一年前支付的两倍。当CD&R在2013年出售最后一批股份时,该公司列出了其在赫兹取得的成就,其中包括提高运营效率,改变公司购车和销售方式,以及创建一个灵活的资本结构,以抵御大衰退。

然而, 这遗留了巨额债务,在私人股本公司离开很久之后,赫兹的管理团队还在不断增加债务。截至去年12月,这家租赁公司190亿美元的企业价值中,借款占170亿美元,除了股本之外,只占了一小部分。如果经济面临严重清算,赫兹将成为首批下跌的公司之一。

暂时的喘息

今年1月至6月下旬,逾3000家美国公司申请破产。穆迪首席经济学家赞迪指出,对于数以万计可能处于危险边缘的人,他称之为“霍布森的选择”:我是按时偿还债务,还是(保留)投资和工作?”

因此,数百万人生计的命运以及美国未来的经济生产率,取决于过度负债的企业能否在被迫优先考虑自身生存之前摆脱危险。

默罕默德•埃尔-埃利安(Mohamed El-Erian)表示:“我们所做的只是通过增加债务来推迟这一进程。”埃尔-埃利安曾在太平洋投资管理公司(Pimco)担任首席执行官长达7年,当时该公司还是世界上最大的债券基金。自美联储3月份宣布其债券购买计划以来,“我们看到了企业债务的爆炸式增长,以及金融工程的爆炸式增长。影响是巨大的,因为他们(美联储)是非商业性的,他们对价格不敏感,而且他们有无限的印钞机。”

然而,几乎没有人相信这种缓刑可以永远持续下去。除非苦苦挣扎的企业再次看到收入开始增长,否则许多企业将面临有序重组和违约之间的严峻选择。

对于那些选择第一种方式的公司来说,一个可能的帮助来源是私人股本公司——尽管许多私人股本公司一开始就在积累企业杠杆方面发挥了作用。芝加哥大学(University of Chicago)教授史蒂文•卡普兰(Steven Kaplan)表示:“与12年前相比,他们拥有了更多的运营机构。”“如果有一家公司具有持续经营价值,需要重组……数十亿美元的基金已经准备好投入资金来帮助这个过程。”

当局实际上是在打赌,经济复苏将使许多公司摆脱新债务的困扰。“通过补贴债务市场,我们能够避免流动性问题变成偿付能力问题,”埃尔埃利安表示。“这正是央行行长们会告诉你的:我们将继续通过更高的债务来维持融资——我们希望,更高的债务将通过经济增长的复苏得到验证。”

这是一个脆弱的希望,但迄今为止的危机进程至少在一定程度上证明了这一点。今年3月,美联储采取了非同寻常的干预措施。几天后,汽车租赁集团Avis抓住了一条救生索,发行了5亿美元垃圾债券,使其能够抵御疫情。

然而,对赫兹来说,没有救援。尽管整个旅游行业的收入大幅缩水,但这家租赁公司面临着更大的问题,二手车价格暴跌,使得贷款机构得以收回以其车队为抵押的贷款。大约50年前,赫兹公司就已经熟练地将经济冲击转化为自己的优势。这一次,在第一次停业的几周内,这家世界上最大的汽车租赁公司就已经没有路可走了。