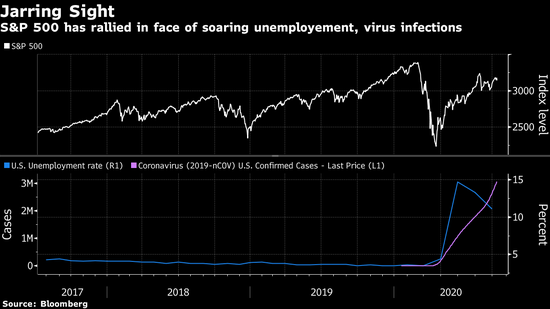

新冠危机期间总是不难发现股市投资者的一些冷血逻辑。最新的一个是失业增多可能有利于公司盈利。

这种观点正在广泛传播--如果经济全面复苏,裁员将奠定利润迅速反弹的基础。当然这是个很大的假设,因为盈利能力必须提高到能抵消失业造成的需求损失。但可以想象的是,更精简的成本结构将赋予公司在经济复苏时提高盈利的能力。

尽管这个理论看上去是忽视了几千万失业者的痛苦,但有先例,包括11年牛市出现前的最近一次经济衰退。去人力已经是当前涨势一个不容忽视的特点,轻资产、算法优化的超大型公司主导了这波涨势,即使经济因疫情陷入低迷,这些公司仍在飙升。

摩根士丹利股票策略师Mike Wilson最近提出了一个想法,即企业重新招人速度缓慢可能会带来经营杠杆的改善,并推动利润比预期更快地反弹。彭博行业研究策略师Gina Martin Adams称,裁员虽然意味着消费者支出下降,但也有助于利润迅速恢复。

“听起来确实有些残酷,但经济衰退时期总是这样,这是现实。公司确实要削减成本来摆脱盈利衰退,”Adams表示。“费用减少有助于公司增加利润,这将使盈利前景企稳成为可能。”

摩根士丹利发现,在前两个经济周期中,复苏早期低运营成本对盈利的推动超过了销售。

要量化对利润的提升并非易事,一种方法是跟踪利润率。彭博行业研究汇总的分析师估计显示,第二季度利润率可能会在9.4%触底,然后升至13%,明年将保持在10%以上。

大规模裁员再度引起人们长期以来对以投资者为中心的商业模式的争论。批评人士认为,这种模式把企业利润置于员工和整个社会的福祉之上。包括摩根大通的Jamie Dimon在内,美国顶级首席执行官去年都承诺将减少这种做法。在今年初结束的空前牛市中,不时会有标普500指数涨幅超过工资涨幅的程度达到几十年高位的情况发生。

可以肯定的是,当公司面临生死存亡,就难免要削减成本。二季度财报季将于下周揭开帷幕,而盈利前景已经展现出全球金融危机以来最糟糕的局面。除了公用事业,所有标普500指数主要板块预计都将出现利润萎缩,汽车制造商和航空公司将蒙受亏损。利润总计可能下降44%,为2008年以来最大跌幅。

“企业确实有让员工满意的社会责任,但我的问题是,多少才够?”Stewart Capital Advisors LLC总裁兼首席投资官Malcolm Polley称。“这听起来很疯狂,但你不能为了留人而留人。你有责任保持盈利,这样才能雇人。”

在Marketfield Asset Management LLC.首席执行官Michael Shaoul看来,尽管新冠疫情呼吁社会责任,但将其与市场或经济分析混为一谈可能会很麻烦。

“你必须把自己作为一个人对世界的看法,跟对经济影响和市场影响的看法分离开,”他说道。“如果你想把这两者混为一谈,可能没办法在华尔街做得很好,因为我们的工作是了解市场在做什么。”