原标题:猪价连涨6周,超强周期会怎样影响全年业绩?

7月13日,A股三大股指延续火热态势,题材概念全线走强。截至收盘,创业板指大涨3.99%,收报2889.43点,逼近2900点;沪指、深成指分别收涨1.77%、3.50%,报3443.29点、14149.14点。

盘面上,农业、养殖、水利等板块表现活跃。“二师兄”猪肉股更是久违地掀起了涨停潮,板块内的新五丰(600975.SH)、禾丰牧业(603609.SH)、大北农(002385.SZ)、天邦股份(002124.SZ)等逾10只个股录得涨停。

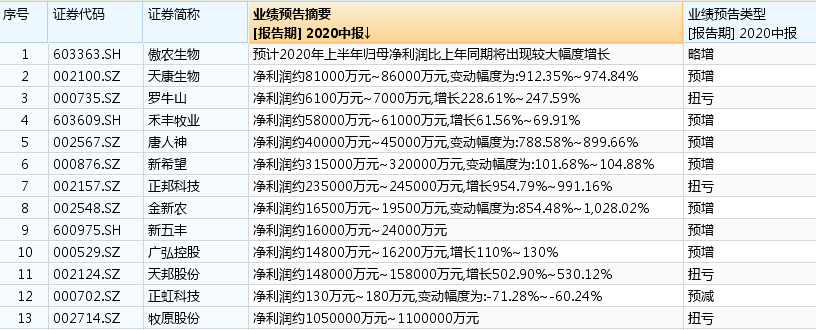

消息面来看,已披露2020年上半年度业绩预告的猪肉股的业绩预喜与今日的涨停潮不无关系。Wind数据显示,猪产业板块的24家上市企业,已有13家披露了2020年半年度业绩预告,且仅有正虹科技(000702.SZ)预计净利润同比下滑,预喜率高达92%。

2020年上半年高位运行的猪价,令养猪成为最赚钱的生意之一。预计上半年归母净利润超100亿的牧原股份(002714.SZ)在公告中表示,报告期内,2020 年上半年生猪价格较上年同期大幅上涨,是导致净利润扭亏为盈的主要原因。

与此同时,自2月开始连续3个月下降的猪价又现上涨趋势。农业农村部13日召开新闻通气会透露,猪肉价格进入6月份开始上涨,7月的第2周(7月6日—7月12日),全国集贸市场猪肉平均售价每公斤53.15元,已连续6周上涨,涨幅15.6%。

”6月30日至7月13日,畜牧养殖板块的累计涨幅为16.51%,对比非银金融、军工、医药、有色金属等板块,有明显的滞涨现象。这一轮的涨幅或是行业补涨和业绩确定性共振产生的行情。”一位市场人士对记者表示。

经历了2019年的挣扎期,高猪价会否让沉寂已久的上市猪企全年“一飞冲天”?

猪板块:下一个造富行业?

7月13日傍晚,傲农生物发布业绩快报显示,预计上半年实现净利润3.51亿元,同比增长1539.7%;天康生物(002100.SZ)则预计上半年归母净利润为8.1亿元~8.6亿元,同比增长912.35%~974.84%。

第一财经记者梳理数据发现,在两市已披露半年业绩预告的上市企业中,养猪企业的赚钱效应十分明显。有三家猪企排进了净利润前10名。龙头股牧原股份预计今年上半年实现归母净利润105亿元~110亿元,暂为两市最赚钱的企业。

新希望(000876.SZ)、正邦科技(002157.SZ)位列第3名和第8名,分别预计上半年实现归母净利润31.5亿元~32亿元、23.5亿元~24.5亿元。

上半年高位运行的猪价是令上市猪企业绩轻松翻番的主要因素。而自6月以来,全国猪肉价格已有抬头的迹象,连续6周上涨。

“今年的猪价最高点出现在2月中旬,约为每公斤59.64元。目前,国内生猪供需两端的矛盾仍比较突出,生猪存栏恢复相对较慢。随着第三季度消费季节性回升,需求端刺激可能让生猪价格再度走高,不排除会突破此前价格高点的可能。而第四季度补栏生猪产能集中释放,猪价大概率会下行。因此,猪价下半年或是先高后低的走势。”一位农业养殖行业的分析师对第一财经记者表示。

“从当前国内生猪养殖行业的现状来看,散户养殖不具备推动出栏量出现拐点的能力。供给端的增长仍依靠实现规模化养殖的企业为主。于企业而言,生猪养殖利润空间取决于成本控制,考虑到仔猪价格已推动外购仔猪养殖成本大幅上涨,自繁自养模式或在成本端更有优势。”他补充说道。

扩产已成趋势

从赚钱效应来看,目前的生猪养殖行业的利润是史无前例的。若是自繁自养,以7月3号这一周数据来计算,养殖一头生猪利润可达2400元左右;若是外购仔猪进行养殖,养殖一头生猪的利润在1200元左右。

在利润的推动下,不少大型企业瞄准了中小养猪散户退出的时机,择机入场或是扩张自身养猪规模。

过去的1个月,上市猪企扩张产能的动作频频。6月29日晚间,新希望发布公告称,公司拟投资33.41亿元用于建设12个生猪养殖项目,继续加大在生猪养殖业务的投资力度。

公告显示,新建项目位于河北廊坊、山东烟台、湖南邵阳、江苏镇江、四川宜宾、辽宁锦州、广西柳州、广西贵港等地,预计增加生猪年出栏量285万头,同时能够带动饲料增量88.4万吨。该项目资金来源为20%自有资金,80%银行贷款,自2020年7月开始筹备,年底竣工后即可进猪。

同日,正邦科技披露了一份定增预案。公告显示,公司拟非公开发行不超过6.08亿股,募集资金不超过80亿元,其中32.19亿元用于发展生猪养殖业务,剩余部分用于补充流动资金。

数据显示,2016年~2019年,正邦科技归母净利润分别为10.46亿元、5.26亿元、1.93亿元和16.47亿元,同比增长235.85%、-49.74%、-63.21%和751.53%。

尽管自2019年四季度至今,正邦科技的业绩同比大幅增长,但公司的债务压力不容小视。截至2020年6月30日,正邦科技借款余额为176.68亿元,较2019年末增加68.76亿元,占2019年末净资产比例为68.93%(未经审计),资产负债率接近70%。此番再募资80亿元,无疑会加大正邦科技的债务压力。

“生猪价格变动的风险是整个生猪生产行业的系统风险,且对于任何一家生猪生产者而言都是客观存在的、不可控制的外部风险。在生猪价格行至高位时选择扩产本无可厚非,扩产也是整个产业的发展趋势。但随着行业周期红利的逐步减退,对于大幅举债扩产的企业,更大的挑战和困难在后期。”前述分析师指出。

他补充说道:“上半年,生猪养殖头部企业率先恢复生产,迎来周期与成长共振。目前行业已出现了集团化企业单边扩产,散养户存栏维持微增的格局。结合过往年份三、四季度的消费季节性需求以及猪价维持高盈利区间,实现自繁自养的龙头股更值得关注”。