美元将进入新一轮熊市周期,这一次有什么不同?

时间:2020-08-20 20:18 | 栏目:美股 | 点击:677次

原标题:美元将进入新一轮熊市周期,这一次有什么不同?

在经过9年的强势牛市周期之后,美元遭受到了来自各方的冲击。今年,美联储随其他央行一起将利率下调至最低水平,从而消除了美元相对于欧元和日元的优势。不断膨胀的债务和赤字侵蚀了侵蚀了外国在美国的投资收益。贸易加权措施表明,美元早就应该贬值了。

这使人想起了1985年和2002年的转折点,当时突然的政策转变颠覆了美元,带来了长期的疲软。现在,与欧洲相比,美国更加黯淡的经济增长前景可能会加速这种逆转。难怪在经历了10年来最糟糕的一个月后,美元已跌至两年低点,对冲基金首次做空美元并看空美元,短期内不太可能反弹。

“美元长期被高估,这可能最终成为多年下行趋势的催化剂,” Brandywine Global Investment Management的Jack McIntyre说,“正如我们以前看到的,当估值过高时,一项政策或经济冲击可以迅速改变货币的轨迹。由于美联储资产负债表膨胀,债务激增,以及我们应对疫情的方式,似乎正在发生这种情况。”

诚然,顽固的空头多年来一直在警告美元即将贬值,结果却一次又一次地错了。无论是通货膨胀、美国的双重赤字还是美联储的宽松货币政策,对美元贬值的担忧都没有降低美元在现实世界中的地位。

目前美元仍占全球储备货币的60%以上,是迄今为止国际交易中使用最广泛的货币。此外,BNY Mellon投资管理公司的Liz Young认为,牛市的终结并不一定意味着美元的终结。

她说:“美元贬值与彻底崩溃之间是有区别的。”“这只是一次回调。认为美元将在短期内失去储备货币地位的想法有点极端。”

不过,包括高盛在内的一群预言家表示,这次不同了,美元的最后审判日要来了。根据国际清算银行(BIS)的数据,自2014年以来,以实际有效汇率为基础(考虑到各国的相对贸易差额),美元已从最低点上涨了30%,是最被高估的主要货币。根据经合组织(OECD)的购买力平价数据,美元兑欧元汇率也上涨了约16%。

历史表明,一旦这种情况被触发,美元的强势可能很快瓦解。

美元第一个牛市周期发生在1980年至1985年之间,当时美元的价值几乎翻了一番。但是,一旦与世界上最富裕的国家日本签署了《广场协议》,以贬值美元并帮助美国摆脱衰退,美元很快就失去了这一切。

第二个周期始于1995年左右,持续了7年,当时市场猜测美国总统布什希望美元贬值,来刺激出口和制造业。在接下来的两年,美元下跌了33%。

法国巴黎银行的研究和策略主管Guillermo Felices说:“美元周期长且持续,现在我们处于估值的最高端。”他预计未来几年美元会回落。最终,相对货币政策是主要驱动力。就政策刺激而言,美联储仍然是最积极主动的央行,这种情况可能会继续下去。”

美联储已承诺在未来几年内将利率维持在接近零的水平,因为央行官员试图减轻大流行带来的经济影响。但是,尽管欧洲和亚洲国家在遏制疫情的传播方面取得了更大的成功,但由于美国未能控制疫情,其努力受到了阻碍。

这对美国经济增长的前景造成了压力,美国国债收益率进一步下跌,并提高了人们对扩大赤字刺激措施的预期。对于美元而言,更可怕的信号是,经通胀调整后的实际收益率现在为负,在7月达到历史新低。

包括冈拉克和达里奥在内的华尔街重量级人物都在关注此事。冈拉克今年早些时候表示,他最坚定的市场信念是美元将走软。达利奥认为,紧张局势导致一场资本战争,这将导致美元贬值。

再加上人们对美国大选的怀疑,以及联邦政府对冠状病毒的草率反应,美元面临着很多的逆风因素。

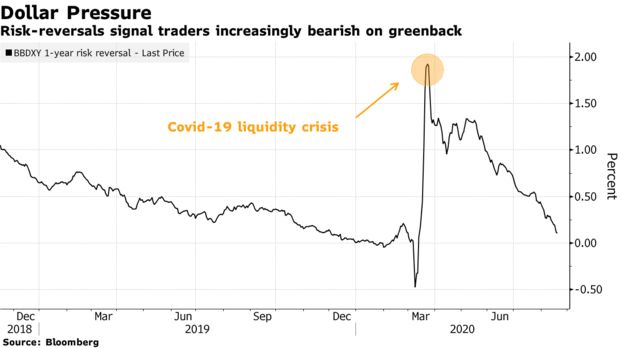

实际上,投资者在6月份两年来首次对美元进行了净卖空。期权市场显示,押注美元空头的需求增加,彭博美元现货指数一年期风险逆转指标呈明显看跌走势。同时,美债收益率下降也降低了货币对冲成本,打击了美元。

直到今年早些时候,这些成本都非常高,这是美国短期利率远高于其他国家利率的结果,这使得许多海外投资者无法获利来抵御美元的波动。因此,一些外国保险公司和资产管理公司选择购买没有对冲的美国资产,并在此过程中买入美元。

但是,在美联储将利率下调至接近零之后,外国投资者现在可以以更低的成本购买美元资产,然后用本国货币进行对冲,而对美元没有任何好处。

道富环球宏观策略主管Tim Graf说:“对冲方面的作用不足,这是美元长期下行的一个潜在原因。我们知道,外国人持有大量美国股票和债券,现在他们可以以非常低的成本进行对冲。”