保利物业跌10%:中报合约面积不增反降 各业务毛利率全面下滑

时间:2020-08-25 20:45 | 栏目:观察 | 点击:720次

8月24日,港股物业股龙头保利物业发布2020年中期业绩公告。上半年保利物业实现营业收入36亿元,同比增长27.6%;期内溢利为4.1亿元,同比增加28%。本公司拥有人应占年内溢利为4亿元,同比增长27.4%。

报告期内,保利物业合约建筑面积为493.4百万平方米,较2019年末减少了4.7百万平方米。其中第三方物业由于合约到期,较2019年末下降约13.8百万平方米。

不增反降的合约面积犹如一记重拳,让投资者警醒。中报次日(25日)保利物业股价跌10.63%,领跌港股物业板块。与此同时,保利物业上半年各项业务的毛利率全面下滑,公司运营效率值得关注。

合约面积不增反降 还有1.87亿平方米年底到期

背靠保利地产,保利物业自2019年末登陆港股以来备受市场关注。公开资料显示,保利物业一度成为南下资金重仓的物业股,上市3个月公司股价涨幅达153%,创下92.8港元/股的最高纪录。5月下旬开始盘整,至今股价涨幅为95%。

物业管理行业规模为王,合约管理面积往往代表着未来的增长。2019年末保利物业在管面积为287百万平方米,一上市便超过碧桂园服务(276.1百万平方米)、绿城服务(212.4百万平方米)等头部,仅次于彩生活排在港股物业股第二位。同期,合约面积为498.1百万平方米,排在港股物业股第三位。

不仅如此,虽然背靠保利地产,但保利物业的第三方面积非常可观。2019年末在管面积中第三方面积占比(55.1%)首次超过保利集团(44.9%),当年第三方的合约面积增长约105百万平方米,贡献了76.9%的新增合约面积,相当于保利集团的3倍,成为拉动合约面积增长的主要驱动力。

而在今年上半年的中报,这一优势被打破。

2020年上半年,保利物业合约面积为493.4百万平方米,较2019年末减少了4.7百万平方米。这其中,主要是别合同面积较大的项目合约期满,来自第三方的合同管理面积较2019年底下降了13.8百万平方米。

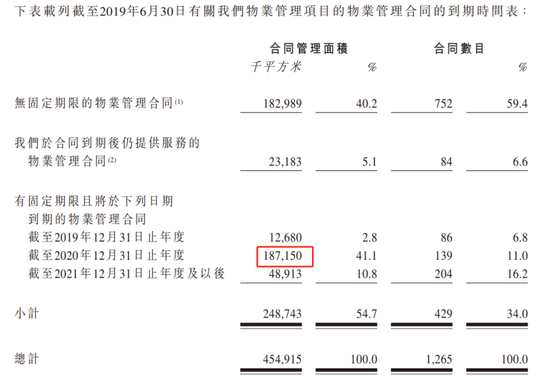

根据保利物业上市时的招股说明书,2020年12月还有约187.2百万平方米的合同管理面积将要到期,占当期合同管理面积的41.1%。

合约期满不再续约是物业股增长的一大不确定性因素。受此影响,2021年上半年保利物业合约面积可能出现大幅下降。而随着在管面积增加,合约面积停滞不前,公司未来可供发展的储备面积缩小,上半年保利物业储备/在管面积的比率仅为0.56,在行业内并不算突出。

与此同时,囿于保守作风,保利物业上半年并无并购动作,2019年末上市募资的52亿港元尚未动用。截至202年6月,公司现金及现金等价物为72.5亿元。

手握大笔现金,保利物业下半年亟需扩张。一方面,1.87亿平方米合同面积年底到期迫在眉睫。另一方面,行业内并购如火如荼,上半年雅生活服务通过并购中民投物业后,在管面积、合约面积与保利物业相当,头部物企竞争激烈。

各项业务毛利率全面下滑

根据保利物业近年来的发展轨迹可知,第三方项目中增长最快的是公共及其他物业。2017-2019年,该类型物业新增在管面积占当期新增面积的比例分别为21.22%、72.07%、74.57%,可以说第三方的公共物业不仅使保利物业的房企依赖降低,而且在结构上使非住宅的占比大大提升,优化在管业态。

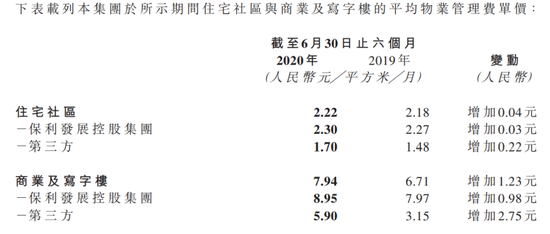

但是2020年上半年的面积颓势,说明第三方外拓优势可能是个伪命题。一直以来,公众及其他物业的收入贡献不高,常常是收入占比远低于面积占比。2020年上半年,公众及其他物业在管面积占比50%,物业管理服务收入占比仅15.2%。第三方项目在管面积占比56.8%,物业管理收入占比24.1%。第三方项目是赚吆喝,平均物业费远低于集团项目。

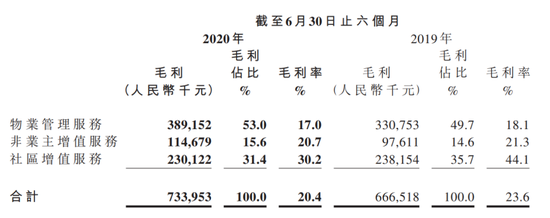

分业务来看,上半年物业管理服务、非业主增值服务、社区增值服务分别同比增长25.4%、20.8%、40.8%。其中,物业管理服务的收入占比为63.5%,决定了整体上保利物业的营收增速只有27.6%。目前29家AH物业股中已经有17家公布2020年半年报,最高营收增速78.6%,营收增速中位数为32.7%。不难理解,头部物企基数大导致增速不高。

值得关注的是,保利物业上半年毛利率下滑了3.2个百分点,公司运营效率值得关注。三大业务上半年分别下降0.1个百分点、0.6个百分点、13.9个百分点。毛利率下降最大的社区增值服务,公司解释称(i)受疫情影响,部分入户式增值服务、社区媒体等高毛利业务开展受限;(ii)疫情期间开展生鲜蔬果等社区零售业务及(iii)美居等垂直业务增长。

上半年受疫情影响,不少物业管理公司享受了社保减免等政策优惠,导致物业管理服务毛利率上升约1个点。保利物业为什么出现逆势下降的趋势?可能只有公司自己才清楚。据媒体消息,摩通发表研报指出,上半年若公司撇除政府因应疫情的财政纾缓措施影响,毛利率将进一步跌至13-15%。

作为一家央企,纵观保利物业近年来的盈利水平,毛利率从2016年的16.7%上升到2019年的20.3%,仍低于行业平均水平。上半年在毛利率下降的情况下,实现11.4%的净利率,与上年同期持平。压缩至9%的期间费用率或许已经是保利物业的极限。