约1%的美国国债收益率将成为股市的头痛问题

时间:2020-09-03 01:10 | 栏目:美股 | 点击:717次

对贴现率、股票和美国国债收益率的分析显示,美国股市当前的融涨可能面临收益率曲线长期陡化的考验。

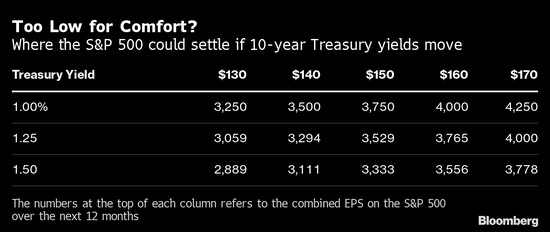

最近几周,股票与债券之间的关系受到越来越密切的关注,因为在经济前景黯淡之际,股市却攀升至前所未有的高位。周二,标普500指数收于创纪录的3526点,以每股130美元的预期收益计算,贴现率为3.68%。这与当前10年期美国国债收益率相差约有300个基点,与去年年底基本一致。

假设维持300个基点的利差,那么,如果美国国债收益率曲线陡化,让10年期国债收益率达到1%,标普500指数将要跌至3250点,较当前水平下跌8%。如果收益率提高到1.25%,意味着股市要下跌13%。

较高的国债收益率应该会提高投资者对持股而非持债的额外补偿,这种溢价的存在反映了股票不像债券那样承诺到期回报的事实。这种要求反过来会对股价造成压力。

美联储主席杰罗姆·鲍威尔上周表示,美联储将寻求长期平均2%的通胀率。言罢,美国收益率曲线短暂出现趋陡走势。

在美联储的新框架公布之后,美国国债熊市趋陡倾向可能持续,尽管眼下更可能是间歇性的。此外,由于曲线大部分仍处于市场控制之下,因此收益率的升高很可能是缓慢的过程。美联储还可能对迅速趋陡保持警觉,担心危及羽翼未丰的经济复苏。

到目前为止,收益率的上升幅度不大,也没有使股市脱轨。然而,无可否认的是,美国股市已经比互联网泡沫时期更加昂贵。威尔希尔5000指数总市值相对于美国GDP的比例约为190%,超过了2000年3月的167%。

警告:如果市场指望的复苏功败垂成,经济实际上陷入了类似萧条的局面,那么股票也有可能从当前水平与国债收益率一起下跌。