美联储陷入两难境地:促就业增长还是保金融稳定?

时间:2020-09-09 01:31 | 栏目:美股 | 点击:813次

自3月份以来,美联储为防止流动性紧缩和资产价格崩溃(即脱离基本面的恐慌性抛售)而采取了一系列宽松措施,引发了资产价格的融涨,即脱离基本面的疯狂买入。

尽管美联储的资产负债表从6月份开始收缩,但随着多项经济指标的改善,科技股的估值继续飙升。

美股暴涨的主要原因在于,在长期利率处于低位之际,养老基金、人寿保险公司和散户投资者等有固定负债的投资者需要高收益来偿还未来的债务,从而使风险情绪再度抬头。

但9月3日美国科技股暴跌,VIX恐慌指数飙升又是为什么呢?金融博客零对冲认为有以下几点原因:

美联储最近采取了一项稳定金融的策略;

长期利率短暂上升;

美国总统大选即将来临;

人们越来越担心科技股泡沫正在形成。

由于通胀预期不断上升,投资者越来越担心发生通胀,巴菲特旗下的伯克希尔哈撒韦公司也出售了部分美国银行股,并买入了与大宗商品相关的股票。对于那些过度增持成长型股票的投资者来说,通胀复苏所带来的尾部风险与2008年金融危机不相上下。

不过,零对冲认为,人寿保险等价值股8月份的强劲复苏表明,投资者在一定程度上一直在建立对冲头寸。

美联储的近期立场是采取观望模式,暂缓扩大宽松的脚步,也似乎不急着加强前瞻性指引和控制收益率曲线(YCC),原因是现在经济和金融市场正在重回正轨。债券市场预计美联储2023年底前都不会加息。

尽管如此,8月19日公布的最新FOMC会议纪要对未来前景的看法还是比较悲观,纪要显示如果经济形势恶化,美联储似乎准备考虑进一步采取行动。

鉴于美联储预计经济状况将恶化,且银行正严格收紧放贷标准,零对冲认为美联储不太可能动用货币政策手段来阻止股价飙升,最多进行口头干预。

美联储的长期目标是如何解决金融市场的不平衡。

鲍威尔此前提出AIT时表达了两个重点:

1)就业增长引发通货膨胀的风险在逐渐消退,这种情况下重点关注最大化就业;

2)实现美联储的就业和通胀目标需要金融稳定。

美联储通常会以就业最大化为目标,但就第二点来看,它已增加了一条“紧急逃生通道”,即当金融体系失衡加剧时,美联储可能会在短期内放弃改善就业和通胀。

鲍威尔自2018年以来指出,过去两次衰退(如果算上当前一共为三次)是过度的逐险行为而不是通胀加剧了金融市场的动荡。FOMC成员曾多次表示,长时间的低利率会助长过度逐险行为,可能会加剧金融市场失衡,美联储的货币政策需要改变立场,另外也要加强监管金融市场的宏观审慎政策。

因此,一旦经济危机过去,美联储将出手解决以下问题:

1) 减少或取消宽松措施;

2) 根据经济发展情况,通过实施严格的压力测试,恢复或提高银行的资本充足率;

3) 增加逆周期资本缓冲解决过度的企业债务问题;

4) 识别导致流动性紧缩的漏洞,与法律部门共同起草新监督法规;

5) 重新定位货币政策和宏观审慎政策之间的关系,将对物价和就业产生重大影响的金融失衡考虑在内。

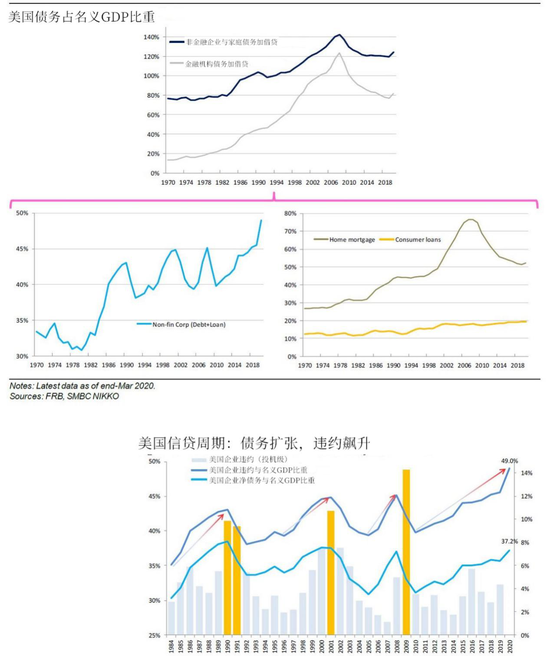

零对冲认为,科技股暴跌对金融体系的影响也是有限的,影响金融稳定的最重要因素是债务占GDP的比重及信贷价格。

由于疫情,非金融企业的高额负债进一步增加。

但由于美联储的政策,信贷息差正在收紧。

随着疫情慢慢平息,美联储可能会更加谨慎低对其资产负债表策略进行微调,以应对金融市场失衡。零对冲提醒,投资者应密切关注资产价格上涨和企业债务过度问题对美联储政策的影响。