晶科科技边融资边出表 上市半月母公司7成股权已质押

时间:2020-09-08 18:28 | 栏目:观察 | 点击:807次

9月3日晚间,晶科科技发布公告,拟公开发行总额不超过30亿元的可转换公司债券,用于晶科电力清远市三排镇100MW农光互补综合利用示范项目、铜陵市义安区西联镇渔光互补光伏发电项目、金塔县49MW光伏发电项目、渭南市白水县西固镇200MW光伏平价上网项目、讷河市125.3MW光伏平价上网项目和偿还金融机构借款。

据了解,晶科科技刚于今年05月19日上市并募资26亿资金,距今尚不足4个月,而且更早还成功发行了6亿元公司债券。耐人寻味的是,晶科科技一边是融资动作不断加大光伏项目投入,另一边却是不断将在建或已有光伏项目出表。

除此之外,晶科科技8月27日晚间发布的半年报显示,2020年H1营业收入约为17.30亿元,同比下降20.72%;归属于上市公司股东的净利润约为2.19亿元,同比下降7.56%。这是晶科科技上市以来的首份财报,不过却营收净利双双下滑。

H1营收净利双双下滑

晶科科技作为一家清洁能源服务商,公司主营业务主要包括光伏电站运营、光伏电站转让和光伏电站EPC等,涉及太阳能光伏电站的开发、投资、建设、运营和管理、转让等环节,以及光伏电站EPC工程总承包、电站运营综合服务解决方案等。

光伏电站运营业务为晶科科技成立至今的核心业务,其开发的光伏电站项目包括领跑者光伏电站、普通地面电站(包括“农光互补”、“渔光互补”、“林光互补”等光伏复合电站)、屋顶分布式光伏电站等多种类型。

截至2020年6月底,公司持有的各类光伏电站并网装机容量合计约3045.47兆瓦,其中,集中式光伏电站并网装机容量约2242.89兆瓦,分布式光伏电站并网装机容量约802.58兆瓦。截至本报告出具日,公司另有在建自持电站装机规模约616.44兆瓦,储备待建项目规模约1408.75兆瓦。

受疫情突发的影响,2020年上半年公司EPC业务盈利不达预期,报告期内公司实现营业收入17.3亿元,同比下降20.72%;其中光伏发电运营业务收入14.24亿元,同比微增1.87%,光伏电站EPC业务收入3.06亿元,同比下降-60.97%;实现归属于上市公司股东净利润2.19亿元,同比下降7.56%,上半年营收净利双双下滑。

实际上,晶科科技的业绩在申报期内还保持着良好的增长态势,招股说明书披露数据显示,2016-2018年晶科科技的营业收入分别为18.58亿元、40.53亿元和70.66亿元,同比增长202.36%、118.14%和74.34%,归母净利分别为0.97亿元、6.72亿元和9.02亿元,同比增加335.86%、592.52%和34.32%。

真正转折点来自于2019年4季度,由于招股说明书截止日期为2019年Q3,虽然未披露同比数据,不过2019年前三季度,营收的两大业务光伏电站运营业务同比增长率-2.60%、光伏电站EPC业务同比增长率58.72%,综合来看并无下滑征兆。

不过到了Q4,招股说明书披露的截止日后数据显示,2019年度与上年同期相比,公司营业收入同比减少24.43%,归属于母公司股东的净利润同比下降19.22%,扣非后归属于母公司股东的净利润同比下降了14.35%,主要原因系公司在2018年承接并执行了诸多大型地面光伏电站EPC业务,而受国内光伏行业政策出台时间较晚及光伏电站市场环境影响,2019年10-12月及2019年度公司光伏电站EPC业务执行规模有所减少,致使光伏电站EPC业务收入下降。

2019年10-12月及2019年全年,公司实现光伏电站EPC业务收入分别为12.53亿元、23.81亿元,上年同期分别为33.26亿元、40.37亿元,同比降幅分别为62.32%、41.02%。

一边融资一边出表 上市未满月7成股票已质押

值得注意的是,无论光伏电站还是EPC都属于资金密集型业务,而晶科科技为了满足投资和业务的资金需求,也是频频展开融资动作。

9月3日晚间,晶科科技发布公告,拟公开发行总额不超过30亿元的可转换公司债券,用于晶科电力清远市三排镇100MW农光互补综合利用示范项目、铜陵市义安区西联镇渔光互补光伏发电项目、金塔县49MW光伏发电项目、渭南市白水县西固镇200MW光伏平价上网项目、讷河市125.3MW光伏平价上网项目和偿还金融机构借款。

在此之前,晶科科技刚于今年05月19日成功上市,并成功募资26亿元,距今不足4个月。

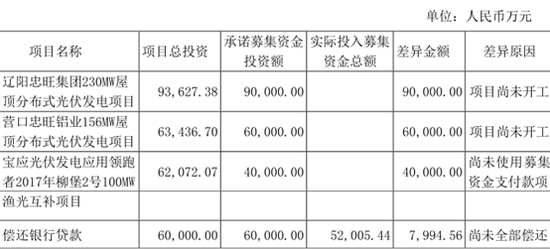

根据披露的募集资金使用情况,截至2020年6月30日,本公司累计已使用募集资金52005.44万元,使用募集资金置换预先支付的发行费用1397.36万元,累计收到的银行存款利息扣除银行手续费等的净额为184.65万元,由于本公司募集资金投资项目尚未实施完毕,本公司尚未使用前次募集资金结余19.29亿元(包括期末本公司使用闲置募集资金暂时补充流动资金4.7亿元),尚未使用前次募集资金占前次募集资金总额的79.84%。

更早之前的4月09日,晶科科技还成功发行了6亿元公司债券,票面利率4.19%。另外半年报披露,报告期内公司新增银行综合授信额度人民币22.40亿元。

财务数据显示,2015年至今,除2019年自由现金流量录得正数外,其他期间晶科科技的自由现金流全都入不敷出,这也意味着晶科科技必须不断依赖融资补血。不过在不断融资的情况下,2016-2019年晶科科技的现金流量净额仍然持续流出,现金及现金等价物净增加额分别为-0.33亿元、-2.18亿元、-4.35亿元、-0.47亿元,仅今年上半年由于成功上市和发债获得了正向流入。

同样得益于成功上市,截至2020年H1,晶科科技的资产负债率降至66.01%,较2019年末降低5.88个百分点,不过如果可转债成功发行,以及晶科科技依赖融资扩张的业务模式,较高的负债率或许又将不可避免的上升。

目前过高的负债已经带来了高昂的利息成本,2020年H1,晶科科技的财务费用为5.00亿元,同比增长8.01%,占营收的比重高达28.89%,已经成了晶科科技的沉重的财务负担。

耐人寻味的是,晶科科技一边是融资动作不断加大光伏项目投入,另一边却是不断将在建或已有光伏项目出表。

半年报披露,2020年1月15日,公司全资孙公司上饶市晶泰电力投资有限公司与国家电投集团江西电力有限公司签订《铅山县晶泰光伏电力有限公司股权收购协议》,将其全资子公司铅山县晶泰光伏电力有限公司的70%股权作价人民币7678.71万元转让给国电投江西公司,交易对价参考目标股权截至2019年8月31日的评估净资产值,并经双方共同协商确定。

2020年6月25日,公司全资下属企业沈阳市晶铁光伏电力有限公司与无锡惠能投资有限公司签订《无锡惠能投资有限公司与沈阳市晶铁光伏电力有限公司关于购买和出售长春市盛步光伏电力有限公司100%股权之股权转让协议》,以人民币4100万元的交易对价将长春市盛步光伏电力有限公司100%股权转让给无锡惠能。

除此之外,上市的招股说明书披露,2018年下半年,晶科科技与前五大客户新控制方签署的表决权授权行使协议及其补充协议以及变更后的公司章程规定,公司将其持有项目公司股权对应的表决权全部不可撤销地授权委托并让渡给新控制方行使,不再享有任何表决权及收益权,新控制方完全实现对领跑者项目公司独立经营管理,领跑者项目公司未来存续期间的经营以及经营所产生的一切收益或损失均与公司及下属子公司无关,同时各方一致同意,领跑者项目公司由其他第三方合并财务报表。

值得注意的是,上述公司中标的EPC项目2018实现收入就高达31.37亿元,但是转让时间却是2018年下半年,而且并不是股权转让,只是将表决权和收益权转给对手方,换言之,晶科科技一手招标投资建设完成的项目,对手方无需付出额外对价就能获得全部收益和控制权,天底下竟有如此好事。

答案或许是有,因为恰如晶科科技披露,2018年,经过招投标,公司中标了上述领跑者项目公司的EPC业务,实现EPC项目收入共计31.37亿元;2019年1-9月,实现EPC项目收入共计10769.62万元。只有将子公司变为非合并范围内的客户,本应确认为在建工程的项目,则可以立即变成收入利润,大大提前了收益确认时点,并能更早通过工程款收回前期投资也是好处之一。

值得一提的是,同花顺iFinD数据显示,刚上市不足半月,晶科科技的母公司晶科新能源集团有限公司就于6月02日质押了6亿股,占其持股总数的70.31%,占晶科科技总股本的21.70%,而母公司晶科新能源的总持股比例为30.86%。(文/新浪财经上市公司研究院 逆舟)