思维造物IPO: 业务"刚需"属性弱成长不足 投资收益增厚净利

时间:2020-09-29 13:25 | 栏目:观察 | 点击:757次

罗振宇将携得到APP,罗辑思维的母公司思维造物登陆创业板。

9月25日,思维造物递交招股说明书,拟申请在创业板首发上市,公开发行股票不超过1000万股,占发行后股本比例不低于25%。募集资金总额将根据发行时市场状况和询价的情况予以确定,拟用募集资金投入金额为10.37亿元。

思维造物自我分类为终身教育行业下的通识教育领域,公司如果成功上市,将成为“知识付费第一股”。

不过作为“新经济”领域的一员,思维造物与传统教企的商业模式有明显区别。除此之外,近年来市场上一直伴随着其频造空洞新词、贩卖知识焦虑等非议。

招股书披露,2019年思维造物的营业收入同比下降14.91%,净利润同比增长141.49%,但由于投资收益影响较大,导致扣非后归母净利润同比下降6.50%。另一方面,公司线上课程单价和得到APP年均日活用户等数据有所下滑,现金及现金等价物净增加额连续两年为负。

线上知识付费收入占比66.26% 业务“刚需”属性弱

思维造物成立于2014年,2015年12月首次举行时间的朋友演讲,2016年上线得到APP,2018年线下得到大学招生。公司自我定位于一家从事“终身教育”服务的企业。在线上通过罗辑思维公众号和得到APP提供课程、产品,线下通过得到大学、时间的朋友跨年演讲等形式提供服务。

与其他企业的招股书较为不同的是,思维造物在招股书中对企业愿景和主业创新有着较多的着墨。

公司表示,希望“建设一所全球领先的终身大学”,为“人人皆学、处处能学、时时可学”的学习型社会贡献力量。主业创新包括在内容方面提供质高价廉、多样化的课程,降低学习门槛。技术方面,采用的海量数据实时计算平台、个性推荐算法平台、跨平台排版引擎技术的核心技术均有自主知识产权,得到APP同时也通过人工智能、大数据等技术手段进行分析。

招股书

招股书

从收入结构看,2017年到2019年,思维造物线上知识服务收入占比分别为58.91%、68.74%和66.26%,2020年第一季度占比为54.7%,是公司第一大业务。报告期内,线下知识服务收入占比分别为11.41%、9.95%、18.53%和34.02%。电商业务收入占比分别为27.58%、14.03%、13.85%和10.01%。

得到官网

得到官网

对于从事“终身教育”的思维造物来说,其商业模式与市场上大众熟悉的教培企业区别明显。

在目前教育市场参与者中,无论是面向K-12学生的课后辅导、英语培训企业,如新东方、豆神教育,还是面对成人的职业教育企业,如正保远程教育、中公教育等,均属于面对特定人群开设特定课程的类型。而思维造物从目标人群来说,涵盖了所有想学习的男女老幼,开设课程上来说则不限于一个或几个科目,课程多样,甚至到了无所不包的程度。其次,传统教育企业更多的立足于客户的刚性需求,目标多指向升学、就业等。例如各科目在校成绩提升、为出国准备英语等级考试,为职业进入和提升准备各类证书等。但思维造物更多的偏向跨学科、跨主业的通识教育,刚需属性较弱。

另外值得关注的是,近年来罗振宇和思维造物还一直受到部分舆论对其业务的非议,包括但不限于贩卖知识焦虑,知识零散、高级智商税等。

知乎提问

知乎提问

图片来源:网络

图片来源:网络

成长性不足 投资收益增厚净利

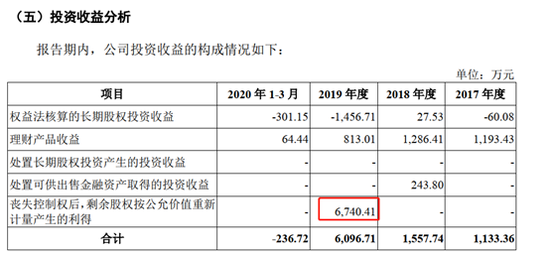

招股书披露,2017年到2019年,思维造物实现营业收入分别为5.56亿元、7.38亿元和6.28亿元;2018年收入同比增长32.64%,2019年收入同比下降14.91%;实现净利润分别为0.61亿元、0.48亿元和1.15亿元,2018年净利润同比下降22.30%,2019年净利润同比增长141.49%。不过2019年净利润的增长主要是由于对原子公司丧失控制权产生的投资收益增厚了净利润。从扣非后归母净利润看,2019年同比下降6.50%至0.31亿元。

2019年,公司对原子公司酷得少年丧失控制权,核算投资收益 6740.41 万元。具体原因是酷得少年在2019年引入外部投资者,导致增资后思维造物对酷得少年的持股比例降至45.54%,酷得少年变更为公司的联营企业,采用权益法进行核算。

招股书披露,酷得少年仍处于未盈利状态。

招股书

招股书

思维造物的整体毛利率保持稳定,2017到2019年分别为46.00%、43.19%、44.84%。具体来看,线上知识服务业务由于成本逐渐优化,毛利率逐步由2017年的40.73%增长至2019年的46.83%;线下知识服务业务和电商业务毛利率却逐年下滑,线下知识服务业务毛利率由2017年的59.04%下降至2019年的46.10%,电商业务毛利率由2017年的49.04%下降至2019年的34.51%。

思维造物表示,2019年得到大学业务仍处于爬坡期,快速扩张使前期成本较高导致毛利率下滑。电商业务由于所售硬件产品销售占比逐步提升,导致毛利率下降。

现金流量表显示,2017年到2019年,经营活动产生的现金流量净额分别为1.37亿元、0.27亿元和0.87亿元。整体现金及现金等价物在2018年和2019年分别净流出2.23亿元和1.10亿元。

从运营数据角度看,思维造物的部分指标出现滑坡。2017到2019年,公司每门线上课程产品的销售单价分别为 99.96 元/门、 71.45 元/门、 56.92元/门,呈下降趋势。单本听书产品的销售单价分别为 4.24 元/本、 3.78 元/本、 3.57 元/本。听书“会员卡” 的销售单价分别为 232.54 元/张、 103.73 元/张、 83.07 元/张。

报告期内,得到APP注册用户年均日活跃用户分别达到56.84万人、75.71万人、67.16万人,2019年出现负增长。

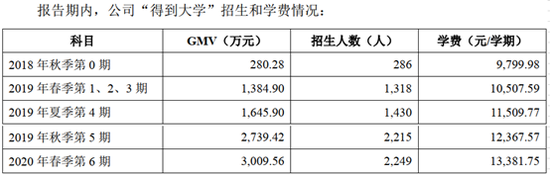

线下业务方面,得到大学的学费、招生人数和跨年演讲的销售数量、平均单价均逐步增长,但整体规模较小,未来的发展情况还有待观察。

招股书

招股书

招股书

招股书

此次IPO,思维造物拟发行不超过1000万股,占发行后股本比例不低于25%,拟用募集资金投入金额为10.37亿元。其中用于知识服务平台优化升级项目4.7亿元,人工智能基础研发中心建设项目1.98亿元,技术平台建设项目1.04亿元,得到学习中心系列拓展项目2.65亿元。

如果按照25%股权,募集10.37亿元的标准粗略计算,思维造物的整体估值将达到41.48亿元。考虑到2018年和2019年扣非归母净利润3千多万的规模和持续负增长,这样的估值水平合适与否,还需投资者自行斟酌。(文/新浪财经上市公司研究院 何吾)