高瓴、本田分食宁德时代137亿融资 “黄晓明”、葛卫东现身申购

时间:2020-07-17 21:59 | 栏目:公司 | 点击:869次

原标题:发行价异常坚挺!高瓴、本田分食宁德时代137亿融资份额,“黄晓明”、葛卫东现身申购名单

来源:21世纪经济报道

7月17日晚,宁德时代的百亿非公开发行结果出炉。

本次发行,该公司合计募集资金总额达196.99亿元,扣除发行费用后,募集资金净额为196.17亿元。

从此次发行结果的一些细节可以看出,宁德时代作为国内动力电池超级巨头的抢手程度。

首先,就是发行价格。本次非公开发行价格为161.00 元/股,相当于申购报价日(2020年7月6日) 前20个交易日均价 163.81 元/股的98.28%,折价率不到2%。

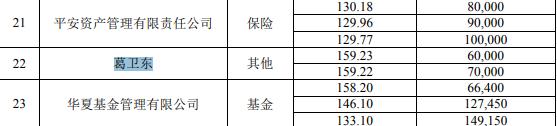

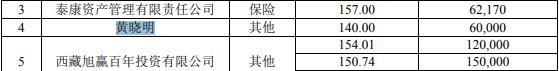

其次,本次发行一共收到38家投资者者回复的《申购报价单》及其附件,其中包括南方基金、中欧基金等14家基金公司,以及部分其他类型机构。

近年来转战股票市场的期货大佬葛卫东,也提交了《申购报价单》,但未足额缴纳申购保证金。

不过,他在缴纳1.2亿元申购保证金后,所提供的两档报价分别为159.23元、159.22元,未能成功获配。

另有一名自然人“黄晓明”,以140元/股的价格申购6亿元份额,同样未能成功。

最终,高瓴资本、本田中国投资公司,以及太平洋资产等9家机构入围。

其中,又以高瓴资本成为最大赢家,其获配金额达99.99亿元,占总募集资金的半数以上,本田公司获配37.03亿元紧随其后。

就在一个星期前,本田刚刚与宁德时代就新能源汽车动力电池签署全方位战略合作协议,双方拟围绕动力电池的研究开发、供应、回收再利用等领域深化合作,以促进双方作为长期商业合作伙伴的共谋发展。

上述获配机构虽然获配发行价折价率有限,但是按照7月17日195.7元/股的收盘价计算,已经取得了超过21%的浮盈。锁定期,也不过6个月。(作者:董鹏)