中国金茂降价冲量 算上200亿永续债净负债率高达126%

时间:2020-10-14 17:59 | 栏目:观察 | 点击:830次

新浪财经房产|大眼楼管 青柠

房地产行业的“三条红线”新规对房企的融资造成了较大的影响,加快销售回款,提高自身造血能力,提升资金内循环的重要性不言而喻。疫情、融资环境收紧等影响下,为了加快出货回款,房企今年的降价促销力度也较往年有所加大,而在近年来土地成本普遍上升背景下,对房企的盈利能力再度形成重压。

目前大部分房企都已披露了9月销售业绩,34家千亿规模房企合同销售(全口径)合计约为9152.91亿元,较2019年9月的7853.93亿元同比增长16.54%,较今年8月的7880.29亿元环比增长16.15%。9月,整体业绩向好,34家中有29家销售额实现同比增长,仅华夏幸福、阳光城、蓝光发展等5家房企销售额同比下滑。环比今年8月来看,34家中有8家销售额环比下降,蓝光发展、荣盛发展、中国金茂环比降幅均超20%。

中国金茂9月销售额环比降25% 销售均价持续下滑

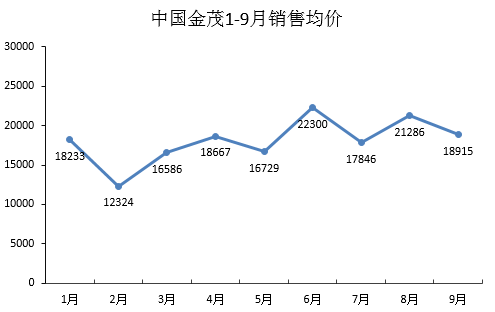

相较于大多数房企“金九”实现年内最高单月销售额,中国金茂9月实现销售额160亿元,环比下降了25.65%,销售面积84.59万平方米,环比下降16.33%,销售均价18914.77元/平方米,环比下降11.14%。可见其9月的降价抢收效果一般。

今年1-9月的销售额1618.2为亿元,同比增长30.66%,完成全年2000亿元销售目标的80.91%。虽前9个月销售额实现同比增长,但销售均价18958.02元/平方米较2019年1-9月的22059.61元/平方米同比下降14.06%,也远低于2019年整体销售均价21485.60元/平方米。而2018年中国金茂的销售均价为25536.68元/平方米。

2019年,中国金茂的销售毛利率由上一年度的37.53%大幅下滑至29.44%,2020年上半年为32.45%,依然同比下跌4.37个百分点,均价的下滑或会令其毛利率持续承压。

永续债超200亿 真实净负债率达126%

除了对规模渴求之外,中国金茂近来的增发募资、转让项目股权等动作也侧面反映了其回笼资金的意图,或许“三条红线”给其带来了一定的融资压力。

中报数据显示,中国金茂剔除预收款后的资产负债率为66.64%,净负债率为76.59%,而现金短债比为0.83倍,从指标来看,“三条红线”的融资新规,中国金茂只有现金短债比不到1倍这项指标触及红线。但事实上,中国金茂的实际债务远不止如此。

除了常规债务外,中国金茂还有大规模被计入权益的永续债,公开资料显示,其自2016年开始每年都有新发行永续债,2017年共计发行了5笔,合计规模约221.1亿元人民币,2019年6月公司赎回了20亿元2016年发行的国内可续期公司债券,截至今年6月末,中国金茂还有折合约201.21亿元人民币永续债。若将这些计入权益的永续债调至负债科,则公司的净负债率由76.59%上升至125.96%,超出监管给出的100%红线26个百分点。

巨额财务费用侵蚀利润 交付能力待考

对比可见, 2019年,中国金茂的永续债利率显著升高,达到7%以上。数据显示,今年上半年中国金茂支付的永续证券分派为6.07亿元,再加上41亿元的利息开支,当期真正的利息开支合约47亿元,约占当期营业收入的39%。大规模的债务对公司造成了较大拖累,不断侵蚀利润。

高额债务的堆积是中国金茂近两年快速做大规模的产物,还有权益比的下降,克而瑞数据显示,2017年中国金茂的销售权益比例分别为75%,而此后降至约69%。而这些都对公司的盈利能力造成了不小的影响。

同时,从中国金茂自身来看,资本不能高速周转,做到利用最大化也是非常重要的一个不足。据财报数据显示,2017年2月底和2018年2月底,中国金茂已签约未交付的金额分别为541亿元、841亿元,而两个报告期可于2017年和2018年年内交付、即8个月内交付结算的金额分别为380亿元、454亿元,结算比例约为70.24%、53.98%,2018年项目的交付结算能力大幅下滑。

Wind数据显示,2020年上半年,中国金茂的ROIC仅1.29%,近五年的ROIC均在4%以下,资本回报率较低。