物业并购与配股:手握大量现金 仅奥园健康现金急降

时间:2020-07-17 20:40 | 栏目:要闻 | 点击:934次

新浪财经讯 2020年上半年受疫情影响,物业股持续上涨,多家股价创上市以来新高。wind数据显示,截至目前29家A+H物业公司上半年加权平均涨幅达167.8%,算数平均涨幅54%。

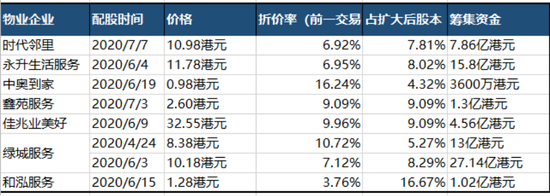

股价高位,物管公司自然不会错过这个配股的好时机。目前已有7家物业股公告配售集资,合计筹资71.04亿港元(人民币64.14亿元)。而同期物业股披露的并购交易仅10.74亿元,大部分物管公司手握大量现金准备伺机而动。再加上今年以来6家物业股新上市,新股合计44.87亿元的募资到位后,物业行业下半场的并购将更为激烈。

配股筹资71亿港元 物企手握大量现金

Wind数据显示,截至7月16日收盘,今年以来29家物业股加权平均涨幅达167.8%,算数平均涨幅54%,其中银城生活服务区间涨幅达368%、永升生活服务涨158%。随着股价不断创新高,目前7家物管公司选择配售。

7家物管公司合计募资71.04亿港元,其中绿城服务两次进行配售,合计筹资40.14亿港元,占总筹资额的56%。

从时间点来看,大部分配售时机在高位附近。以时代邻里为例,今年以来区间最高价为7月13日的12.66港元,时代邻里在创新高之前的7月7日发布公告配股,募资7.86亿港元,其中90%用作潜在战略投资及收购机会。

中奥到家股价则在6月3日—6月19日突然拉升,在13个交易日涨幅达110.7%,公司在6月19日宣布配售,折价率全场最高为16.24%,配售对象正是绿城服务服务。但是这次配售仅募资3600万港元,绿城服务更多的是通过受让老股入主中奥到家。

从折价率来看,同样是引入战略伙伴,绿城服务4月24日向龙湖的配售折价率也较高,10.72%的折价率与中奥到家一道成为仅有的2家折价率超过10%的物管公司。

从配售比例来看,和泓服务上半年股价并未大涨,似乎是为了筹集更多资金,配售比例最高,占扩大后总股本的16.67%。

数据来源:公司公告、wind

数据来源:公司公告、wind

但实际上,大部分物业公司都不缺钱。物业管理行业作为轻资产行业,每年仅经营活动就能产生稳定的现金流。截至2019年末,时代邻里、永升生活服务、中奥到家、鑫苑服务、佳兆业美好、绿城服务、和泓服务货币资金分别为9.7亿元、12.8亿元、4.58亿元、6.06亿元、7.5亿元、26.4亿元、2亿元。

加上半年配售所获资金,绿城服务上半年货币资金将增至62.65亿元,相当于去年营业总收入的72%;永升生活服务货币资金将增至27.06亿元,相当于去年营业总收入的144%。

15起并购总对价仅10亿 奥园健康现金急降

手上有钱自然要利用起来,与筹资配套的是并购。据新浪财经不完全统计,今年以来已上市物企公司共发生了15起物业并购交易(不包括新上市未单独公告),合计交易金额为10.74亿元,相当于上半年筹资额的16.7%。

对比往年,今年物业上半场并购节奏或被疫情打乱。碧桂园服务上半年仅收购了一家财产保险公司。而从上半年配售大户绿城服务除了2.2亿港股大手笔入主中奥到家以外,也没有其他并购动作。永升生活服务上半年仅收购了一家房地产开发公司50%的股权,支付对价864万元。

这导致中小型物企成为上半年并购交易的主要参与者。时代邻里上半年并购耀城物业、科箭物业两家非住宅物业,合计花费2.49亿元,增加在管面积约18.43百万平方米。截至2019年末公司在管面积38.4百万平方米,相当于增加了47%的体量。

奥园健康4月份跟随中国奥园的脚步,收购了京汉股份旗下的乐生活,支付对价2.5亿元,增加总面积22.6百万平方米,截至2019年奥园健康的在管面积仅15.1百万平方米,乐生活相当于奥园健康的1.4倍体量。

无疑,时代邻里与奥园健康成为上半年并购“最靓”的崽。但进一步深究,时代邻里2019年非住宅的占比已经达到了37.30%,公司近几年第三方占比逐渐提高,时代中国能够提供的“支援”有限,必须通过并购来增加业绩增长。并购背后,时代邻里超低的净利率仍然没有改善,并购效益值得关注。

而奥园健康属于被动收购乐生活,吞并一家体量比自身还大的公司不是一件易事。通过上文分析可知,奥园健康2019年末货币资金仅为8.22亿元,在上半年没有其他筹资活动的前提下,两桩收购总对价耗费2.87亿元现金,中报货币资金或急降35%,资金实力弱于同行。

相比之下,蓝光嘉宝服务2019年10月首发募资13亿元,上半年即使疯狂扫货影响也不太大。公司目前已收购8家物业公司,总对价1.93亿元,增加在管面积12.24百万平方米,相当于2019年在管面积的17%。

物业管理行业规模为王,但是也需要注意并购的无效。上半年雅生活服务还在对中民投物业进行整合,效果如何我们将持续关注。