三巽控股第三次递表 土地红利消失盈利能力明显下滑

时间:2020-10-30 14:16 | 栏目:观察 | 点击:752次

新浪财经房产|大眼楼管 肖恩

10月29日,金辉控股在港敲钟成功,尽管因为流程原因更新过招股书,但最终也在不久后顺利上市。而祥生地产自6月份递交第一版招股书后,不到6个月即通过聆讯,预计将成为年内第三家成功IPO的内房企。就连同样来自上海的百亿房企上坤地产也在更新数据后通过聆讯。

尽管今年在港成功上市的房企不多,但排队的并不少,事实上,小房企的资本故事在2020这一年变得更加艰难。没有对比就没有伤害,10月27日,三巽控股在完成最新资料补充后,第三次向港交所递交招股书。

三次递招股书仍未过聆讯

2019年10月,来自上海、布局在安徽的百亿房企三巽集团向港交所冲击IPO,不过这一路走来并不顺利。由于港交所要求6个月更新一次招股书,10月27日已是三巽控股第三次递交招股书了,这距离其首次递交招股书正好过去了整一年。

克而瑞数据显示,论2019年的销售排名,土储全部扎堆在安徽省内的三巽凭借着91.2亿元的全口销售额,位列行业第167位。与排名91位的上坤地产的271.8亿元的销售额存在较大差距,与祥生、金辉的差距要更大。

或许规模太小是限制三巽顺利闯关成功的一个因素,与三巽同处mini小房企行业的万创国际,2018年的营收也仅10亿元左右的水平,最终在4次递表失败后选择放弃。

万创国际是近年来冲击港股IPO次数最多的内地房企,在2017年6月、2018年2月和2018年11月,2019年6月连续四次递交了招股书。今年2月3日,港交所官网显示,万创国际递交的招股书仍处于“失效”状态,且其未再提交新的招股书。整个赴港上市历程已超过3年仍未成功。

所以,直接将招股书“失效”认为仅是流程问题,也是有失偏颇的。

企业上市过会时间过长的原因多种多样,既有可能是港交所的原因,也有可能是市场环境因素,最有可能还是公司自身的原因。

三巽其实很年轻 但地产行业已进入成熟期

三巽控股是一家聚焦安徽三四线城市的小型区域性房企。公司成立于2004年,2011年在滁州拿到第一幅地块,开发了“左岸香颂”项目,从此开启了住宅地产业务。

2017对三巽控股来说是一个转折点,棚改货币化使得三四线城市房价突然大幅上涨,依靠之前储备的低价土储,三巽控股开始进入收获期。

但从2011年才算开启房地产开发业务,规模不足百亿的三巽其实还很年轻。相较于上世纪90年代就进入行业拼杀至今的头部房企来说,三巽赖以发迹的三四线大牛市的历史性机遇也逐渐远去。随着“三道红线”对于整个游戏规则的重塑,中小房企再难有逆袭的机会,行业已经从“土地红利”、“金融红利”过渡到“管理红利”的时代了。

16-17万亿规模的大盘子,标志着行业已经进入总量稳定成熟期,行业的阵痛夹杂着洗牌,大鱼吃小鱼的游戏环境对于年轻的三巽来说并不友好。

重仓三四线盈利能力下滑 土地红利逐渐消失

相较于2020年4月递交的第二份招股书,三巽控股将内容由2020年1月31日更新到了2020年7月31日,主要财务数据则更新至2020年5月31日。

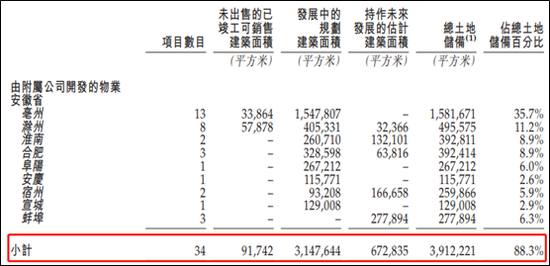

截至2020年7月31日,三巽控股共有42个处于不同开发阶段的项目,尽管覆盖安徽、江苏、山东三个省的11个城市,总土地储备442.8万平方米,但88.3%的土储皆位于安徽省内,未出售的已竣工可销售项目及持做未来发展的项目全部位于安徽省内。

可见,除去占比8.9%的合肥市,三巽的重仓全在三四线城市。在行业即将进入调整的冬季,三巽并没有减少对于三四线的布局,今年6、7月份两个月就拿地62.87万平方米,接近全年的拿地及销售面积。

尽管四百多万平米的土储对于年六十多万平米销售面积来说,储备已经非常充足。但三巽在下半年变得更为激进,而三四线的情况似乎并不乐观。

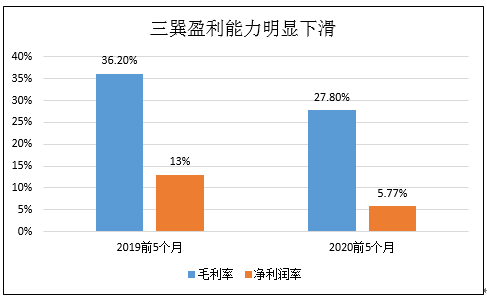

公司最新招股书显示,其今年来的毛利率较2019年前5月的36.2%下滑了8个百分点至27.8%,净利润率较2019年前5月的13%大幅下滑7.2个百分点至5.77%。

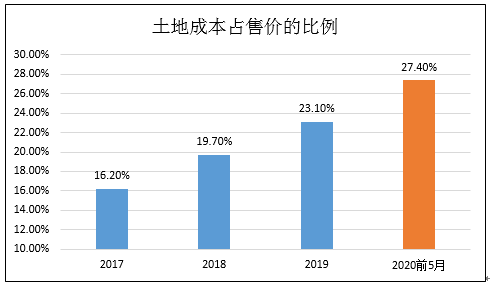

这主要是土地成本快速上升所致。三巽转结的土地成本由2017年的675元/平米,上升至2020年的1893.2元/平米,而2019年的平均售价在6115元/平米,今年前5个月的平均销售均价为6920元/平米。2017/2018/2019年及2019年、2020年1-5月,土地成本占售价的比例分别为16.2%、19.7%、23.1%、22.2%、27.4%,土地红利消失了。

此外,2019年数据为例,建设安装及利息资本化成本达到2780.7元/平米,占到销售均价的45.47%的高位。这其中既有融资成本居高不下的缘故,也有各项费用支出走高的原因,在“土地红利”和“金融红利”逐渐消失的背景下,三巽的管理红利面临巨大的考验。

融资成本畸高 利息资本化率达98.84%

借贷方面,于2017年-2019年及2020年1-5月,未偿还借款总额分别为5.14亿元、7.1亿元、17.57亿元及20.78亿元,公司整体资产负债率达到94%的水平,而剔除预收款后的资产负债率也达到83%的水平,明显高出监管给出的监测红线。

同期三巽控股的融资成本分别为670万元、860万元、4430万元及300万元,借款总额的加权平均实际利率分别为14.9%、14.0%、12.3%及10.4%的高位。

不过,三巽一直以来均是以高比例的利息资本化来隐秘处理财务费用的,2019年,利息资本化率达到89%,2020年前五个月更是达到了98.84%的水平。

由于高企的融资成本并不会因为疫情而减少,今年前五个月,三巽归母净利润同比下滑达22.37%。

此外,截至2020年5月,三巽控股账上现金及现金等价物为2.57亿元,受限制现金13.02亿元,已抵押存款2.94亿元。而公司短期借款达到6.84亿元,账面资金偿还存在一定的压力。

较为紧张的财务局面,是三巽寻求港股IPO的原因之一,但也有可能成为阻碍三巽成功IPO的重要因素。

.app-kaihu-qr {text-align: center;padding: 20px 0;} .app-kaihu-qr span {font-size: 18px; line-height: 31px;display: block;} .app-kaihu-qr img {width: 170px;height: 170px;display: block;margin: 0 auto;margin-top: 10px;} 扫二维码 领开户福利!