恒大物业招股求稳:50%为老股出售 集团供应商作基石接盘

时间:2020-11-26 17:42 | 栏目:观察 | 点击:703次

恒大物业的招股牵动着许多人的心。

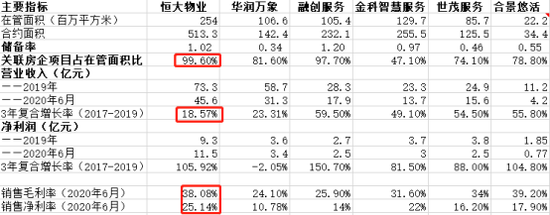

一方面,恒大物业在管面积2.54亿平方米、合约面积5.13亿平方米,无论是合约还是在管面积排已上市物企前五位,体量之大导致上市后必将搅动物业头部格局。另一方面,物业新股近来频频破发,高定价成为原因之一。作为龙头的恒大物业会做出何种选择引人遐想。

从目前诸多招股细节来看,恒大物业目前求稳心切,且短期内还需依靠母公司输血。未来发展独立之路异常艰难。

50%为老股出售 21家恒大供应商作基石

从房企三道红线的消息传出,恒大物业的上市进程无疑被加快。传闻最早明年上半年才能完成挂牌上市的恒大物业,在11月23开始招股,拟于12月2日挂牌交易。

招股文件显示,恒大物业定价区间为8.5~9.75港元/股,每手200股,入场费只需4924港元。此次发售股份总量为16.21亿股(未行使超额配售的情况下),新股、老股各占50%,占发行后总股本的15%。

以此计算,恒大物业募集资金在138亿-158亿港元,刷新此前世茂服务首发募集99亿港元的记录。迄今为止,物业股上市只有世茂服务采用了老股+新股的发售方式。大股东在上市时减持所持股票,向市场传递更多的是负面情绪。

这意味着,首发募资约有50%归于母公司中国恒大,按最高发行价计算约为79亿港元左右。根据2020年8月引入14家战投,大股东转让280.6万股(占比28.061%),对应金额为235亿港元,恒大先后通过物业板块股权融资约314亿港元。

而罕见的操作还不止如此。恒大物业在引入战投后,此次上市又引入了21家基石投资者。其中包括11家恒大集团的供应商,涉及索菲亚家居、新明珠陶瓷、东方雨虹等;6家房企或其关联企业,涉及京基集团、深圳中洲控股、合生创展、时代中国等;以及中国燃气、中诚信投资、商汤科技。

这些基石投资者中,大部分此前未参与过物业新股投资,且需要委托基金代为认购持有。其中深圳凯尔还需向保荐人农银国际的联属公司贷款认购,认购发售股将作为抵押品。中诚信投资同样需要贷款。

基石投资者贷款参与打新的操作也非常少见。结合以往供应商参与恒大股权融资的惯例,恒大物业此次上市处处透露出集团的考量。

近两个月恒大在集团层面上先后通过地产、物业、汽车等板块融资,物业成为输血的重要一环。同时利益绑定更深的供应商作为基石投资者,锁定期6个月,认购新股比例为45.6%~52.3%,恰好与大股东售股比例一致,短期内可以起到稳定股价作用。且战投入股价较发行价(以中位数9.13港元计算)仅折让约8.3%,基石与战投入股价格相差不大。

招股求稳 独立路漫漫

恒大急需打造一个融资平台,对股价的要求自然是求稳。

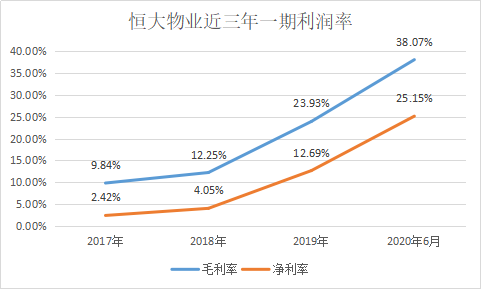

上市后恒大物业总股本达到108亿股,远超碧桂园服务的27亿股。以8.5~9.75港元/股招股价计算,恒大物业的市值将介乎约918.92~1054.05亿港元。以2019年净利润计算对应的发行市盈率为83.7倍~96倍。但2020年上半年恒大物业净利率骤然提升约14个百分点至25.15%。若以中报净利润折算2020年全年业绩(23亿元),对应市盈率为34~39倍。

恒大物业2017~2019年净利润年复合增长率195.5%,居行业第一。这与此前净利率太低有很大的原因,2017年净利率低至2.42%,三年时间翻了6倍至12.7%。2020年上半年的25%净利率能排上市物企前三。能否保持高利润率也是考验。

飙升的利润率背后,其实恒大物业近三年营收复合增长率只有18.6%,低于近日上市的融创服务(59.5%)、金科服务(49%),是10月份接连上市物业新股中营收增速最低的。

喜忧参半的是,恒大物业作为龙头的面积储备率达到了1.02,总合约面积排在第三位,增速或随基数增大而放缓。但其中恒大物业对母公司的依赖较高。恒大物业在管项目中来自关联房企的面积达到了99.6%,比高速增长的融创服务还略高2个百分点。

恒大物业管理层在推介会上介绍:公司作为恒大集团下属公司独立运营,2017年收入来自独立第三方的比例是55.8%,2020年3月已经增长至64.1%,收入结构在不断优化。

作为参考,物企虽然会出现大部分管理项目承接于开发商,但直接收入来源是管理费,直接来自于关联方的收入一般在30%左右。恒大物业关联收入从44%降至35%,可见恒大集团此前助力颇多。

现阶段物业股的发展已经不单看业绩增长,如何拓宽壁垒才是核心问题。若定位仅仅是房企的附属存在,充其量大而不倒。比如中海物业定位为集团服务,近几年业绩不算出彩。除了上市后并购以外,投资者还应关注企业对于自身战略发展的思考。

最新消息显示,恒大物业在港上市的指导价将定为8.8港元/股,居于招股价中间偏下。

.app-kaihu-qr {text-align: center;padding: 20px 0;} .app-kaihu-qr span {font-size: 18px; line-height: 31px;display: block;} .app-kaihu-qr img {width: 170px;height: 170px;display: block;margin: 0 auto;margin-top: 10px;} 扫二维码 领开户福利!