华侨城频繁出售资产补流 大举拿地考验去化能力

时间:2020-11-23 17:27 | 栏目:观察 | 点击:789次

出品:大眼楼管

作者:小飞鼠

房地产行业融资政策的收紧引来了一波房企“卖身”潮,一些高杠杆、重资产的房企纷纷加入卖资产行列。近日,华侨城动作频频,根据全国产权行业信息披露,11月23日,华侨城拟转让涿州侨城惠房地产开发有限公司50%股权,转让底价5124.40万元;此前,11月18日,华侨城拟转让重庆、成都子公司部分股权,转让底价合计32.13亿元。

重资产模式下亟待瘦身

经过多年的发展,华侨城打造了“旅游+地产”的商业模式,其中文旅规模位居全国第一。公司通过文旅业务低价拿地,与地产业务相互协同,近年来营业规模快速增长。2017年-2019年营业收入分别为423.41亿元、481.42亿元和600.25亿元,增速达到13.7%(2018年)和24.65%(2019年);公司归母净利润分别为86.43亿元、105.89亿元和123.4亿元,增速分别为22.52%(2018年)和16.69%(2019年)。

营收和净利润两位数的增速体现出华侨城的强劲增长势头。然而因为疫情的影响,文化旅游板块的景区和酒店业务受影响较大,房地产业务及旅游综合项目工程进度延后,同时导致收益延后。2020年前三季度,公司的营业收入为333.94亿元,同比增长11.83%;归母净利润为52.48亿元,同比下降12.5%。

根据克而瑞数据,2020年前三季度公司实现销售额250亿元,同比增长36.4%,位居2020年前三季度克而瑞销售排行榜的第79位。

从现金流来看,近年来公司的经营活动和投资活动产生的现金流均为流出状态。2018-2020年1-9月,公司的经营活动产生的现金流量净额为别为-99.84亿元、-51.88亿元和-22.38亿元;投资活动产生的现金流量净额为-168.28亿元、-48.25亿元和-64.81亿元。

凭借央企背景,华侨城有着强大的融资能力,2019年的融资成本仅为4.56%,远低于行业平均水平。从负债结构来看,截至2020年9月30日,公司的有息负债为1572.58亿元,其中长期有息负债占比66.28%。由此可见,公司主要以长期借款为主,结构相对稳健。 此外,公司的剔除预收账款后的资产负债率为69.6%,净负债率为96.44%,现金短债比为1.11。华侨城虽然低于“三道红线”,但负债水平也处于上升态势。

公司通过各种方法降杠杆,一方面是公司作为央企积极响应号召,另一方面,华侨城的文旅地产属于重资产,投资金额高、回款周期长,必然导致较高的负债水平。所以在自身业务遇阻的情况下卖资产补流。

根据克而瑞不完全统计,华侨城是动作最频繁的房企之一,除了上文提到的涿州侨城惠房地产、重庆、成都子公司,近两个月还拟出售12项资产,包括:

大举拿地考验去化能力

依靠“旅游+地产”的经营模式,华侨城可以低成本取得土地。前三季度,公司新获取土地项目23个,占地面积479万平米,对应建筑面积1000万平米,土地总价款为351.18亿元,权益比例大多在50%以上。

截至2020年9月30日,公司累计土地储备2982万平方米,对应建筑面积5698万平方米。从城市能级看,公司资源主要集中于一、二线城市。

半年报数据中,按面积计算的土地投资投销比为4.51,拿地力度较大。新增土地中二、三线城市增多,包括襄阳市、郑州市、肇庆市、中山市、江门市、漳州市、茂名市等,土地用途以文旅综合为主。需要注意的是,“旅游+地产”的商业模式对于人口流量的要求较大,对于低能级城市的运营情况需要更多关注。

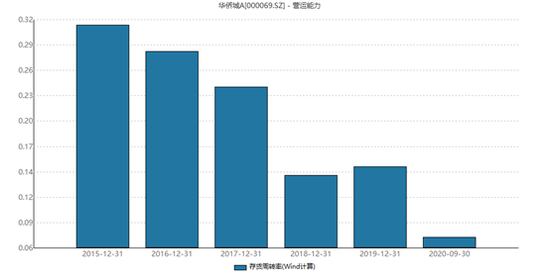

截至2020年9月30日,公司的存货为2376.43亿元,相比年初增长28.22%,占总资产比例为54.92%,存货周转率下降至0.07。虽然公司一方面卖资产补流,另一方面大举拿地,但是去化能力是一切的基础,随着疫后消费复苏,公司文旅、地产业务的恢复情况能否消化库存值得关注。