为什么选择“宏观对冲”?

时间:2021-04-18 16:23 | 栏目:头条 | 点击:581次

来源:半夏投资

SINA_TEXT_PAGE_INFO['videoDatas0'] = [ { ad_state: '1', pid: '1', video_id: 388384687, //vid pic: '//p.ivideo.sina.com.cn/video/388/384/687/388384687_220_124.jpg', //节目列表小图 thumbUrl: '//p.ivideo.sina.com.cn/video/388/384/687/388384687.jpg', //html5播放器上视频还未开始播显示的图片,可与pic相同 title: '', //标题 source: '', //视频发布来源。如:新华网。 url: 'https://finance.sina.com.cn/money/smjj/smdt/2021-04-18/doc-ikmxzfmk7513201.shtml' }]; SinaPage.loadWidget({ trigger: { id: 'videoList0' }, require:[ { url: "//sjs2.sinajs.cn/video/sinaplayer/js/page/player_v1.js" }, { url: "//finance.sina.com.cn/other/src/sinaPageVideo2017.js" } ], onAfterLoad: function () { new SinaPageVideo({ wrap:'videoList0',//播放器外层id videoList:SINA_TEXT_PAGE_INFO['videoDatas0'] }); } });我从2011年开始从事宏观对冲的投资,是国内最早的宏观对冲基金经理。在从事宏观对冲投资之前,我曾经在国内大型的公募基金做股票投资经理。所以我是从股票策略,转行宏观对冲策略的。

大家现在常常会面临投资策略的选择的问题,其实我自己的转行也是一种对策略的选择。宏观对冲,现在为止在国内还属于一种大家并不熟悉的小众策略。所以我想给大家分享一下:为什么我自己从股票策略,转行做宏观对冲?相信对大家也有一些参考的意义。

我的故事

我入行之后,作为一名买方股票研究员,一开始就是比较顺利和成功的。在2007年到2008年,我向公司重点推荐的两个公司,都成为了绝对的牛股。指数上涨一倍,我推荐的两个股票分别上涨了三倍和五倍。他们的业绩非常好,成倍增长,大超市场的预期。2008年上半年,股指下跌了30%,我的两支股票中的一个没跌还创新高,超额收益巨大。

但进入2008年下半年,出现了金融危机,这两只牛股都跌掉了70%。在经济快速下滑的环境下,整个产业链恐慌性的去库存,产品价格大跌,这两个股票的盈利后来的确也大幅下滑。

这个事情给了我很大的触动,我发现强的基本面在极端经济环境下是靠不住的;强的阿尔法在系统性的危机面前,是非常脆弱的。

后来我就做了不少研究,有2个重要的发现。

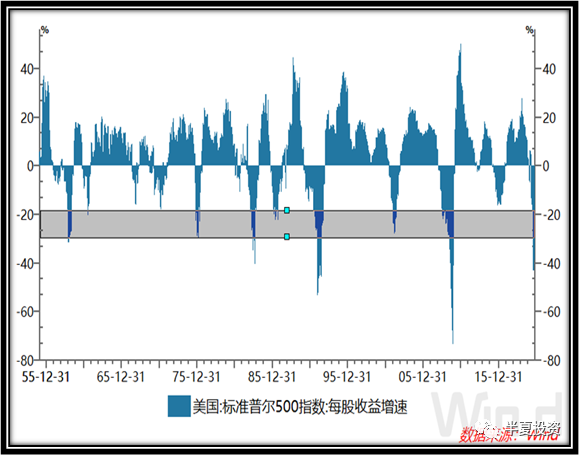

1,我发现危机,并不像我之前想的那么少。如果我们用整个上市公司盈利下滑接近40%来度量一次中型的危机,下滑20%左右来度量一次小型衰退。那我们可以发现:在美国过去60多年的历史中,平均每十年就发生一次中型危机,平均每五年就会发生一次中型衰退。

中国同样,我入行以来,也就10多年,A股就有4次系统性风险,08年危机暴跌,11-12年大熊市,15年股灾暴跌,18年大熊市。

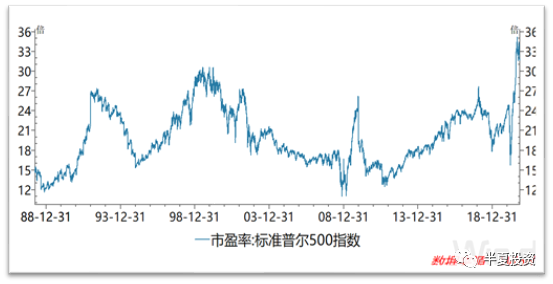

2,上面研究的还只是企业利润的波动,还没有考虑估值的波动。如果研究估值波动,还有一个更加有趣的事实:在美国股票指数的PE倍数大致在15到30倍之间波动,高低差2倍。

但是在中国,如果我们看中位数,整个股市的PE倍在20倍到100倍之间波动,高低相差五倍。

我入行以来,也就10多年,A股就有4次系统性风险,08年危机暴跌,11-12年大熊市,15年股灾暴跌,18年大熊市。

所以,如果我们希望做好股票投资,我们不能光是选基本面相对好的公司,需试别系统性风险,躲开危机的暴击。这就需要我们懂得经济周期,懂得如何识别潜在系统性风险。

然后,因为相对于盈利的波动,A股的估值的波动是要大得多的。所以,我们要去判断估值的趋势,那才是A股的主要矛盾。这就要求我们研究货币和信贷,去判断流动性的趋势,利率的趋势和风险偏好的趋势。

上面这些,无论经济周期,系统性风险,流动性,利率,风险偏好,其实都是宏观对冲关注的范畴。

上面这些是我吃过的亏,和学到的教训,我后来也尝到一些甜头。

进入2009年,中国开始强财政刺激和强货币刺激。我跟踪高频数据,确认需求开始回升,判断工业品价格会从底部大涨。一方面建议公司买入煤炭股票,另外我拿出了自己全部积蓄大约100万下注,做多螺纹钢期货。后来螺纹钢如我预期暴涨,涨到顶的时候100万变成300多万。我发现市场已经很疯狂,吨钢盈利大于1000,逐渐平多翻空,后来钢价又一度跌回去不少。一年多下来,我的100万就变成500万,这是我投资生涯的第一桶金。

交易商品期货给我的触动也很大。首先我认识到了杠杆的魔力,然后认识到了多资产类别的好处。

当我认识到了上面所有这些之后,我发现:

宏观对冲才是最优的投资策略,我选择转行做宏观对冲。

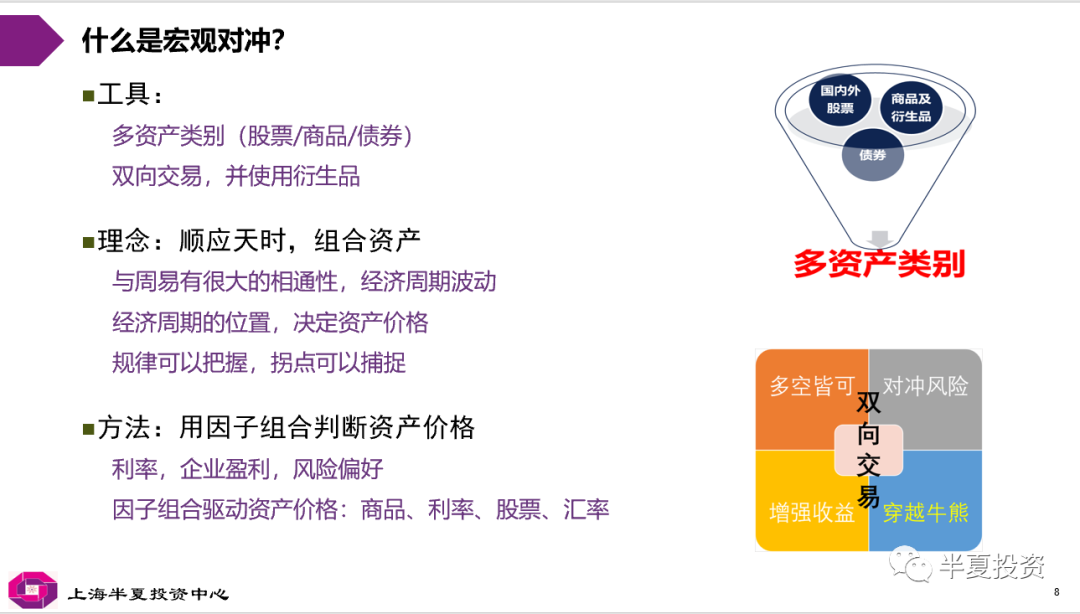

什么是宏观对冲?

首先是形,也就是工具:

作为一支宏观对冲基金,你

需要包含多个资产类别:股票、商品、债券;

需要能够做到双向交易,并且可以使用期货期权等衍生品。

这样才使得你有可能在股票大熊市賺钱,通过做空股指或者投资其他的资产类别賺钱。

然后是 理念:

这里我们可以做一个比喻。对于秉承价值投资理念的选股型的基金经理,他们的的目标就是采玫瑰(股票),时间的玫瑰。他们也知道一年有四季,只有夏天(牛市)玫瑰才开花。但是他们认为季节难以判断,所以他们会去选择最抗寒的植株(最优质的公司),耐心等待寒冬过去,夏日花开。年复一年,好的玫瑰树会越长越大,花也就越来越多。

翻译一下就是:他们认为自己无法判断未来是牛市还是熊市,但是他可以选出最优质的公司,长期持有创造价值。

而作为一个宏观对冲的基金经理,我们相信一年四季的发展变化是有规律的,我们可以提前通过各种天文地理的迹象,来判断未来一段时间是什么季节。

同时,我们的食谱里不止有玫瑰。我们认为应该顺应天时,适时而采,在不同的季节做不同的事情。比如,在春天摘桃花,在夏天采玫瑰,在秋天摘菊花,在冬天寻腊梅。

翻译一下,我们可以预判经济将进入什么阶段,然后在经济衰退时买债券,经济复苏时买股票,经济过热时买商品,经济滞涨时持有现金。

其实中国的传统文化中有比较好的宏观对冲的精神,就是周易。周易的阴阳轮回,就是经济和市场的周期波动。周易的八卦,还准确的刻画了这种周期波动的规律。并告诉你,在不同的阶段,应该做什么样的事情。

最后是 方法:

我自己的方法,可以归纳为经济周期决定宏观因子,宏观因子驱动资产价格。

我认为最高度概况,最直接有效的三个因子,是:

利率,企业盈利,风险偏好。

宏观对冲的优点

当我们可以做到比较专业的判断经济阶段,选择资产类别之后,宏观对冲可以实现一个什么样的效果呢?

1,可以做到在市场发生系统性风险的时候,基金不跌反涨。有比较好的抗风险性。

2,因为躲过了系统性风险的下跌,拉长来看,能够实现高的收益风险比。

以我自己的案例来看,我从2011年开始管理宏观对冲基金(除2017年因为筹备新公司空缺),有超过八年的历史业绩,2015年股灾期间,2018年熊市期间,净值都实现了两位数的上涨。基金的最大回撤远低于股票基金,只有10%出头。长期回报却不低于股票基金。

在动荡的市场中,宏观对冲基金,时常能够扮演诺亚方舟的角色。

2021年市场展望

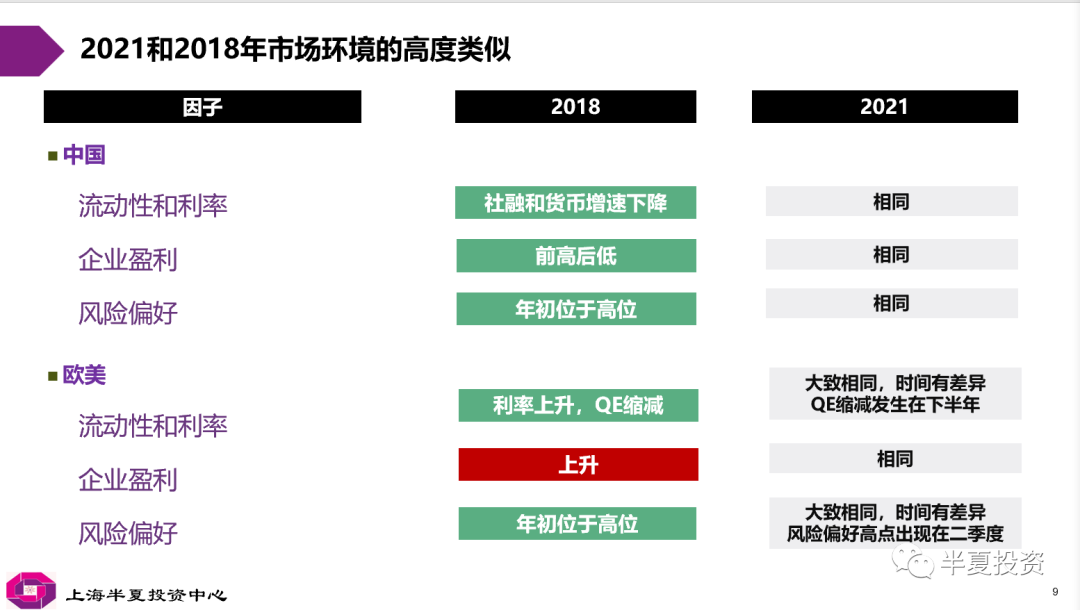

跟2018年很相似。

对A股的预期要放低,要注意防范风险。

中国长期国债有机会。

建议配置长期国债和绝对收益型对冲基金。

半夏投资是一家专注于宏观对冲策略的私募基金管理机构。半夏旗下共有 高中低 波动 三个系列的基金(半夏只有宏观基金,全都以绝对收益为目标,没有港股基金,也没有债券基金):

半夏宏观系列

较低波动,波动水平大约为股票型基金的1/2。内部风控目标:最大累计回撤控制在15%以内(历史上做到了,未来不承诺)。

每月开放,无锁定期,起投金额100万。

半夏稳健系列

高波动,波动水平与股票型基金相当。内部风控目标:最大累积回撤控制在30%以内(历史上做到了,未来不承诺)。同一年份,基金收益(回撤)大约是半夏宏观的2倍左右。

锁定期三年,起投金额500万,每年年底开放。

半夏平衡系列

中波动。基金资产一半投资于半夏宏观,一半投资于半夏稳健。波动水平与收益目标介于两者之间。

每月开放,锁定期三年,起投金额100万。

以上三个系列基金,策略相同,持仓结构基本相同,收益率和波动率的差异,来自于仓位的差异。

合格个人投资者,请联系宋小姐 021-68869790

专业机构投资者,请联系袁先生 021-68869951