新乳业变更募集资金投向 去年流动负债超流动资产16亿 仍举债进行收购

时间:2021-06-04 18:40 | 栏目:观察 | 点击:560次

出品:浪头饮食

作者:SY

6月3日,新乳业发布关于首次公开发行股票募集资金投资项目全部实施完毕的公告。新乳业2019年首次公开发行人民币普通股(A股)股票8,537.1067万股,共募集资金46527万元,扣除发行费用后,实际募集资金净额为40711万元。

新乳业将上述募集资金分别用于搬迁扩建项目、营销网络建设及品牌推广项目、研发中心建设项目、企业信息化建设项目等四个项目。截至公告披露之日,除研发项目外,其余三个项目的投资进度均已达到100%。

值得注意的是,新乳业于5月20日召开2020年年度股东大会审议通过了变更募集资金投向的议案,终止了研发中心建设项目,并将剩余募集资金3434万元用于永久性补充公司流动资金。

根据新乳业的解释,终止研发项目的原因是研发项目的主要功能已达预期,如果按照该项目原计划单独建设中试车间,会造成资金浪费及设备闲置,从而影响公司资产使用效率。

不过,仍需注意新乳业去年的营运资本为负,此外又再融资进行了多起收购,资金链承受着较大的压力。

去年流动负债超过流动资产15.88亿

新乳业财报显示,截至2020年12月31日,公司和母公司流动负债超过流动资产的金额分别为人民币15.88亿元和21.09亿元;截至2021年3月31日,公司和母公司流动负债超过流动资产的金额分别为人民币14.9亿元和18.7亿元。

而公司2020年经营活动产生的现金流量净额仅为7.2亿元。

尽管综合评价短期偿债能力还要考虑表外因素,新乳业于2020年12月31日尚有已获得未使用的银行信贷额度约29.06亿元,新乳业的债务压力、资金链压力仍不容忽视。

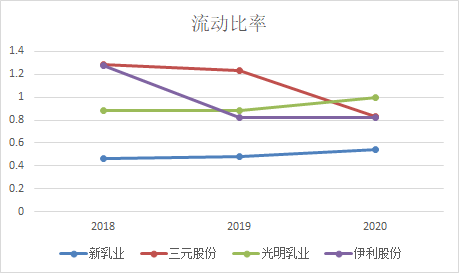

实际上,2018-2020年新乳业的流动比率一直低于行业均值,在0.5左右。公司近三年的现金比率也在持续下降,从2018年的0.24下降到了2020年的0.16。

今年4月15日,新乳业再次向银行等金融机构申请总额度不超过人民币90亿元的年度综合授信,并为子公司申请总额度不超过30亿元的担保。2020年度,新乳业对子公司实际担保额为人民币16.11亿元,占公司经审计净资产的60.72%。

再融资7.18亿进行收购及补充流动资金

去年底,新乳业为完成对寰美乳业的股权收购及补充流动资金,上市后首次进行再融资,对外发行可转换公司债券718万张,募集资金总额7.18亿元。扣除发行费用后,6.84亿元用于收购寰美乳业剩余40%的股权,3360万元用于补充流动资金。

作为一家通过并购实现快速增长的公司,新乳业于去年接连收购寰美乳业、综合牧业、新澳乳业和新澳牧业。其中,寰美乳业作为西北地区的乳业巨头,净资产公允价值为7.6亿元,而收购对价为15.2亿元,合并产生了7.6亿元的商誉。

由于多起并购,新乳业去年商誉增加了8.79亿元,增幅高达776.72%。截至2020年12月31日,公司合并资产负债表中商誉价值9.92亿元,占非流动资产、总资产、净资产的比例分别为14.77%,11.47%和34.69%。

5月20日,新乳业发布2021-2025年战略规划,直言目标是三年实现倍增。而收购合并,正是新乳业实现业绩增长的主要手段。公司去年投资活动产生的现金流量净流出19亿元。

由于接连不断地收购地方性乳企,新乳业截至2020年旗下拥有“华西”、“雪兰”、“夏进”、“双喜”、“双峰”、“白帝”等数十个品牌。

如此举债进行收购,收购后如何实现资源整合,是新乳业不得不思考的问题。

.app-kaihu-qr {text-align: center;padding: 20px 0;} .app-kaihu-qr span {font-size: 18px; line-height: 31px;display: block;} .app-kaihu-qr img {width: 170px;height: 170px;display: block;margin: 0 auto;margin-top: 10px;} 牛市来了?如何快速上车,金牌投顾服务免费送>>