科技股蓄势待发,美联储能否吹响行情新号角

时间:2021-07-25 20:56 | 栏目:美股 | 点击:754次

原标题:科技股蓄势待发,美联储能否吹响行情新号角

疫情恐慌短暂美股重回新高,投资者风险偏好持续性有待考验。

因疫情引发的短暂恐慌并未蔓延,受企业盈利好于预期和经济复苏前景提振,逢低买盘入场的投资者风险偏好有所修复,美国三大股指顺利攻克前期高点,其中道指在五次冲关失败后首次收于35000点上方。近期美债收益率低迷成为了科技股反弹的重要因素,随着财报季深入,美联储最新议息会议是否将成为市场新一轮涨势的起点?

美联储将如何评估经济

数据显示,美国经济在刚过去的二季度增速有所加快。咨商会(ConferenceBoard)6月经济领先指标增长0.7%至115.1,咨商会高级主管奥兹伊尔德里姆(AtamanOzyildirim)表示,经济扩张是基础广泛的,新订单、新屋开工、消费者预期数据说明强劲的增长动能将继续。然而因疫情造成的限制因素依然存在。美国7月IHSMarkit综合采购经理人指数从6月的63.7降至59.7,其中服务业增速放缓,制造业增速有所加快。通货膨胀和短期产能问题仍然是企业不确定性的主要来源,供应链问题和成本压力仍然制约着企业并推高了价格压力,企业对未来一年的乐观情绪降至今年以来的最低水平。

牛津经济研究院高级经济学家施瓦茨(BobSchwartz)在接受第一财经记者采访时指出,疫情因素再次引起了外界关注,“德尔塔”快速传播的同时美国新冠疫苗接种速度正在放缓,目前全美63%的成年人已经接种了疫苗,这造成了新增病例的快速反弹,这也给群体免疫前景提出了严峻的挑战。

劳动力市场复苏缓慢值得警惕。尽管超过20个共和党州宣布提前结束联邦补充救济金,其对求职人数的增长影响相对有限。本月起芯片短缺开始对汽车业就业岗位造成冲击,通用汽车宣布了短期停产计划。劳工部数据显示,每周更新的申请失业金人数已经降至疫情以来低点,但降幅正在逐步放缓,晨间咨询公司(MorningConsult)最近的一项民意调查估计,有多达180万美国人期望留在家中,因为政府福利补贴依然足够日常开销。

外界正在密切关注即将举行的美联储议息会议对经济前景的评估。随着复苏推进和通胀高企,美联储内部鹰派正在迅速增加。华尔街机构普遍预测,此次联邦公开市场委员会FOMC仍将维持极宽松的货币政策,虽然美联储主席鲍威尔多次强调美国经济复苏仍需要政策支持,但市场预期从会议声明及其新闻发布会上发言中将出现有关缩减资产购买等政策收紧的线索。

施瓦茨向第一财经记者表示,消费者开支增长对美国经济形成支撑,但疫情和通胀因素正在影响美国家庭的消费热情,给经济带来不确定性。他预计,目前占据优势的鸽派委员会提及“德尔塔”对经济的负面影响及劳动力市场前景,不过有关通胀的讨论将变得更直接激烈。在施瓦茨看来,鲍威尔可能会重申经济距离取得实质性进展的标准还有很长的路要走,但也会提及FOMC内部推进了对未来量化宽松逐步减少的时间、组成和规模的讨论,按照他的看法,8月杰克逊霍尔全球央行年会可能是宣布具体计划的重要时机。

科技股能否延续强势

上周美股以大跌开启了一周的交易,因投资者担心新冠疫情反弹将导致全球经济增长放缓,进而引发风险资产的抛售潮,随后企业良好的财报表现给投资者重新带来信心,三大股指成功收复失地并创历史新高。

FactSet的数据显示,截至目前88%公布业绩的标普500指数成份股利润好于预期,有望创下2008年以来的最佳水平。标普环球(S&PGlobal)指出,在通胀不断加剧的情况下,企业利润率也保持了健康增长,二季度标普企业平均利润率为12.8%并高于历史水平。

第一财经记者注意到,上半年表现疲软的科技股持续发力上行,半导体和芯片股7月以来涨幅居前,标普科技ETF上周五刷新历史高位。社交媒体Snap和推特的业绩大好提振了外界对于本周即将揭晓财报的苹果、微软等明星科技股的预期。此外,疫情因素也成为了“助推剂”,BMOCapitalMarkets认为,避险情绪使得长期美债收益率持续在2月以来低位徘徊,成长股因此较周期股更具吸引力,这与去年的行情很相似。如果美联储本周会议比市场预期更为“鸽派”,有望为板块提供行情新动能。

不过潜在的风险也不容忽视。道富全球市场高级策略师洛(MarvinLoh)指出,利率市场一直在暗示对增长的担忧,人们担心旅行限制再次生效以及高度传染性的变异病毒进一步蔓延,特别是未接种疫苗的人群感染风险正在上升。除此以外,华盛顿出台额外财政刺激计划的前景存在不确定性,数次尝试再次陷入了两党角力中,只剩下货币政策作为提振经济的支点。尽管美联储并没有急于缩减债券购买或提高利率,但货币刺激计划的撤回已指日可待,同时对于经济增速见顶的讨论可能成为接下来的焦点。

LPLFinancial首席市场策略师德特里克(RyanDetrick)结合历史数据指出,短期内市场波动有望延续。他发布报告称,美股牛市第二年往往会出现震荡行情,今年夏季股市最终回落5%甚至回调10%的时机已经成熟。特别是考虑到美股往往在此期间表现疲软。数据显示,自1950年以来,标准普尔500指数8~9月的平均月回报率基本为负。

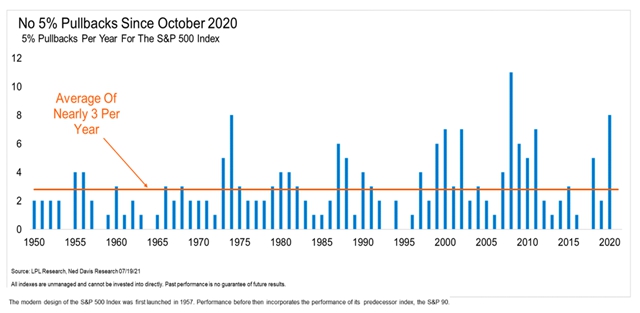

德特里克发现,自1950年以来,标普500指数平均每年出现三次5%或以上的回落,今年以来这种情况尚未发生过。虽然这并不意味着回调马上就会到来,但他想提醒投资者的是,现在美股市场大多数股票实际上已经从近期高点下跌了10%,这表明市场风险已经高于正常水平。