图解美联储利率周期:未来数十年都不会加息?

时间:2020-07-23 01:27 | 栏目:美股 | 点击:1286次

在经济学家汉密尔顿(Chris Hamilton)看来,美国当前的利率周期始于2019年8月,当时为了应对回购危机,美联储将利率从周期高点2.4%下调到2.1%。在那场危机中,美联储无法设定利率,结果利率只能听凭自由市场摆布。

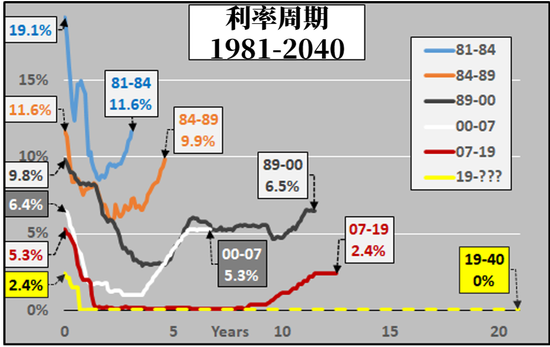

为了解释他为什么预计目前会是“最长”且“水平最低”的利率周期、且之前的降息无法逆转,汉密尔顿从利率周期切入,进行了详细分析。

首先,下图展示了1981-2020年(可能到2040年)的利率周期。从图中可以看出,随着时间的推移,周期持续时间越来越长——从原先的3年、5年,到后来的十几年;利率水平起始点与结束点也越来越低,降息之后很难再加回去。

基于这一模式,再考虑到宏观因素,汉密尔顿认为当前周期的利率很可能会在未来数十年都保持在零水平(或更可能跌进负区间),没有加息。

为了衡量利率周期的变化动态,下图详细展示了降息深度(起始利率与周期低点的差值百分比)、持续时间(本周期初始降息到下一个周期初始降息的时间)以及恢复程度(在加息阶段较周期低点上调了多少利率)。

结果显而易见:降息深度不断加大(最近两个周期基本上为100%),持续时间从不足一年到超过十年,恢复程度从之前的完全恢复到现在“加息程度不及降息幅度的50%”。

从上图可以看到,当前周期的降息幅度也达到了100%,汉密尔顿预计,未来大约20年的利率都将维持在零水平。

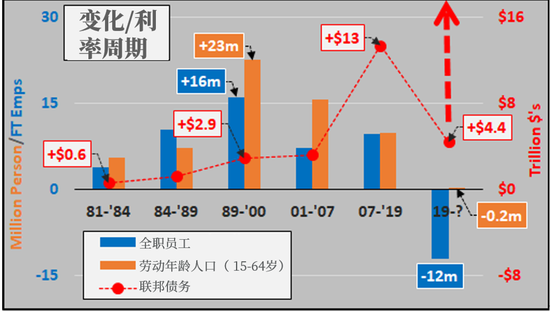

为了更好地进行分析,汉密尔顿切换角度,展示不同利率周期内的全职员工、劳动年龄人口(15-64岁)以及联邦债务情况。可以看出,在劳动年龄人口快速增长时期,利率上升,债务下降;在劳动年龄人口增长放缓时,利率下降使得市场对债务的依赖性增强,债务增长。

在当前利率周期的短短11个月中,联邦债务已经增长了4.4万亿美元(超过2007年以前的所有周期),而劳动年龄人口正在减少(不是因为疫情,而是因为生育率几十年来都为负值,以及自08年来移民数量迅速减少,到2020年基本为零)。零利率政策加上极低的劳动年龄人口增长率,将意味着联邦债务的激增。

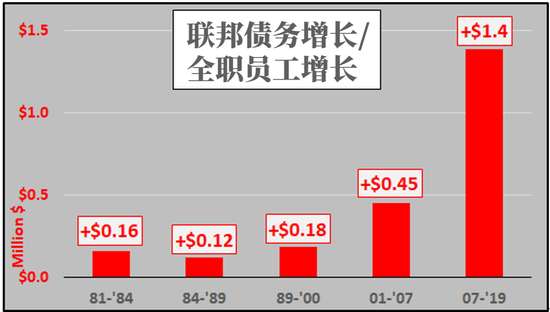

为了量化这一情况,下图显示了联邦债务增长与全职员工净增长之比。这一比例正呈抛物线上升。汉密尔顿预计,在当前周期,随着债务飙升以及美国难以轻松让失业者恢复就业,每增加一个全职工作岗位,联邦债务将增长10倍。

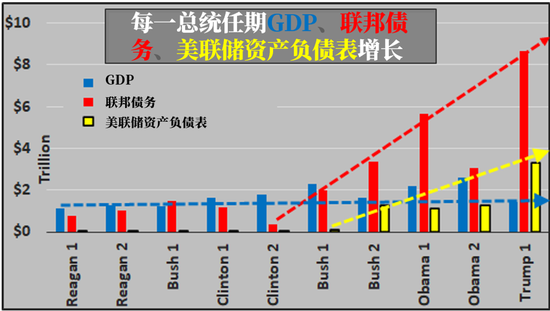

此外,汉密尔顿还展示了自1981年1月里根上任以来每届总统任期的相关数据变化情况。汉密尔顿预计,在特朗普任期内,截至2021年1月的总统就职日,美国联邦债务将会达到28.2万亿美元,GDP达到20.6万亿美元,美联储资产负债表达到7.8万亿美元。

他认为,无论是拜登还是特朗普胜出,下图中的三个箭头依旧会继续沿当前方向前进。因此,投资者最好有根据地进行投资。