投资圈炸锅:凯莱英融资变了 高瓴资本扫货A股按下暂停键?

时间:2020-07-23 07:45 | 栏目:公司 | 点击:767次

来源:中国基金报

中国基金报 泰勒

昨夜,医药界大牛股——凯莱英的一则公告,让资本圈炸锅了。

2月份的时候,上市公司发23亿定增,大名鼎鼎的高瓴资本全部承包,此次定增完成后,高瓴资本将成为凯莱英持股5%以上股东。

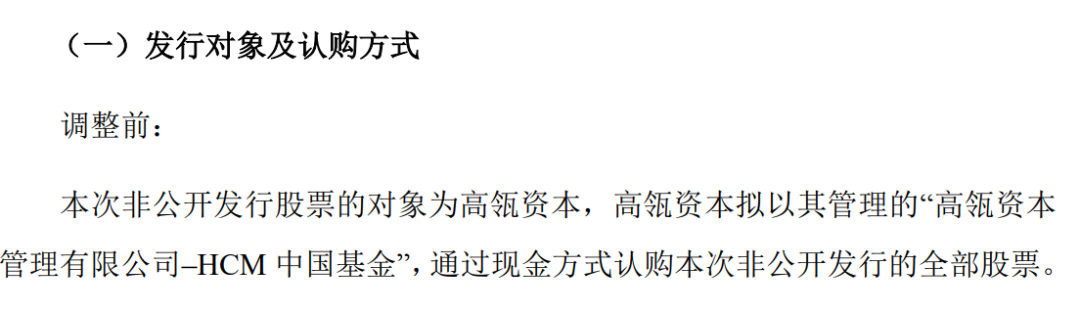

不料,23日晚间,凯莱英公告,在公告中,原本非公开发行股票的对象从高瓴资本调整为“不超过35名特定投资者”。

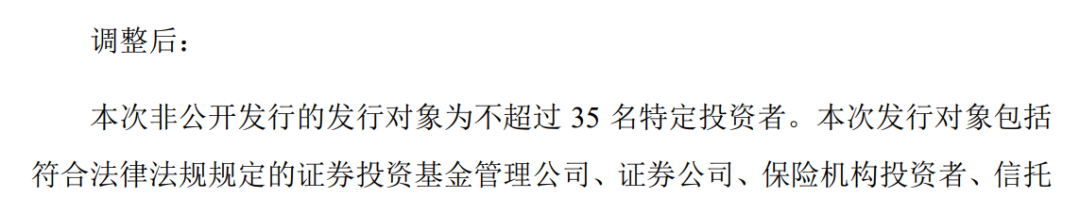

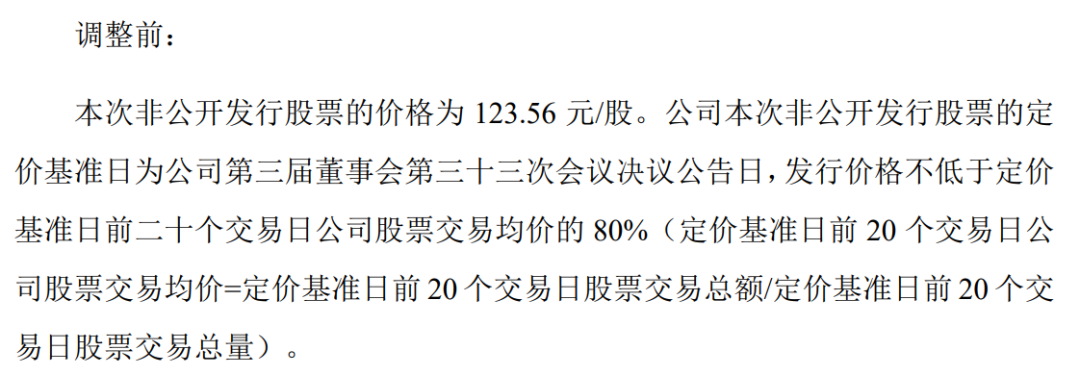

原本按照2月份的计划,高瓴资本以123.56元/股的价格,总共花23元通过战略投资者身份,成为凯莱英本次拟发行股份唯一认购方。按照23日收盘价233.2元/股计算,已经可以“浮盈”20多亿。

结果一纸公告,所谓的“浮盈”全部泡汤,市场也传出监管层对再融资新规中战略投资者收紧的消息。

难道一场定增盛宴,就要结束了?

凯莱英定增方案突变

高瓴资本要撤了?

在2月份的时候,证监会发了重磅文件,再融资新规正式落地。根据新规,上市公司董事会决议提前确定全部发行对象且为战略投资者才能符合锁价发行中“定价8折、18个月锁定、定价基准日为董事会决议公告日”等优惠政策。

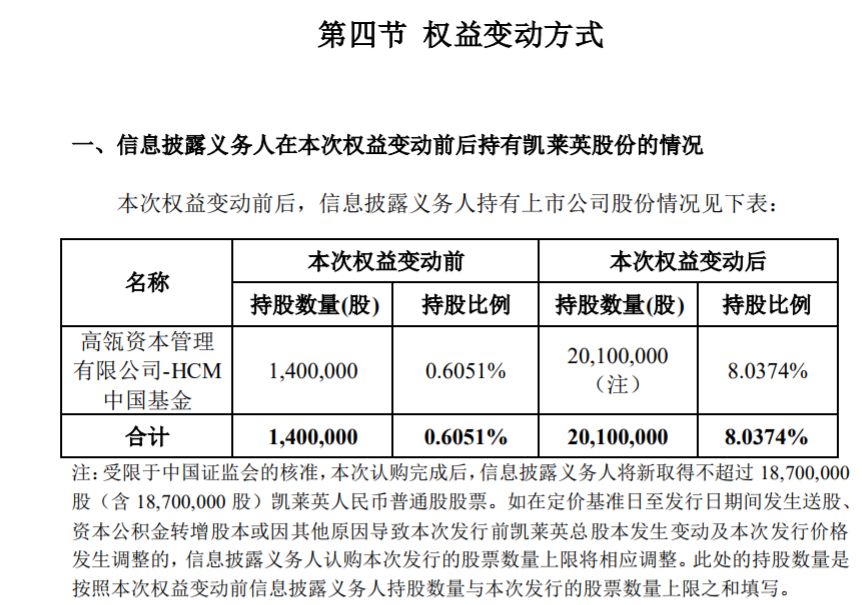

当时上市公司凯莱英反应迅速,2月17日晚间,火速发布权益变动报告书,高瓴资本成为其持股8%的股东。

2月16日晚间,凯莱英披露2020年度非公开发行股票预案。公司拟非公开发行股票不超过1870万股,发行价格123.56元/股,募资总额不超过23.11亿元,扣除发行费用后全额用于补充流动资金。高瓴资本拟以其管理的“高瓴资本管理有限公司–HCM中国基金”,通过现金方式认购此次非公开发行的全部股票。此次定增完成后,高瓴资本将成为凯莱英持股5%以上股东。

根据凯莱英信息,本次非公开发行完成后,凯莱英将为高瓴资本及其相关方投资的创新药公司提供高质量的CMC研发和生产服务;高瓴资本将依托在全球创新药市场的投资布局和创新药资产,积极推动凯莱英显著提升服务创新药公司的广度和深度。

此外,高瓴资本还将积极推动凯莱英与其投资的生物科技公司建立业务合作关系;同时,双方将在核酸、生物药的CDMO,以及创新药临床研究服务等发行人的新业务领域开展深入战略合作。高瓴资本表示,其目的是战略投资,并获得股票增值收益。

凯莱英是一家全球行业领先的CDMO解决方案提供商,主要致力于全球制药工艺的技术创新和商业化应用,为国内外大中型制药企业、生物技术企业提供药物研发、生产一站式CMC服务,已形成包括创新药CMC服务、MAH业务、制剂研发生产、临床试验服务、生物样本检测以及药品注册申报等在内的全方位服务体系。

而公开资料显示, 全球CMO/CDMO行业在2013年至2017年保持了12%以上的高速增长,2017年全球CMO/CDMO市场规模已达到628亿美元,预计此后3年将保持10%以上的增长,至2021年市场规模将达到1,025亿美元,约占制药企业年营业额的11%。

自高瓴宣布战投之后,凯莱英股价暴涨了31%,从2月的160元/股,涨到7月22日收盘价232.2元/股。而与此前高瓴定增的123.56元/股相比,则已经上涨了87.92%。

如果此次定增顺利,高瓴资本就已经浮盈近90%,高达20亿元。

结果5个多月来事情毫无进展,直到22日晚间,公司公告,这件事起了变化。

凯莱英再次修改定增方案,这次改动颇多,除了募资规模仍然为23亿元没变外,定增对象、锁定期和定价基准日等关键信息基本都发生了变化,特别是之前备受关注的唯一定增对象高瓴资本消失更是引起极大关注。

此前包揽凯莱英定增的高瓴资本变成了“本次非公开发行的发行对象为不超过35名特定投资者”。

此前凯莱英非公开发行股票的价格为123.56元/股。但此次改为市场定价,将定价基准日确定为公司本次非公开发行股票的发行期首日,发行价格不低于定价基准日前20个交易日公司股票交易均价的80%。

限售期和资金用途也有所调整,本次修改将之前的限售期“自本次发行结束之日起18个月内不得转让”,修改为“发行对象认购的股份自本次发行结束之日起6个月内不得转让或上市交易”。

值得一提的是,凯莱英23.11亿的定增募资用途也发生了改变,由原来的“扣除发行费用后将全额用于补充公司流动资金,”,变更为用于具体的项目,包括凯莱英生命科学技术(天津)有限公司创新药一站式服务平台扩建项目、生物大分子创新药及制剂研发生产平台建设项目、创新药CDMO生产基地建设项目等,剩余6.6亿元为补充流动资金。

对于修改定增方案的原因,凯莱英解释称:鉴于目前资本市场环境变化,并综合考虑公司实际情况、发展规划等诸多因素。

并非凯莱英一家发生这样的情况

2月份的时候,药石科技(300725,SZ)发布的定增预案显示,公司此次发行得到了兴全基金管理有限公司(以下简称兴全基金)鼎力支持,后者将独揽公司此番发行的所有股份。

上市公司表示,公司拟通过此次定增募集不超过6.5亿元资金,募资净额将全部用于补充流动资金及偿还银行贷款。

7月14日,在宣告前次非公开发行股票事项终止的同时,药石科技又抛出了新的定增预案,由兴全基金包场变成35名特定投资者。

康辰药业曾于4月21日晚间发布公告,拟募资不超4亿元,用于收购密盖息资产,发行对象为康辰药业实控人之一王锡娟、公司第一期员工持股计划

7月14日,康辰药业也宣布终止了今年4月份发布的定增方案,并且发布了新的非公开发行的预案。在新的方案中,定增对象变成公司实际控制人之一王锡娟及 CBC 投资。

对于终止前次非公开发行A股股票事项的原因,康辰药业表示,鉴于监管政策及资本市场环境的变化与公司目前的实际情况,经审慎考虑,公司决定终止前次非公开发行A股股票的方案,终止与认购对象签署的附条件生效的股份认购协议及战略合作协议,取消第三届董事会第三次会议审议通过的与前次非公开发行相关的议案并不再提交股东大会审议。

市场在关心什么?

2月14日证监会发布了再融资新规,上市公司非公开发行引入战略投资者,可以享受锁价发行、发行价打八折、锁定期减半。

据相关媒体统计,按预案公告日显示,自2月14日起,182家公司发布再融资预案,其中有98家公司采取定价方式,涉及募集资金1259亿元。由于只有战略投资者,而非所有认购对象都能享受到定价发行的优惠,因此,这轮再融资热潮中,认购对象的身份确认便成为市场焦点。

3月20日,证监会发布的《监管问答》对定增引入战略投资者的要求进行了明确,同时确定了相关决策程序、信披要求以及保荐和服务机构的履职要求。

《监管问答》显示,《实施细则》中的战略投资者是指具有同行业或相关行业较强的重要战略性资源,与上市公司谋求双方协调互补的长期共同战略利益,愿意长期持有上市公司较大比例股份,愿意并且有能力认真履行相应职责,委派董事实际参与公司治理,提升上市公司治理水平,帮助上市公司显著提高公司质量和内在价值,具有良好诚信记录,最近3年未受到证监会行政处罚或被追究刑事责任的投资者。

不少公司在宣布引入战略投资者之后,股价产生了较大的变化。例如凯撒旅游的预案差价率超过200%。

据证券时报e公司报道,市场上也有监管层对再融资新规中战略投资者收紧的消息,记者在某投资圈内了解到关于监管层不支持引入战略投资人锁价发行的行为。不过e公司记者从某正在进行定增的上市公司工作人员处了解到,对于引入战投的定价发行事项,“并没有收到监管层要求撤销材料的通知,现在说战投是一事一议。”

一出手就连续涨停

高瓴资本重金抢筹A股

近期高瓴资本入股或者间接入股的公司股票,也纷纷大涨。7月12日晚,健康元公告定增募资21.73亿元,被高瓴资本包揽,公告后健康元股价连续涨停;7月17日晚,高瓴资本豪掷约100亿元入局宁德时代,次日后者股价涨近5%。

5月13日,凯利泰披露非公开发行股票预案,确认向淡马锡富敦投资有限公司、高瓴资本管理有限公司非公开发行不超5850万股,其中高瓴资本拟认购2100万股,发行价格为18.73元/股,耗资约3.93亿元。

另外,高瓴资本还拟认购国瓷材料、广联达非公开发行的股份,认购金额分别为6.45亿元、15亿元。其中,国瓷材料定增对象为高瓴系珠海高瓴懿成股权投资合伙企业(有限合伙)。

除了凯莱英外,高瓴资本先后参与的上市公司定价定增方案,后续如何发展?我们继续观察。