三问南孚电池“借壳”安德利: 多项实质性障缠身能否过关?

时间:2021-11-05 20:07 | 栏目:观察 | 点击:760次

出品:新浪财经上市公司研究院

作者:IPO再融资组/钟文

一场多路资本参与的“借壳”盛宴,正决定着南孚电池未来的命运。

近日,安德利发布了重组预案,对间接控股南孚电池的方案进行了更新。预案显示,安德利及其控股股东、现实控人、原实控人、交易对手宁波亚丰及其他投资方,达成了一套规避借壳上市的方案。重组完成后,安德利通过三层股权嵌套控制经营实体——南孚电池。

安德利的方案虽从形式上规避了借壳上市的要件,但规避的痕迹过于明显。并且,此次重组不涉及发行股票,理论上也避开了证监会IPO标准的审核。在没有监管部门的把关下,安德利中小股东的利益能否得到保障还是个未知数。

即使安德利类借壳方案能够获得认可,标的公司亚锦科技存在的诸多严重问题也不符合《上市公司重大资产重组管理办法》(下称《重大重组办法》)的相关规定。如存在金额巨大的违规担保且尚未完全解除、前高管挪用资金被判刑且还在服刑中、南孚电池的股权高比例被冻结、亚锦科技股权高比例质押……

规避借壳意在规避审核?

预案显示,安德利此次借壳方案共分为两部分,一部分是以现金24.56亿元向宁波亚丰购买其持有的亚锦科技36%的股权,另一部分是上市公司拟以现金方式向公司现第一大股东、原实控人陈学高出售所持安德利工贸100%股权。

值得一提的是,安德利拟出售的资产实质上是为公司全部资产及负债,但考虑到上市公司作为借款主体的银行借款及应承担的债务有3.51亿元,因此本次出售资产范围调整为安德利工贸100%股权。将安德利的全部资产及负债置出后,上市公司就是一个真正的“壳”。

此外,在收购亚锦科技36%股权后,安德利还将取得宁波亚丰持有的亚锦科技15%股权的表决权委托,因此上市公司在重组完成后不久将取得亚锦科技的控制权,将亚锦科技纳入到上市公司报表。

2020年末,亚锦科技经审计的总资产为30.35亿元,安德利的总资产为16.8亿元;亚锦科技净资产为为24.46亿元,标的公司净资产为6.13亿元。亚锦科技2020年的收入为33.74亿元,安德利收入为17.66亿元。亚锦科技最近一年的总资产、净资产、营业收入都高于上市公司,故此次重组构成重大资产重组。

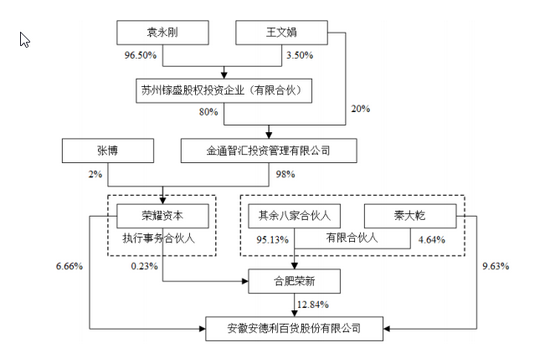

由于此次收购亚锦科技股权采用的是现金方式,重组完成后公司控股股东及实际控制人未发生变化,故此次交易不够成借壳上市。截止目前,安德利控股股东合肥荣新及其一致行动人深圳荣耀资本合计持有公司2183.8万股股份(占公司总股本的19.5%),同时第三大股东秦大乾将其持有公司1078.56万股股份(占公司总股本的 9.63%)的表决权委托给合肥荣新,合肥荣新及其一致行动人合计控制公司表决权的29.13%,为公司控股股东。袁永刚、王文娟夫妇为公司实际控制人。

安德利“蛇吞象式”的重组在形式上虽不构成借壳上市,但其规避借壳的意图十分明显,重要证据有两个:一是上市公司账上资金仅不足亿元,再偿还3.51亿元贷款后,依靠自身根本无力支付24亿元的现金对价,可公司仍不采用发行股份的方式进行收购;二是亚锦科技自身存在多重实质性障碍(违规担保、原高管犯罪、资产完整性欠缺等,详见下文),近些年不可能通过IPO审核,而借壳上市的标准等同于IPO,因此此次重组必然不会采取“借壳上市”。

多项实质性障也能规避?

在A股历史上,越是精心设计的重组方案,往往越容易出现致命性的问题。而安德利此次看似完美的类借壳计划,也有可能会付之东流。

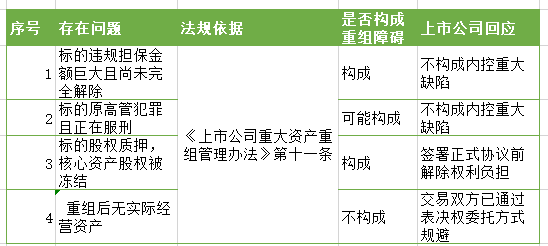

此次重组可能遇到的实质性障碍

此次重组可能遇到的实质性障碍

预案显示,在配合上市公司就本次重组事宜进行尽职调查的过程中,亚锦科技管理层发现亚锦科技所持的南孚电池22.183%股权之上设定了股权质押,质押权人为中国银行股份有限公司南平分行(下称“南平中行”)。

但有意思的是,亚锦科技称公司内部并没有相关质押协议,也没有召开董事会和股东大会对该等担保事项进行审议的记录。亚锦科技经核实发现,上述股权质押发生于2017年11月和2018年8月,系亚锦科技时任董事兼常务副总经理杜敬磊在处理亚锦科技自CDH GiantHealth (HK) Limited先后收购南孚电池14%和8.183%股权的过程中所办理。

预案显示上述质押系为RISING与南平中行之间的授信5美元提供担保,其中4亿美元的借款已经结清,剩余的1亿美金借款期限到2024年5月17日截止。截至目前,RISING尚需归还借款8200万美元。

RISING并不是“外人”,其为亚锦科技控股股东宁波亚丰的境外间接母公司,间接持有宁波亚丰100%股权,实控人为焦树阁。亚锦科技以持有的南孚电池股份为其间接控股股东、实控人控制的公司提供的担保,发生了4年竟称不知情,并将主要责任落到原高管身上,实在令人费解。

亚锦科技还表示,将对上述违规担保事项进行维权。但无论亚锦科技对上述违规担保事项是否真的一无所知,其出现金额如此之高(5亿美元,35亿元人民币左右)的违规担保,且时间跨度如此之长,足以证明公司内控存在缺陷。

而内控缺陷是上市公司进行重大资产重组的实质性障碍之一。《重大重组办法》第11条之规定,重大资产重组应有利于上市公司形成或者保持健全有效的法人治理结构。健全有效的法人治理结构的重要体现是内控制度的健全,亚锦科技上述违规担保的事项显然不符合健全有效的治理要求。

无独有偶,亚锦科技原高管触犯挪用资金罪的事实也证明公司内控存在缺陷。自2016 年至2019年7 月,还是上文提到的杜敬磊,利用职务之便义将亚锦科技的巨额资金转入其实际控制的第三方账户。杜敬磊的犯罪行为给亚锦科技造成严重的财产损失,亚锦科技其他应收款中应收包头北方智德置业有限责任公司3.37亿元, 正是杜敬磊挪用公司资金过程中所形成,这3.37亿元已全额计提减值损失。

预案显示,亚锦科技通过多种改进措施不断完善公司治理机制,公司称,目前组织架构清晰,职责分工明确,内部治理不存在重大缺陷。

但不可否认的是,亚锦科技以南孚电池股权对其间接控股股东的违规担保尚未完全解除,这也意味着公司的内控问题还未完全解决。同时,因为原高管犯罪形成的3.37亿元公司财产损失,现在也没有追回,计提减值损失并不能掩盖内控上的缺陷。

除了内控缺陷,亚锦科技资产的权利负担也是一项实质性障碍。截至目前,宁波亚丰持有的亚锦科技70.39%股权处于质押状态,所担保的主债权尚未清偿的借款本金为3.6亿元;经营主体南孚电池22.183%股权处于质押状态,担保的主债权尚未清偿的借款本金为8200万美元。

此外,亚锦科技因涉诉导致南孚电池 82.18%股权被保全冻结,原告中国联通主张的违约金金额为2.69亿元。

综上,亚锦科技前述质押和冻结事项涉及的金额为人民币6.29亿元和8200万美元,合计超过了11亿元人民币。

根据《重大重组办法》第11条规定,上市公司实施重大资产重组所涉及的资产权属应清晰。目前亚锦科技存在如此重大的权利负担, 核心资产南孚电池有被处分的风险,显然不符合监管要求。

南孚电池何时不再是资本的工具?

预案显示,亚锦科技承诺在正式签署协议前解除上述权利负担,但公司目前权利负担的金额超过了11亿元,这笔现金终归还是要出自现金寥寥的上市公司身上。

截至2021年9月30日,安德利账面货币资金仅为0.88亿元,并且未来还要偿还3.51亿元的有息债务及超过24亿元的收购款,上市公司资金压力可想而知。

预案显示,安德利通过置出现有资产等方式约筹集到6.56 亿元左右,剩余的18亿元将通过控股子公司引入少数股东进行11亿元的股权融资和7亿元的债务融资。7亿元的债权融资期限不低于3年,按照年化5%的利率进行测算,预计每年新增财务费用约3500万元。

安德利称,可通过取得标的公司分红解决部分未来还款的资金来源。预案显示,标的公司的核心资产是南孚电池,“南孚牌”碱锰电池产品在过去28年中在中国的市场占有率始终是第一。

令人唏嘘的是,作为碱锰电池龙头的南孚电池,近20年的命运多被资本操控。2000年以来,南孚电池先后被摩根士丹利、美国吉列公司、宝洁公司、鼎晖资本、亚锦科技等控股。

在亚锦科技的控制下,南孚电池8成股权被冻结,超2成股权被离奇质押。从这个角度看,南孚电池成为资本运作的工具。

而安德利未来欠下的巨额债务,也计划用南孚电池的分红来偿还。

若此次重组成功,安德利及其实控人是否也会利用南孚电池进行一系列的资本运作,或利用这块优质蛋糕进行担保融资?答案或许不言自明。

预案显示,交易对手宁波亚丰通过受让陈学高股权获得上市公司15%股权,与公司控股股东合肥荣新及其一致行动人深圳荣耀资本都可以享受南孚电池上市后带来的资本增值。当然,享受资本红利的还有安德利计划引进的各路基金。

安德利控股股东、实际控制人控制图

安德利控股股东、实际控制人控制图

当控股股东、持股5%以上的股东及其他重要股东多为基金或投资性合伙企业时,南孚电池未来的命运恐难以掌握在自己手上。

.app-kaihu-qr {text-align: center;padding: 20px 0;} .app-kaihu-qr span {font-size: 18px; line-height: 31px;display: block;} .app-kaihu-qr img {width: 170px;height: 170px;display: block;margin: 0 auto;margin-top: 10px;} 快速选定适合自己的投资策略,查看策略股票池及最新调仓,精准捕捉投资机会,扫码免费获取>>