伊利股份:机构抢筹超百亿定增,一个消费绝对龙头的诞生

时间:2021-12-13 07:15 | 栏目:公司 | 点击:632次

许文涛

乳制品行业竞争格局已然清晰,市场竞争的最终走向,不会是“天平式”的双赢局面,更多的是类似白酒行业那样的座次梯队。

间隔半年,伊利120亿定增方案终落地。

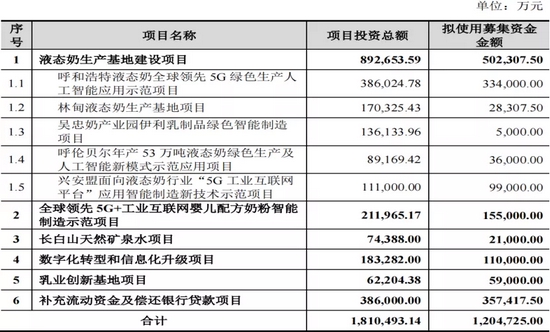

12月9日,伊利股份(600887.SH)公布了此次的定增方案:以每股37.89元价格,发行3.18亿股,共计募资120.47亿,投向液态奶、奶粉、矿泉水、数字化建设等项目。

参与此次定增班底堪称“豪华”:在19位机构投资者中,其中既包括巴克莱、高盛、摩根大通、瑞士银行等国外顶级投行,也包括招商证券、高毅资产、天津礼仁、易方达、平安养老、安徽铁路发展基金等国内明星资管证券机构。

定增方案显示,本次申购共计53单申购报价,如此高的认购热情甚至出现了“抢筹”情况。创出了A股消费行业定增规模最大,发行折扣最低(5.46%),认购倍数最高(3.4倍)记录。

当前乳制品行业进入成熟期,与当下火热的新能源、科技行业不同,增长更加稳定。

之所以出现如此这般的认购盛况,反应出主流机构对伊利未来发展的看好。

乳制品行业格局“已定”

乳制品行业竞争格局已然清晰,市场竞争的最终走向,不会是“天平式”的双赢局面,更多的是类似白酒行业那样的座次梯队。

毕竟市场资源总是有限的,资源总归会向优势竞争者倾斜。

而作为行业龙头,伊利基本上已经锁定胜局。

乳制品行业是重资产行业,企业优势需要时间慢慢累积。各方角力焦点在渠道、营销、费用管控以及管理层等方面。

其中渠道优势为伊利奠定了王者基础。所谓“得渠道者得天下”,这在乳制品行业不是一句空话。

渠道优势本质上是规模优势,渠道优势大在产品推广营销,第一时间接触到消费者。

另外营销各地网点数量分布、经销商数量,各大超市货架、商店陈列,导购员营销等等都是渠道力的体现。

伊利的渠道优势首先体现为渠道扁平化的快速推广,及较早开始的“织网计划”布局下沉市场。到2020年底,伊利全国有600多万个终端网点,乡镇村网点达近109.6万家。

同时根据伊利经营数据的公告,截至2021年9月底,伊利经销商数量共计14,559家。如此众多的渠道数量是伊利产品快速推广的有力保证。

除了终端网点,精准的市场营销也放大了伊利的品牌效应。

如对新的热门传播平台的有效把握。除了冠名热门体育赛事外,伊利品牌对热门综艺精准把握起到了很好的传播效果。

如《爸爸去哪儿》、《奔跑吧兄弟》、《最强大脑》、《我是歌手4》等热门节目的赞助,迎合了主流消费群体,对安慕希、金典、QQ星等主力产品的业绩提升非常明显。

正是基于供应链、渠道、营销、品牌、企业管理上的长期沉淀,才奠定了伊利今天的市场地位。

据国际咨询机构欧睿的研究数据显示,2020年伊利在乳制品整体行业中市占率为26.4%,常温奶领域市占率38.6%。牢牢占据行业第一的位置。

2020年伊利营收969亿,而2021年将突破千亿营收关口。

2021年以来,在疫情影响没有消退的情况下,伊利主要业务品类仍保持快速增长,尤其像金典这样的大单品。

在最新的三季度业绩报中,金典增速超30%,金典有机奶增速更是超过了50%;安慕希的市场份额达到了65.1%;奶粉业务同比增长30%以上,高端金领冠珍护增速超40%;奶酪业务同比增长180%。

同时需要强调的是,伊利前三季度净利已经超过去年全年的净利水平。

作为行业龙头,如此规模还能实现这般增速,靠的正是长期的运营累积、不断加深的壁垒护城河。

大单品打造对伊利营收贡献功不可没。

数据显示,大单品安慕希、伊利纯牛奶、金典年收入均已突破200亿;优酸乳年收入超100亿;有10个子品牌年收入在10亿元以上,是未来的潜力增长品种。

超强盈利能力在行业净利率对比下也可以体现。

据安信证券研究显示,2021年三季度单季乳制品行业整体净利率不足6%,而同期伊利净利率为9.41%。对比行业,伊利的盈利能力凸显。

长期稳定的优秀管理层

出色的管理能力也是伊利取得当前成就的充分必要条件。

伊利管理层拥有多年从业经验,企业经营也保持一贯凌厉的蒙派作战风格。在关键节点做出正确的战略抉择,把握趋势。

乳制品行业属于生活必须消费品类。

鉴于行业产业链条长,以及终端“内卷”式竞争态势,既需要考虑到上游奶源生产,中游物流运输,还要时刻关注终端动销及售后服务等等各方面问题,方方面面都考量着管理层的经营决策能力。

而伊利管理层在这一点上可谓厚积薄发。

一者,当前以潘刚为代表的核心管理团队资历深厚,团队全员拥有长达二十多年的从业经验,大多经历了从底层车间到管理层沉淀,深谙企业经营管理和品牌文化。

同时对行业发展趋势的把控都能使企业做出正确战略抉择,甚至引领行业趋势。

以董事长潘刚为例。

早在1992年加入伊利,从最初的呼和浩特回民奶食品厂车间工人开始。历经冷冻食品公司质检部、生产部部长,矿泉饮料、液态奶事业部总经理,最后到公司总裁、董事长,到如今已经有将近30年的行业从业史。

从事业起步到当下,潘刚是纯粹的伊利人,对行业发展嗅觉敏锐,多次的重大战略抉择让伊利走上了快车道。

1999年,潘刚组建了伊利液态奶事业部并兼任总经理。

彼时的管理团队敏锐的察觉到了常温奶的发展机遇,率先引进利乐生产线,并于1997年投产。UHT常温奶生产技术延长了牛奶保质期,打破了当时低温奶的区域限制,企业规模迅速扩大。

在液态奶事业部成立之前,伊利液态奶的收入只有6000万。发力常温奶业务后,2000年该业务就实现营收5个亿,2003年收入46亿,2005年伊利成为唯一利乐包装产品突破100亿的中国企业。

伊利液态奶业务的快速发展,也带动了整个中国乳业的发展,开启了中国的“液态奶时代”。

同时,液态奶的快速发展更是直接带起了伊利品牌知名度和消费者口碑,也带动了伊利其它品类的快速发展。

2005年,年仅35岁的潘刚出任伊利董事长,提出销售下沉、精确化管理,最终实现了年销售收入百亿的目标。

随后,管理团队加大力度整合上游奶源,推广奶联社合作,2011年定增募资12.3亿元用于在内蒙古、四川、安徽等地奶源建设项目,并率先走出行业风暴。

2018年抓住大健康产业增长红利,推出伊刻活泉、伊利植选等饮品。2020年在疫情影响状态下公司还实现了逆增长,市占率逆势提升。

同时,在2020年进入“全球乳业五强”后,潘刚提出了“2025全球第三,2030年全球第一”的中长期目标。

在2021年8月荷兰合作银行公布2021年“全球乳业20强”榜单中,伊利继续蝉联全球乳业五强,连续八年蝉联亚洲乳业第一。

可以说,伊利当下的成就与管理层的前瞻性密不可分。

定增加码高品质多元化,充能“后备军”

当下全球第一已经不再是伊利人的梦想,而是切切实实在追逐的目标。此次120亿定增正是实现目标的“底气”。

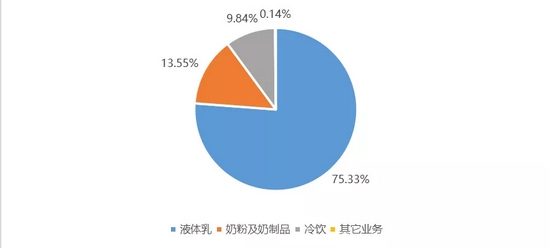

伊利的业务分为四大部分,包括液体乳、奶粉及奶制品、冷饮及其它项目(包括矿泉水业务)。

其中液体乳业务是公司的主营业务,2021年中报显示,营收占比达75.33%。奶粉及奶制品是伊利重点布局业务板块,占比达13.55%,近年来增速较快。

2021年中伊利各项业务占比(%)

本次定增项目包括液态奶、奶粉、矿泉水扩产及数字化建设项目,募资重点投向液态奶和奶粉项目上,以及加大未来矿泉水潜力业务的布局。

意在强化主业和挖掘潜在业绩增长点。

从扩产产能看,伊利的几大业务都有不少提升。

其中液态奶建设共计使用50.23亿(占比41.7%),分布在呼和浩特、林甸、吴忠、呼伦贝尔、兴安盟5个生产基地。

项目达产后,液态奶将新增日产6148吨产能,全年增加224.4万吨,液态奶总产能将在2020年1312万吨的基础上提升了17%。

奶粉板块将使用募资金额15.5亿(占比12.87%),项目达产后将新增日产100吨产能,预计新增年产3.65万吨。相当于2020年奶粉及奶制品产量22.35万吨的基础上新增16.33%。

同时将投入2.1亿建设矿泉水项目,投产后将新增日产1296吨产能,年产47.3万吨,与公司2020年其他产品(健康饮品)4.15万吨相比提升了超10倍。

也说明了矿泉水业务将是公司非乳业业务发展的重要方向。

此外,伊利还计划使用11亿(占比9.13%)/5.9亿(占比4.9%)进行数字化转型和信息化升级,乳业创新基地项目建设,加大全产业链数字化应用,提升运营效率。

以及对产业链中包括牧草种植、奶牛繁育养殖、牧场管理乳品工艺技术与装备等技术研发,并搭建服务于乳业研发创新的基础服务性平台,提升研发软实力。

定增项目一经拆分,产业布局动向清晰明了。本次定增重点满足消费升级趋势下高品质、差异化、功能化产品需求。

虽然乳制品整体增长放缓,但尼尔森零研数据显示,国内有机乳品、常温牛奶、低温牛奶细分市场零售额比2019年同期分别增长达21.9%、11.5%、21.7%。

其中高品质有机乳品和低温牛奶增速均在20%以上,常温牛奶虽然增速平稳,但也在10%以上。

这也是伊利加强主业的原因。高品质带来的是销售均价的提升,成为有效提升产品毛利,对抗上游涨价,增厚净利的利器。

同时高品质产品也符合消费升级趋势、疫情影响下健康意识的提高,消费者对品质牛奶的需求不断增加。

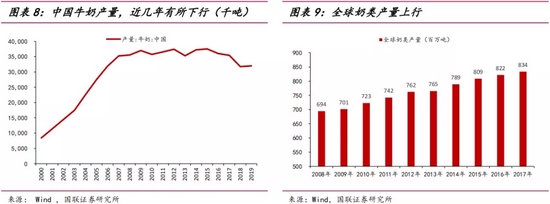

有人认为当前牛奶供给存在过剩问题,其实不然。

据国联证券研究显示,中国原奶产量仅占全球约3.8%,进口依存度或超30%。

近10年中国牛奶产量几乎没有增长,甚至近几年产量有所下行,从2015年的3755万吨下降至2019年的3201万吨。最新数据显示2020年产量为3440万吨。

在需求和总体市场规模上涨背景下,加强对上游奶源把控就显得尤为重要。

同时在数字化应用、全产业链协同效应下,有利于提升全产业链运营效率,从而提升伊利经营利润率。

奶粉业务也是本次定增的重点。

伊利奶粉业务快速增长,叠加对澳优乳业的收购,奶粉业务综合竞争力再上一层楼,产能扩展有助于伊利巩固提高奶粉行业话语权。

矿泉水业务虽然在营收占比较小,但也是未来增长“潜力股”。

财报显示2020年其他产品收入1.79亿,占总营收比例仅0.19%,但增长迅速,同比增长了188.64%。是未来伊利成长多元化综合性食品饮料集团做准备。

同时,据定增方案显示,此次募投项目中产能建设项目建设周期为15-32个月,产能释放预计至少在2023年后。将助力实现“2025年全球乳业前三,2030年全球乳业第一”的中远期战略目标。

估值偏低,市值空间依然巨大

伊利百亿定增的“火爆”大超市场预期,究其原因,还是对伊利前景发展的看好。

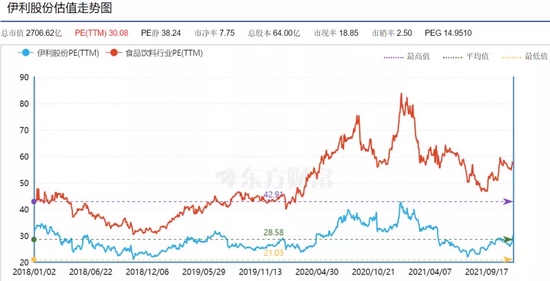

另外一点在于伊利的低估值。

相对于整个食品饮料板块,伊利估值还在底部徘徊。截至12月10日,伊利动态PE为30.08倍,刚刚超过近年来估值均值的28.58倍,而食品饮料板块则达57.44倍,高低对比立下可见。

市场之所以给予如此低估值可能与整个乳制品行业增速有关,毕竟当前液态奶业务占比仍然较高。

但对于未来公司成长,从定增项目以及多元化业务发展角度看,伊利更多的是对标综合性食品类平台公司。

而伊利开展健康食品业务初衷也在于此。虽然当前这块业务占比还很小,但凭借伊利的品牌粘性,未来该项业务发展想象空间巨大。

.app-kaihu-qr {text-align: center;padding: 20px 0;} .app-kaihu-qr span {font-size: 18px; line-height: 31px;display: block;} .app-kaihu-qr img {width: 170px;height: 170px;display: block;margin: 0 auto;margin-top: 10px;}