IPO之持续盈利研究|时代装饰三大“顽疾”缠身 净利下滑或仅是开始

时间:2022-03-03 15:04 | 栏目:观察 | 点击:645次

出品:新浪财经上市公司研究院

作者:IPO再融资组/钟文

近日,证监会在立法计划中提到:制定《首次公开发行股票注册管理办法》《上市公司证券发行注册管理办法》等规章。此举旨在落实中央关于全面实行股票发行注册制的决策部署,为全面实行注册制打下法律基础。

2019年开始,科创板、创业板、北交所先后试水注册制。随着注册制的持续推进,最近两年排队的IPO企业越来越多。截至2月15日,A股共有859家(含已过会但未发行股票的企业,不含已终止IPO企业) 企业排队上市。

研究表明,无论是核准制还是注册制,持续盈利(经营)能力始终是拟IPO企业被否第一大主因(亦是发行实质性条件)。2010年至今,共有394家企业拟IPO企业被否,其中151家公司被问询到“持续盈利”,49家公司被问询到“持续经营”,9家公司同时被问询到“持续经营”和“持续盈利”。简单计算,因持续盈利(经营)能力被问询的公司合计191家,占被否企业总数的48.48%,接近5成。

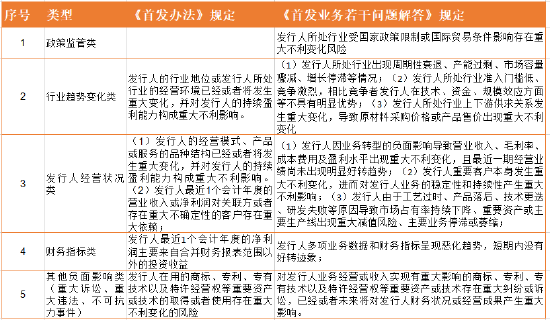

目前的监管法规中,关于持续盈利(经营)能力的规定主要可以分为五类:政策监管类、行业趋势变化类、发行人经营状况类、财务指标类、其他负面影响等。其中,行业趋势变化类主要包括:(1)发行人所处行业出现周期性衰退、产能过剩、市场容量骤减、增长停滞等情况;(2)发行人所处行业准入门槛低、竞争激烈,相比竞争者发行人在技术、资金、规模效应方面等不具有明显优势;(3)发行人所处行业上下游供求关系发生重大变化,导致原材料采购价格或产品售价出现重大不利变化;(4)发行人的行业地位或发行人所处行业的经营环境已经或者将发生重大变化,并对发行人的持续盈利能力构成重大不利影响。

注:持续盈利能力相关规定

注:持续盈利能力相关规定

3月3日,即将上会接受审核的时代装饰持续盈利能力或将受到行业趋势变化的影响,因为其下游行业——房地产开发业的经营环境存在着十分巨大的不确定性。

持续盈利能力受制于下游经营环境

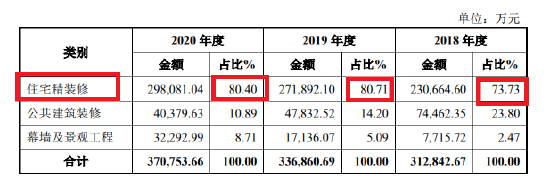

招股书显示,时代装饰的主营业务包括住宅精装修、公共建筑装修、幕墙及景观工程装饰服务等。2018-2020年,公司住宅精装修业务收入占比在73%-81%之间。

来源:招股书

来源:招股书

住宅精装修业务的大客户是地产开发商,因此地产行业的兴衰直接决定了时代装饰经营业绩的高低。近些年,我国政府针对房地产行业出台了一系列调控政策,抑制投资投机性购房需求、促进供应土地的及时开发利用、严防银行等金融机构违规给房地产企业提供融资等多个方面进行调控。

招股书显示,房地产行业调控政策仍在逐步深化。若房地产调控政策升级,或房地产融资政策大幅收紧,可能导致房地产开发企业调整长期经营部署,减少土地投资,推迟项目开发,延长付款周期,进而会在业务订单量、施工进度以及客户回款等方面对时代装饰的业务发展造成不利影响。

对于时代装饰而言,公司业绩不仅要看下游行业的政策,更要看大客户的“脸色”。2018-2020年,公司向前五名客户的销售收入占当期主营业务收入的比例分别为72.89%、79.25%和80.95%,高度依赖大客户。

幸运的是,时代装饰前五大客户中没有中国恒大、华夏幸福、泰禾集团等暴雷指数较高的企业。招股书显示,公司前五大客户包括万科、华润、保利、中海、招商蛇口、金科、碧桂园等开发商。

但不幸的是,即便是万科等相对优质的地产公司,都喊出了“活下去”的口号。公司大客户之一的金科股份还被债权人暴力撞击公司总部大厦。

只要时代装饰前五大客户中有一家暴雷,时代装饰的持续经营将受到重大挑战,因为公司应收账款高企,负债高企,紧绷的经营资金链与地产商一样,经不起半点波折。

三大“顽疾”缠身

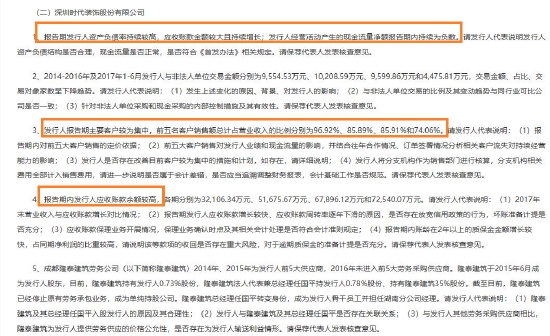

公开资料显示,时代装饰曾于2016年递交过招股书,2018年1月上会时被否。彼时,发审委提出了五大方面的问题,包括资产负债率高、应收账款金额较大且持续增长、大客户集中、与非法人交易合理性、关联采购合理性等。

来源:证监会官网

来源:证监会官网

目前,时代装饰仍存在着三大问题,分别是应收账款金额较大且占比高、资产负债率居高不下、大客户集中。

关于大客户集中的问题,上文已经提到。关于资产负债率,时代装饰2015-2020年的资产负债率分别为81.92%、82.33%、84.73%、76.04%、76.67%、78.35%,整体上略有下滑。

尽管资产负债率有所下滑,时代装饰的杠杆率仍高于同行可比公司。2018-2020年,同行公司资产负债率均值分别为61.32%、62.95%和62.4%,低于时代装饰约15个百分点。

时代装饰称,资产负债率高于同行一是营收增速高于同行,进而增加了外部资金需求;二是同行业可比公司作为上市公司,可以通过股权融资方式募集大量资金,降低资产负债率。

事实上,时代装饰资产负债率居高不下的另一个原因是巨额应收账款占用了公司资金,进而诉诸外部借款。2018-2020年,时代装饰应收账款和合同资产净额分别为16.54亿元、19.96亿元和25.96亿元,占流动资产的比例分别为65.06%、62.14%和65.59%。

时代装饰称,公司应收账款和合同资产持续增加,一方面是项目按工程进度分期结算、结算周期和客户付款审批流程较长;另一方面是按照行业惯例,工程竣工后甲方通常会留取3%-5%的工程款作为质保金,在工程竣工后2-3年内支付。

时代装饰的三大“顽疾”,一方面是因为行业共性,如装修装饰公司的回款周期普遍较长,进而导致应收账款加高。另一方面是公司自身问题,如大客户集中、资产负债率高。

前期,时代装饰的一家同行公司—华南装饰刚被否。发审委对华南装饰提出了三大方面的问询,其中涉及内应收账款持续攀升的问题。从最近的审核标准看,行业共性问题同样被关注,时代装饰高企的应收款应是此次审核的重点问询内容。

归根结底地讲,时代装饰的持续盈利能力取决于下游行业及大客户的经营状况及公司资金状况,故此次IPO能否过关还存在重大不确定性。2020年,时代装饰实现净利润1.09亿元,同比下滑14.34%(公司没有披露2021年各报告期的业绩情况)。结合下游行业发展趋势分析,公司盈利下滑或仅仅是个开始。

业绩对赌影响几何?

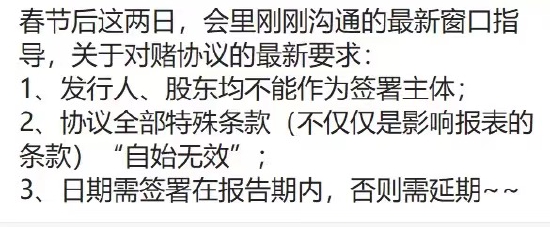

近日,市场上流传着一份关于对赌协议监管政策改变的传闻。传闻称,“发行人、股东皆不能作为签署主体”,“全部特殊条款自始无效”,“日期签署日在报告期内,否则延期”。

注:网传对赌协议监管新规定

注:网传对赌协议监管新规定

而时代装饰存在着对赌协议。招股书显示,2018年7月公司投资人股东前海基金、惠友创嘉、亚商诺辉及亚商粤科曾分别与时代装饰及其实控人曲毅、李越签署对赌协议,约定了业绩承诺及现金补偿条款、股权回购条款等特殊权利条款。

来源:招股书

来源:招股书

协议签署后,时代装饰未实现2018年、2019年的业绩承诺,公司未能在约定的2019年12月31日前递交A股上市申请材料,也未能为投资人提供其他方式退出。2020年12月,上述对赌协议主体签署了补充条款,就对赌条款及特殊权利条款的清理进行约定。

如果按照流传的监管政策进行审核,时代装饰的业绩对赌协议会对成功IPO造成影响。因为公司股东、实控人曾作为主体签署对赌协议,并且对赌协议也没有约定全部特殊条款“自始无效”。

.app-kaihu-qr

{text-align: center;padding: 20px 0;}

.app-kaihu-qr span

{font-size: 18px; line-height: 31px;display: block;}

.app-kaihu-qr img

{width: 170px;height: 170px;display: block;margin: 0 auto;margin-top: 10px;}

股民福利来了!送您十大金股!点击查看>>

.app-kaihu-qr

{text-align: center;padding: 20px 0;}

.app-kaihu-qr span

{font-size: 18px; line-height: 31px;display: block;}

.app-kaihu-qr img

{width: 170px;height: 170px;display: block;margin: 0 auto;margin-top: 10px;}

股民福利来了!送您十大金股!点击查看>>