无惧业绩和财务风险高悬 钧达股份为转型新能源再度出手

时间:2022-06-17 18:20 | 栏目:观察 | 点击:553次

出品:新浪财经上市公司研究院

作者:昊

6月15日晚,钧达股份发布公告,拟通过江西产交所以支付现金的方式,受让宏富光伏持有的捷泰科技33.97%股权,交易金额为10.53亿元;通过协议转让方式受让苏泊尔集团持有的捷泰科技15.03%股权,交易金额为4.66亿元。

同时,为缓解资金压力,钧达股份拟非公开发行4245.73万股,募集资金28.30亿元,用于收购捷泰科技49%股权、建设高效N型太阳能电池研发中试项目,并补充流动资金及偿还银行借款。

去年9月,由于资金紧张,钧达股份通过“先收购再分期付款”的方式,首次收购捷泰科技51%股权,迈开了主业转型的第一步。不过,该交易也给公司带来了超过10亿元的长期应付款,以及8.6亿元的商誉。

两次收购捷泰科技股权,钧达股份主业从汽车内饰转型为热门赛道光伏,股价因此受到市场热炒。

不过,捷泰科技处于光伏产业链毛利率最低的电池片环节,近年来市场份额又不断降低,产销均高度依赖晶科能源的同时,毛利率却高于行业龙头公司。在光伏技术多变的产业趋势下,钧达股份因收购带来的业绩和财务风险不容忽视。

身处产业链毛利率最低环节 市场份额被抢占

钧达股份原主业为汽车饰件,2021年借助收购捷泰科技51%股权,新增了光伏电池片业务,涉足光伏行业。此次追加收购捷泰科技剩余49%股权,可见公司转型光伏的决心。

不过,选择收购捷泰科技切入光伏赛道,存在诸多明显的风险。

资料显示,捷泰科技主要资产是展宇新能源,主业从事光伏电池片的研发生产和销售。而电池片又是整个光伏产业链中盈利水平最低的环节。

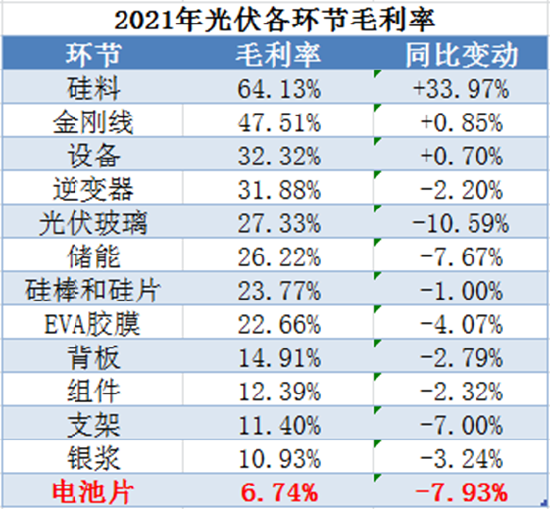

统计显示,2021年,在光伏产业链10多个主要环节中,电池片平均毛利率为6.74%,相比2020年大降7.93个百分点,盈利能力和毛利率降幅均排在产业链最末,与排在第一的硅料毛利率水平相差近10倍。

不仅身处盈利能力最低的电池片环节,捷泰科技的市场份额也在不断萎缩。

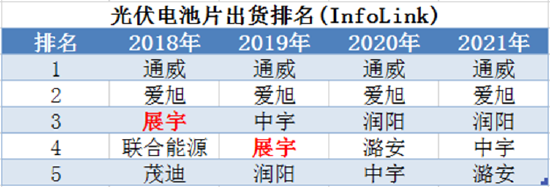

根据光伏产业权威分析机构PV InfoLink公布的排名显示,2018年,展宇新能源位列光伏电池片出货量第三,2019年降至第四,而2020年和2021年均被挤出前五,市场份额被竞争对手抢占。而上市公司通威股份和爱旭股份则一直稳居前二的位置。

产销均高度依赖晶科能源 毛利率高于行业龙头

市场份额被蚕食,让捷泰科技对于现有客户更加依赖。

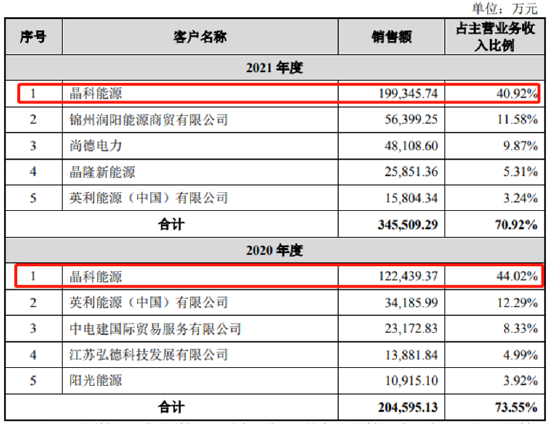

收购报告书显示,2020年和2021年,捷泰科技来自前五大客户的营收占比均在70%以上,其中来自晶科能源一家的就在40%以上。

捷泰科技前五大客户

捷泰科技前五大客户

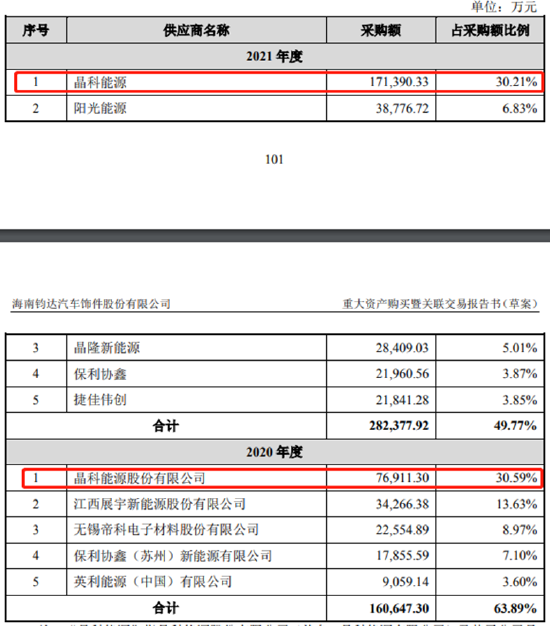

与此同时,2020年和2021年,捷泰科技来自前五大供应商的采购额占比在50%以上,而来自晶科能源一家的采购占比均在30%以上。

捷泰科技前五大供应商

捷泰科技前五大供应商

可以说,作为光伏头部企业之一的晶科能源,手握捷泰科技业务的重要命脉。

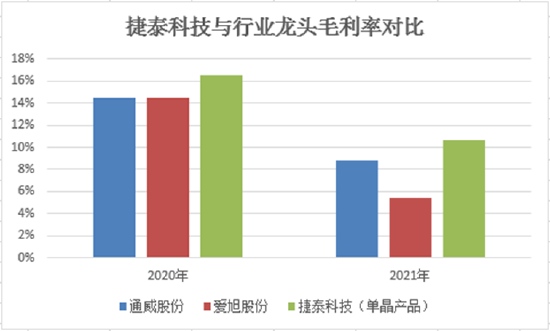

但令人不解的是,采购和销售对同一家公司高度依赖之下,捷泰科技的毛利率却反而高于行业龙头。

统计显示,就当下最为主流的单晶电池片产品而言,2020年和2021年,捷泰科技毛利率均高于行业出货量排名第一的通威股份和排名第二的爱旭股份。

产业技术路线多变 业绩和财务风险高悬

纵观光伏行业发展史可以看到,业内各种类型技术的发展具有较大不确定性,整体技术迭代速度较快,现有电池技术面临不断升级换代的风险。实际上,捷泰科技是“吃过亏”的。

2019年至2020年,太阳能电池行业处于多晶电池产品向单晶电池产品转换时期,捷泰科技基于行业现状及未来发展需要,在2020年12月全面停产多晶电池片产品并处置多晶电池产线相关固定资产,对多晶电池产线相关长期资产及产品计提了3.33亿元的资产减值损失,直接导致捷泰科技当年净亏损近亿元。

眼下,相似境况又再次出现。

目前,捷泰科技主要产品为PERC单晶电池。一方面,PERC电池正从166全面过渡到182和210等大尺寸;另一方面,由于能量转换效率存在明显差异,TOPCON、HJT等新技术也正逐步取代传统的PERC单晶电池。

捷泰科技是否能够及时转型新技术并抢占市场,又是否会出现类似上一次技术转型时的大额减值计提,这都是公司未来业绩重要的潜在不确定因素。

而对于收购捷泰科技的上市公司钧达股份来说,业绩和财务风险就更大了。

按照收购方案,钧达股份将面临支付交易对价首付款约3.63亿元带来的短期流动性压力。根据备考财务报表,由于购买捷泰科技少数股权调整合并所有者权益的影响,钧达股份资产负债率将升至高达94.76%。

除此之外,2021年9月,钧达股份初次收购捷泰科技51%股权时,标的公司股东权益评估值为28.26亿元,收购增值率为218.52%,收购完成后新增商誉达8.63亿元。

2022年4月,钧达股份收购捷泰科技剩余49%股权,标的公司股东权益评估值为30.86亿元,收购增值率为216.53%。本次收购完成后,不可避免将再次形成大额商誉。

两次收购捷泰科技,形成的大量应付收购款、高企的资产负债率以及巨额商誉,无疑都是对钧达股份的严峻考验。

.app-kaihu-qr {text-align: center;padding: 20px 0;} .app-kaihu-qr span {font-size: 18px; line-height: 31px;display: block;} .app-kaihu-qr img {width: 170px;height: 170px;display: block;margin: 0 auto;margin-top: 10px;} 股民福利来了!十大金股送给你,带你掘金“黄金坑”!点击查看>>