冀中能源会踩“永煤”的坑?集团千亿债务压顶财务公司或埋“惊雷”

时间:2022-06-17 15:19 | 栏目:观察 | 点击:635次

导语:一边是集团巨额债务压顶,另一边是冀中能源等上市公司又不断扩大额度向集团财务公司“输血”。然而,集团财务公司被爆出现兑付危机,上市公司巨额资金存于冀中能源集团财务公司是否安全?上市公司资金是否存在巨额减值风险?都值得投资者高度关注。

出品:上市公司研究院

作者:夏虫

冀中能源主业为煤炭,近期受益煤炭价格大幅上涨,公司业绩边际明显改善,市场普遍持乐观态度。

冀中能源2022一季报显示,公司业绩大幅上涨,其主营收入为92.32亿元,同比上升54.5%;归母净利润为9.84亿元,同比上升511.18%;扣非净利润为10.46亿元,同比上升663.72%。

然而,公司似乎在不断向冀中能源集团财务公司输血。

近日,冀中能源将公司每日存款余额由此前50亿元提升至70亿元。公告显示,公司在财务的每日存款余额(含应计利息)最高不超过70亿元,协议有效期三年。

值得一提的是,冀中能源集团业务羸弱,债务压力较大。前车之鉴永煤债务违约事件震惊市场,其同样将巨额资金存于羸弱的集团的财务公司,资金被集团占用,最终导致公司暴雷。另市场担忧的是,冀中能源是否会被集团拖累,是否会踩“类永煤的坑”?

基于以上疑问,我们将冀中能源与永煤相关案例进行对比,看看是否可能出现集团财务公司暴雷特征迹象。

迹象一:同样巨额资金存于集团财务公司

永煤控股2020年债务暴雷,但是当时其账目资金将近470亿元,而对于10亿元债务到期兑付竟然违约。这主要因为永煤控股将其货币资金全部归集至集团财务公司中。据悉,永煤控股自2007年成立后,根据控股股东河南能化要求进行资金归集,永煤控股资金被自动归集至其在河南能源化工集团财务公司开立的账户,被归集的资金由河南能化资金管理中心负责调度,永煤控股需经审批后使用。但上述资金事实上已由河南能化统筹用于其它项目。

我们再看看冀中能源,其同样大部分资金被存于集团财务公司。截至2021年12月31日,公司存放于冀中能源集团财务有限责任公司(以下简称财务公司)的存款余额为92.14亿元,占同期货币资金总额之比为75.9%;2020年末,冀中能源在冀中能源集团财务有限责任公司的存款余额119.7亿元,占同期货币资金总额之比为81.24%。

值得一提的是,冀中能源集团2020年债务压力巨大,曾出现技术性违约。冀中能源集团的前身成立于2008年,旗下拥有冀中能源、华北制药、金牛化工等三家上市公司。冀中能源集团业务从以煤炭为主业拓展到包括制药、物流、化工、电力、装备制造等多个产业,这多元化业务背后是高杠杆驱动。据媒体报道,自2020年11月至2021年4月,冀中能源未能发出新的债券,公司外部融资受阻,短期债务偿还压力大增。

值得一提的是,自冀中能源集团债务压力大增时,上市公司似乎承担了向集团输血的任务。集团旗下上市公司不惜违规向财务公司存入巨额存款。以冀中能源、华北制药为例,这两家公司在集团的财务公司2020年末的存款余额分别为119.70亿元、40.70亿元,超过上市公司股东大会审议的最高限额或公开承诺,超限金额合计110.40亿元,上述“超限存款”并未及时履行关联交易决策程序和信息披露义务。

迹象二:财务公司出现兑付危机?冀中能源是否埋雷

对于存于财务公司的资金,其安全性也是投资者首要考虑的。以东旭系为例,因财务公司兑付困难出现巨额减值。

以东旭系为例,其旗下上市公司资金均被集团以财务公司归集后被占用。东旭系旗下上市公司之一东旭光电(维权)公司货币资金余额93.77亿元,其中79.05亿元存放在东旭集团财务有限公司,出现支取受限;东旭蓝天货币资金33.86亿元,其中有28.92亿元存放在了财务公司也同样支取受限。由于财务公司出现兑付困难导致公司相关资产计提巨额减值损失。值得一提的是,2019年11月18日东旭系上市公司从财务公司提取资金就已经出现困难,直到2020年7月25日才对外披露相关事项。

值得投资者高度警惕的是,公司财务公司去年年底被爆出现兑付困难。去年年底,根据21财经报道有知情人称,其所在的公司持有四张承兑人为冀中能源集团财务有限责任公司,承兑金额共计人民币为2000万元的电子汇票。知情人的公司将这四张票出质给了建行贵溪支行,票据已经逾期数月仍没有承兑,冀中能源集团财务相关负责人说11月30日前会解决相关问题,直到年底,负责人也没有任何表态及解决方案,对方也不再接听知情人拨打的电话。

截至2022年4月28日,本公司在财务公司存款余额已降低至49.76亿元,公司是否存在应批未批事项呢?值得投资者高度警惕。

需要指出的是,冀中能源有信披前科,即公司加大向集团财务公司输血并未及时披露,且金额远超关联交易预计额度。资料显示,约定冀中能源在财务公司的每日存款余额(含应计利息)最高不超过人民币50亿元,但是2019年12月21日至2021年12月31日,冀中能源在财务公司的存款日最高余额为123.40亿元,占公司最近一期经审计净资产的63.03%,冀中能源未按规定及时履行相关审议程序及信息披露义务。

迹象三:母子货币资金差异巨大,母公司资金占用现象严重?

永煤控股资金被占用呈现出,集团口径货币资金小于子公司现象。资料显示,永煤控股账面货币资金为470亿元,而其集团货币资金仅为286亿元,巨大差异背后是集团通过财务公司向成员单位输血将公司货币资金“消耗”,最终导致两者差异巨大。

我们发现,冀中能源集团与上市公司冀中能源也呈现出这种巨大的差异。以2021年财报为例,我们发现,冀中能源集团旗下的上市公司冀中能源与华北制药两者货币资金之和超过170亿元,而冀中能源集团货币资金仅有136.97亿元。我们进一步发现,冀中能源集团公司似乎资金占用现象较为严重。截止2021年报告期末,公司预付款为374.87亿元,其他应收款为324.33亿元,两者之和将近700亿元。

对于上市公司将资金存于集团财务公司是否安全,我们曾提出对于“母弱子强”情形需要提高警惕。即集团母公司激进扩张资金缺口大或自身造血差亟需外部资金输血,上市公司极易沦为集团融资工具。

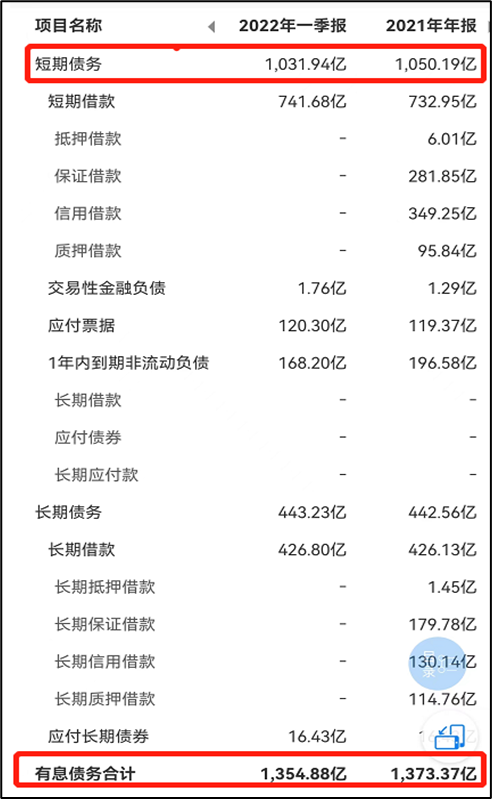

值得一提的是,冀中能源集团有息债务超过1300亿元,其中短期债务超1000亿元,而账面资金仅剩不到140亿元。如此巨大的资金压力,我们似乎不难理解为何上市公司不断加大向集团财务公司存款额度。

来源:公开资料

来源:公开资料

值得一提的是,上市 冀中能源近期受益于煤炭价格上涨,目前属于集团里面相对较强的优质资产。公司非煤产业涉及物流、化工、医药等。冀中能源集团造血能力长期偏弱,wind数据显示,近10年大部分时间处于长期亏损状态。

此外,冀中能源尽管属于集团核心资产,但是业内人士表示,其煤炭资源禀赋不强,省内煤炭趋于枯竭,对外省资源依赖较高,且历史遗留的人员负担重。

.app-kaihu-qr {text-align: center;padding: 20px 0;} .app-kaihu-qr span {font-size: 18px; line-height: 31px;display: block;} .app-kaihu-qr img {width: 170px;height: 170px;display: block;margin: 0 auto;margin-top: 10px;} 股民福利来了!十大金股送给你,带你掘金“黄金坑”!点击查看>>