方证视点:短线大盘回调 有利中期走势

时间:2022-06-22 17:31 | 栏目:大盘 | 点击:531次

【方证视点】短线大盘回调 有利中期走势——20220623

核心观点

从涨跌幅榜看,盘口特征还是高位获利回吐与底部逢低吸纳相交织,市场结构分化较大。我们的观点是,由于市场仍存在获利回吐现象,短线既要控制风险,回避或减持前期涨幅过高股,也要关注结构性机会,逢低吸纳股价一直处于底部且估值较低股。

盘面分析

尽管隔夜美股大涨,但A股在近期已积累了较高的获利回吐压力,叠加消费电子板块的大幅走弱,最终,大盘以下跌1.20%收盘,创业板下跌0.58%,两市总成交量较前一交易日减少7.74%,量能持续萎缩且未过万亿,说明当前场外观望情绪较为浓厚,情绪有所回落,信心等待补足。

量能有所减少,个股活跃度不减,分化有所加大,昨有69家个股涨停,其中有3家个股20%涨停,有77家个股涨幅在10%涨停板之上,有3家个股跌幅在10%以上,1家个股跌停,涨幅超过5%个股有177家,跌幅超过5%的个股125家。涨幅较高的为光伏、发电设备、农业、储能等,跌幅较深的为消费电子、VR、元宇宙概念、网游、文化传媒等,歌尔股份的跌停带动消费电子板块大幅走弱并扩散至其他板块,量能小幅减少,赚钱效应减少,亏钱效应增加,赛道强势依旧,防御风格上行,大盘缩量下跌,是周三盘口主要特征。

技术面分析

从技术上看,周三大盘高开后盘中震荡走低,午后出现下跌走势,以最低点收盘,并呈价跌量缩的态势,5日、10日均线失守,半年线反压,价跌量缩的量价关系,价格中枢的下移,日线MACD指标的即将死叉,短线大盘还有回调压力。

分时图技术指标显示,15分钟K线组合为“指南针”,短线盘中有反复,但30分钟MACD指标空头强化,60分钟MACD指标空头强化,短线盘中还有回调压力。

上证50价跌量缩,5日线、10日线失守,90日线支撑,价跌量缩的量价关系,日线SKD指标空头强化,日线MACD指标拐头向下,短线盘中还有回调压力。

创业板价跌量缩,短期均线继续多头排列,半年线得而复失,价跌量缩的量价关系,短线盘中还有回调压力,但回调的空间有限,5日线附近有望形成技术性的支撑。

综合技术分析,我们认为,短线大盘还将继续回落,但前期平台对大盘仍有支撑,大盘回调的空间有限,量能决定大盘回调蓄势的周期,若缩量回调,则大盘蓄势的周期较长,若放量,则大盘蓄势的周期较短,从技术形态上看,大盘有望构筑“头肩底”右肩的走势,短期回调蓄势不改中期上涨行情。

基本面分析

在经过持续回落后,6月初以来,以9M期及1Y期为代表的长期Shibor利率,走出了触底反弹走势,截至本周二,其中9M期Shibor利率上涨了约2.37%,1Y期Shibor利率上涨了约2.38%,以1W期、2W期为代表的短期Shibor利率,也走出了探底回升走势,但以1M、3M及6M期为代表的中期Shibor利率则走势平稳,依旧底部徘徊,没有出现明显的触底回升迹象,继续处于筑底的过程中。

那么,该如何看待Shibor利率各期的分化走势,长期资金利率回升是否意味着市场流动性开始偏紧,Shibor利率各期的分化走势对A股市场后市运行有哪些指导性意义?我们的观点是:经济开始触底回升,市场流动性短压长宽,“资产荒”现象依旧,A股短调不改中期趋势。

其一、长期资金利率上行,意味着经济探底回升。今年6月以来,Shibor利率触底之后开始有所回升,意味着经济稳增长的货币政策及财政政策释放基本见效,通过财政立项发债,拉动实体经济开始投资,通过央行开始向实体经济释放大量低利率信贷,推动实体经济逐步加大投资力度,在财政政策的拉动及货币政策的推动下,实体经济已不再“躺平”,开始对资金的需求有所加大,这是5月社融及信贷规模超市场预期的内在原因所在,也是造成银行间资金面由“松”有所转“紧”的原因所在,宣示着国内经济开始筑底回升。

其二、各期资金利率走势不同,对市场影响不同。9M期及1Y期Shibor利率为代表的长期资金利率出现一定程度的回升,是经济逐步复苏,实体经济对信贷需求增加所致,并非市场流动性由充沛转向偏紧的信号,左右市场流动性状况的信号是中短期资金利率走势,即中短期资金利率走高,预示着市场流动性偏紧,中短期资金利率走低或底部走平,则预示着市场流动性仍处于较为宽松的态势。

其三、短期流动性偏紧,中期依旧充沛。当前,以1W期及2W期Shibor利率为代表的短期资金利率有所走高,预示着短期市场流动性有所偏紧,这是近期大盘持续围绕着3300点反复蓄势整理,并出现短期获利回吐现象的原因所在,但以1M、3M及6M期为代表的中期Shibor利率走势平稳,依旧底部徘徊,未出现明显的上涨走势,预示着中期市场流动性较为充沛,中线投资者持仓较为稳定,大盘上行趋势没有改变的原因所在。

其四、“资产荒”依旧,A股趋势不改。“资产荒”是今年市场的主要特征,原因在于,今年4、5月份,国内经济出现了加速下滑态势,实体经济经营压力非常大,很多企业压缩了投资,尤其是线下经营企业经营状况不佳,可投资的项目较少,形成了投资领域的“资产荒”,尽管5、6月份稳增长的政策释放,市场流动性较为充沛,但“资产荒”的现象并未得到彻底改变,资本市场就成为了投资资金流向的场所。

“资产荒”现象并非国内独有,其实各经济体都有,只要经济大幅回落,宏观政策大力释放,在经济探底回升的初期,都会出现“资产荒”带来的“投资荒”,政策所释放出来的资金有很多流向了资本市场,资本市场率先走出底部,随后资金再从资本市场流向实体经济,此时基本会出现股市见顶回落,经济走出底部的现象。当前,A股市场虽率先走出底部,但国内“资产荒”现象还未完全改观,A股短期回调蓄势整理,并不改变上行趋势。

当前,对于A股后市运行,市场多空争论不断,我们一直强调“行情在绝望中诞生,在争论中前行,在疯狂中结束”,在市场流动性依旧较为充沛之际,在市场还在犹豫之时,大盘短线回调蓄势,有利于清洗获利盘、释放解套盘,只有经过充分地蓄势整理,提高市场持仓成本,垫高市场安全垫,才更加有利于大盘的后市运行。

隔夜美股大幅反弹,但昨A股再度显示出其特有的“特立独行”性格,走出了盘中大幅震动的走势,市场结构分化较大,底部股继续补涨,高位股依旧获利回吐,但量能萎缩较快,市场存量博弈,“围城”效应弱化。我们认为,短线大盘盘中回调压力依旧存在,但随着量能的不断萎缩,市场获利回吐的压力将逐渐减缓,短线大盘回落的空间或有限,上有压力、下有支撑的现象难改观,耐心等待市场量能的再度释放。

操作策略

昨北上资金净流出68.2亿,其中沪市净流出17.85亿,深市净流出50.35亿,深市净流出幅度大于沪市,从涨跌幅榜看,盘口特征还是高位获利回吐与底部逢低吸纳相交织,市场结构分化较大。我们的观点是,由于市场仍存在获利回吐现象,短线既要控制风险,回避或减持前期涨幅过高股,也要关注结构性机会,逢低吸纳股价一直处于底部且估值较低股。操作上,逢低关注金融、能源、电力、电气设备、农业及“三低”股,逢高减持近期涨幅过高股及高位放量股。

择时模拟股票组合

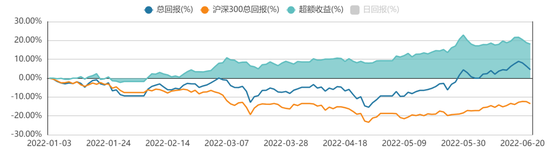

图表1:2022模拟股票组合

数据来源: 方正证券研究所 WIND资讯

数据来源: 方正证券研究所 WIND资讯

图表2:组合相对沪深300收益图

数据来源:方正证券研究所 WIND资讯

.app-kaihu-qr

{text-align: center;padding: 20px 0;}

.app-kaihu-qr span

{font-size: 18px; line-height: 31px;display: block;}

.app-kaihu-qr img

{width: 170px;height: 170px;display: block;margin: 0 auto;margin-top: 10px;}

股民福利来了!十大金股送给你,带你掘金“黄金坑”!点击查看>>

数据来源:方正证券研究所 WIND资讯

.app-kaihu-qr

{text-align: center;padding: 20px 0;}

.app-kaihu-qr span

{font-size: 18px; line-height: 31px;display: block;}

.app-kaihu-qr img

{width: 170px;height: 170px;display: block;margin: 0 auto;margin-top: 10px;}

股民福利来了!十大金股送给你,带你掘金“黄金坑”!点击查看>>