有研硅IPO:12英寸硅片先进制程受制于参股公司 历史股权转让存瑕疵

时间:2022-06-25 19:11 | 栏目:观察 | 点击:674次

出品:新浪财经上市公司研究院

作者:IPO再融资组/辰

大客户上市前夕增资成控股股东、保荐机构突击入股1.29%的有研硅,在向上交所科创板递交招股书半年后将于2022年6月28日上会。

有研硅此次IPO拟募集资金10亿元用于集成电路用8英寸硅片扩产项目、集成电路刻蚀设备用硅材料项目、补充研发与营运资金,中信证券担任保荐机构和主承销商。值得注意的是,在递交招股书前夕,中信证券全资子公司中证投资以3.33元/股的平均价格向有研硅增资4500万元,持股1.27%。此次增资价格远高于四个月前转股时1.04元/注册资本的价格,同时中信证券还通过研投基金突击入股有研硅0.018%股权,合计持有有研硅1.29%股份。

科创板上市审核对核心技术的先进性和独立性有较高要求,但有研硅却存在诸多问题。一方面有研硅仅通过参股公司有研艾斯研发12英寸先进制程硅片,先进技术的归属存疑。另一方面,公司还面临核心产品市场竞争力不足、持续发展能力存疑等问题。

12英寸先进制程掌握在参股公司手中 可持续发展能力存疑

有研硅成立于2001年,公司主营业务为半导体硅材料的研发、生产和销售。主营产品包括半导体硅抛光片、刻蚀设备用硅材料等。2021年起,刻蚀设备用硅材料营收占比略超过半导体硅抛光片成为公司第一大收入来源,收入占比为53.32%。半导体硅抛光片收入占比为42.06%。

在产品线上,有研硅下游晶圆市场根据技术投入、设施设备投入以及对应的产品需求,经历20年的发展已形成了以8英寸产品、12英寸产品为主的相对稳定的市场细分格局。有研硅的核心半导体硅抛光片产品以8英寸及以下尺寸为主,全球集成电路行业先进制程芯片集中在12英寸硅片,但有研硅的12英寸先进制程硅片主要依托参股19.99%的公司山东有研艾斯研发。

据有研硅招股书透露,2021年全球8英寸和12英寸硅片市场出货面积占比分别为25%及69%左右,12英寸硅片产品在全球硅片市场出货面积及销售额的占比正在逐步提升,从而导致8英寸硅片市场占比相对减少,未来12英寸硅片可能对8英寸硅片形成逐步替代。

核心产品为8英寸及以下尺寸的有研硅产品竞争力不足,持续发展能力存疑。一方面全球半导体硅材料行业市场集中度很高,主要被日本、美国、德国、韩国等国家和地区的知名企业占据,公司对外面临竞品的竞争、技术的迭代和市场份额的挤压,另一方面,公司对内亦面临产销率下降、销售毛利率大降的窘境。

2021年,有研硅半导体硅抛光片总产量较2020年度提升40.38%,但产销率却自105.31%下降6.11个百分点至99.2%,此类产品的产能利用率也自2020年的95%下降8.26个百分点至86.74%。同时刻蚀设备用硅材料产量较2020年提升了一倍,产销率却大幅下降26.97个百分点至96.21%,此类产品的产能利用率略有上升,达98.31%。

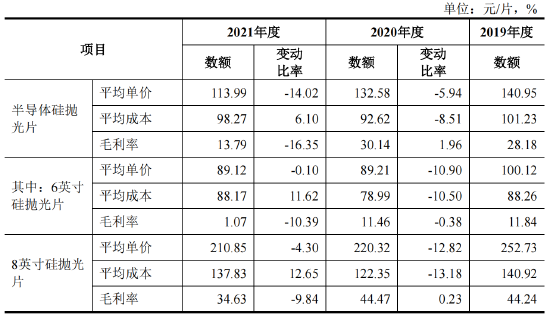

在激烈的市场竞争和快速的技术迭代背景下,2021年有研硅半导体硅抛光片的销售毛利率大幅下降,较2020年底的30.14%下降16.35个百分点至13.79%。其中6英寸硅抛光片的毛利率同比下降10.39个百分点至1.07%,8英寸硅抛光片毛利率同比下降9.84个百分点至34.63%。上述变动主要受公司产品议价能力下降所致,2021年,有研硅半导体硅抛光片平均单价同比大降14.02%。

资料来源:招股书

资料来源:招股书

由于12英寸硅片项目研发不确定性高、市场导入周期长、技术更新迭代快且所需资金投入量大,有研硅尚不具备独立发展12英寸硅片的能力,因此有研硅主要通过参股山东有研艾斯布局12英寸硅片业务,未自主研发12英寸硅片。

山东有研艾斯于2020年3月成立,股东有德州惠达、有研集团和有研硅,持股比例分别为60.82%、19.99%、19.99%,山东有研艾斯并无实际控制人。其中,有研集团亦为有研硅持股21.73%的第三大股东。

一方面,山东有研艾斯无实控人致12英寸硅片的先进制程技术并不能完全意义上归有研硅所有,有研硅在招股材料中以12英寸硅片先进制程作为发行人技术先进性的论证合理性存疑。另一方面,山东有研艾斯注册资本尚未实缴到位,后续尚需有研硅持续投入大量资金。

此外,山东有研艾斯也为有研硅的可持续发展能力带来一定挑战。其进行的12英寸硅片项目,目前尚处于研发、认证阶段,能否研制成功尚存不确定性。即使产品研发成功,产线产能的爬坡和稳定量产需要一定周期,加之下游客户认证的时间较长,山东有研艾斯可能产生较大的经营亏损,进而对有研硅的产业布局和经营业绩造成不利影响。

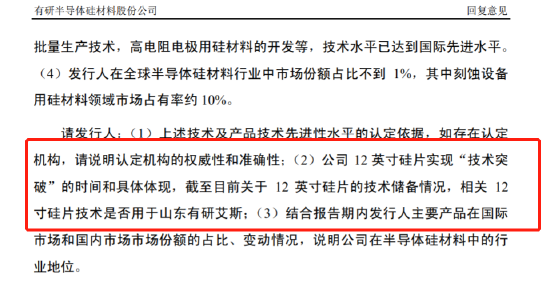

有研硅的的技术先进性问题也吸引了上交所注意,上交所在问询函中要求有研硅说明技术先进性的认定依据,以及公司12英寸硅片实现“技术突破”的时间和具体表现,以及相关产品技术的储备情况和是否用于山东有研艾斯。

资料来源:公司公告

资料来源:公司公告

历史股权转让存瑕疵 大客户突击成为控股股东

除可持续发展存疑外,有研硅在历史上的股权转让也存瑕疵。有研硅前身为成立于2001年的国泰半导体,由有研新材和凯晖控股分别持股65%和35%。

2014年12月,有研新材和国晶微电子将其所持有的硅板块资产以及国泰半导体股权全部转让给有研总院。同月,有研总院将所持有的硅板块资产向国泰半导体增资,从而国泰半导体间接取得有研新材的资产。

在上述资产转让中,有研总院决定以硅板块资产向国泰半导体增资6.45亿元,将国泰半导体注册资本由2.07亿元变更为8.52亿元。但此次增资包含部分因承担国家科技重大专项项目取得的专利,其中负债部分转让未取得债权人同意,有研总院便将硅板块相关负债一并转让给国泰半导体,存在瑕疵。

上交所关注到股权转让问题,变在问询函中要求有研硅说明有研新材转让硅板块资产的具体内容,该资产对应主要产品,与发行人当时产品的区别;有研新材转让硅板块资产是否存在损害上市公司及其中小投资者合法利益的情形。

根据有研硅的回复内容,此次转让瑕疵并未发生债权债务纠纷,本次债务转让未经债权人事前同意事项不影响本次增资的有效性。虽然有研硅及其关联方与上市公司之间不存在因上述转让导致的纠纷或诉讼情况,但公司亦须履行债务偿还义务。

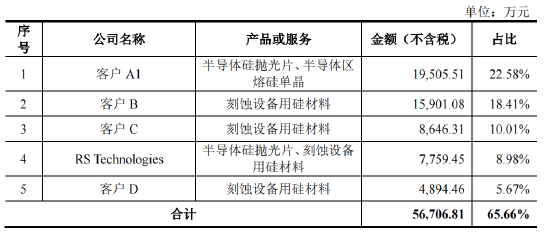

此外,有研硅现控股股东RS Technologies是于递交IPO申请前一年内突击增资才取得控股权,同时RS Technologies还多次蝉联有研硅前五大客户。

资料来源:招股书

资料来源:招股书

据悉,RS Technologies与有研硅自2014年开始合作,2020年、2021年RS Technologies均为有研硅第四大客户,贡献收入比分别为10.04%、8.98%。

2021年2月,RS Technologies通过收购有研艾斯转让的有研硅股权,斥资3.06亿元一举拿下有研硅23.51%股权,其一致行动人仓元投资收购有研硅3.14%股份。届时RS Technologies与一致行动人位列有研硅第二大股东,第一大股东为山东有研艾斯,第三大股东为有研集团,分别持股42.75%、25.6%。

2021年6月,有研硅上市前最后一次增资,RS Technologies通过现金增资2亿元以及持有山东有研艾斯19.99%股权的方式,合计为有研硅增资3.85亿元。届时RS Technologies直接持有有研硅30.84%的股权,通过一致行动人仓元投资控制有研硅2.66%的股权,通过有研艾斯间接控制有研硅36.28%的股权,合计控制有研硅69.78%股权。本次发行后,RS Technologies 仍将控制有研硅约60%的股份,控股比例较高。

此次增资后约半年,有研硅便于2021年底向上交所科创板递交招股书。

还需注意的是,RS Technologies为一家股票在东京证券交易所挂牌交易的上市公司。有研硅本次发行的A股股票上市后,将与控股股东RS Technologies分别在上海证券交易所科创板和东京证券交易所股票市场上市。公司与RS Technologies需要分别遵循两地法律法规和监管部门的上市监管要求,部分信息可能需要依法在两地证券交易所同步披露。

.app-kaihu-qr {text-align: center;padding: 20px 0;} .app-kaihu-qr span {font-size: 18px; line-height: 31px;display: block;} .app-kaihu-qr img {width: 170px;height: 170px;display: block;margin: 0 auto;margin-top: 10px;} 股民福利来了!十大金股送给你,带你掘金“黄金坑”!点击查看>>