抢滩“水果第一股” 洪九果品难掩双重隐忧

时间:2022-08-03 18:03 | 栏目:观察 | 点击:520次

出品:新浪财经创投Plus

作者:shu

南百果、北鲜丰、西洪九。如今看来,西洪九要抢占先机了。

7月26日港交所公开披露文件信息显示,重庆洪九果品股份有限公司(下文简称:洪九果品)已正式通过上市聆讯,保荐人为中金公司,距离“水果第一股”仅一步之遥。据公开报道披露,洪九果品已于7月28日起预路演,并计划于8月第一周建簿招股,募资总额约2-3亿美元。

值得一提的是,这并不是洪九果品首次冲击资本市场。早在2013年,洪九果品就在场外交易OTC市场重庆市股份转让中心挂牌。据2016年披露的最后一份公告显示,洪九果品曾于2014-2015年期间积极尝试推进新三板挂牌相关事项。折戟新三板后,2019年洪九果品又与东兴证券签署上市辅导协议,试图奔赴A股市场,2021年9月选择终止转战港股。

上市之路一波三折,洪九果品迎来终极大考。

四大渠道营收增速放缓 新消费寒冬下如何自保?

万亿零售水果江湖,常年三足鼎立。

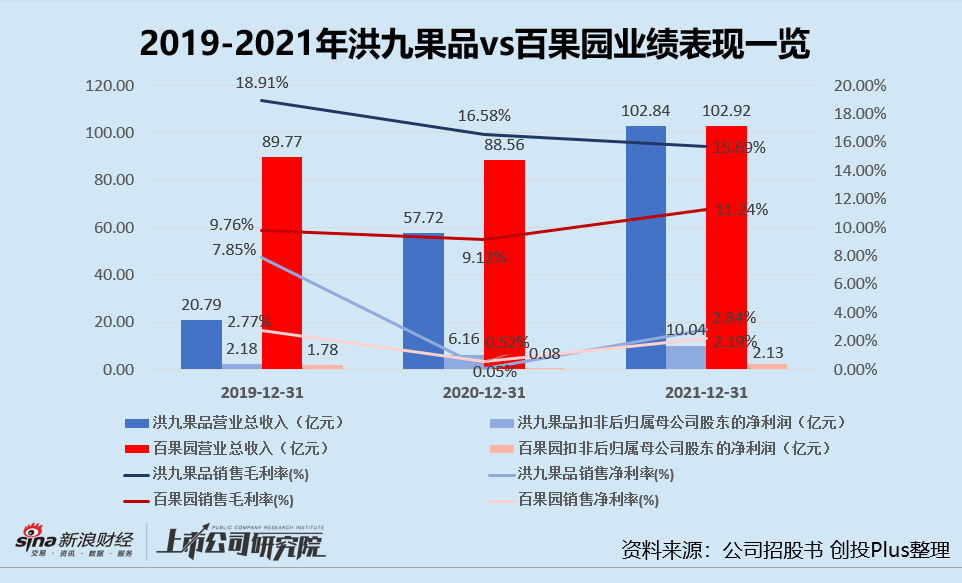

从整体业绩来看,洪九果品的表现与同行相比颇为亮眼。据招股书披露,2019-2021年洪九果品总营收由20.79亿元增长至102.84亿元,复合年增长率高达122.42%。相较之下,百果园同区间内的复合年增长率仅为7.07%。2021全年洪九果品扣非后归母净利润为10.04亿元,远超同期百果园的2.13亿元。销售毛利率近年来虽然呈下降趋势,但仍比百果园高出近4.45%。

不过,与专注开城拓店、做加盟商生意的百果园不同,洪九果品的主营水果分销业务围绕着B端客户展开。公司采取“端对端”运营,即从水果原产地完成直采加工并送达下游零售商。除非现场检查产品存在缺陷、包装破损或数量不一致,否则概不退换,一定程度上将水果的高损耗风险转移给了客户。

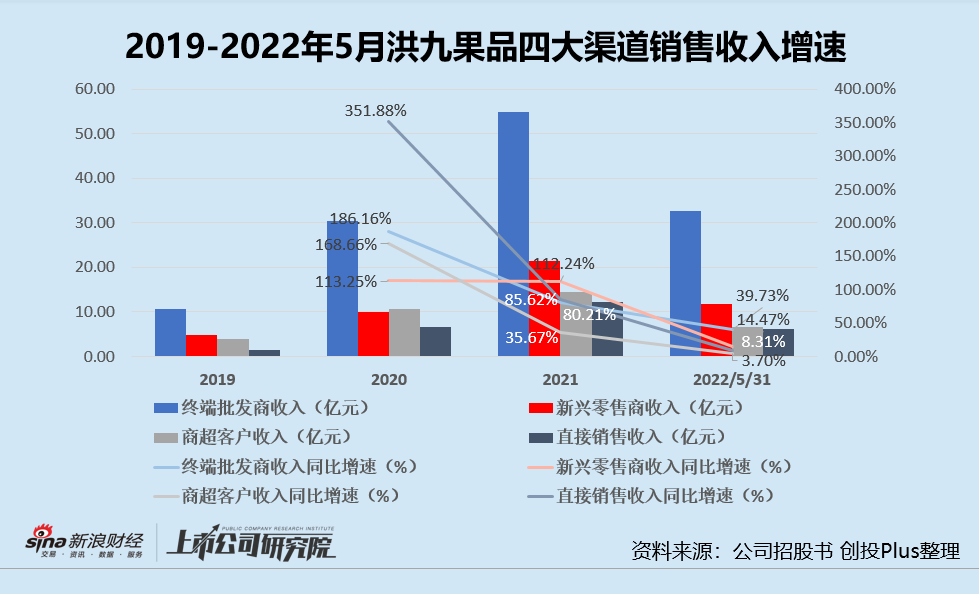

据招股书显示,洪九果品的四大销售渠道分别是的终端批发商、新兴零售商、商超客户和直接销售客户。其中,2019-2021年终端批发商收入为洪九果品总营收的贡献比例分别为51.1%、52.7%和53.3%。仅2022年前五个月,终端批发商销售额就高达32.68亿元,占比当期总营收57.1%。

就销售收入增速而言,2019-2021年终端批发商、商超客户和直接销售收入营收已出现放缓迹象,而以社区团购、社区生鲜连锁和即时电商为主力的新兴零售商渠道保持着每年超110%的增速。但随着2021年下半年社区团购“团灭”、2022年即时电商平台进退维谷,洪九果品的四大渠道营收增速均出现了断崖式下跌。

截至2022年5月31日,洪九果品终端批发商收入同比增长39.73%,较2021年的增速腰斩;新兴零售商收入同比增长14.47%,直接销售收入同比增长8.31%,商超客户收入仅增长3.70%,三个渠道营收增速较2021年同指标缩水近90%。新兴零售商销售收入中,社区团购收入同比下降0.91%,即时电商收入大幅下降20.42%。

2019年CMC资本曾以2.6亿元总代价领投洪九果品的C-1轮融资,彼时公司估值约为41.85亿元。主导该笔投资的CMC资本合伙人陈弦表示,“洪九果品的端到端业务模式不仅占据了上游核心产地资源,而且通过稳定优质、丰富多元的品类组合打通了下游渠道,成功服务了新零售生鲜电商、全国连锁性中大型商超、水果专卖店、水果经销商等多种客户类型,并借力零售新模式快速增长的红利,实现快速发展。”

不难看出,洪九果品之所以能用不甚性感的水果批发分销故事,在2018-2020年期间于一级市场上吸引到深创投、CMC资本、中垦基金、招商资本、中信建投、顺丰控股和阿里等一众明星机构投资方入局,一定程度上得益于资本对于下游新零售渠道的想象和期待。新兴零售模式越多元,位于中游的洪九果品增长空间就越高。然而,社区团购、前置仓生鲜电商等模式被反复验证效率低下、难以实现盈利,巨额亏损之下无一例外陷入撤店、裁员甚至资金链断裂倒闭泥沼。仅靠传统终端批发和商超渠道,洪九果品要如何在二级市场上保住高估值,仍是一个未知数。

平均售价一降再降 毛利增长全靠明星单品提价?

洪九果品的另一个隐忧,是所处行业极度分散、市场竞争激烈,因此其难以在产业链上掌握话语权。

据弗若斯特沙利文统计,2021年中国水果分销市场规模约为3687亿元,预计2026年将有望达到914.6万元,复合年增长率接近20%。可若按销售收入计算,排名前五的分销商市场份额加总占比仅为3.2%,洪九果品在近20年苦心经营之下也只增长至1%。

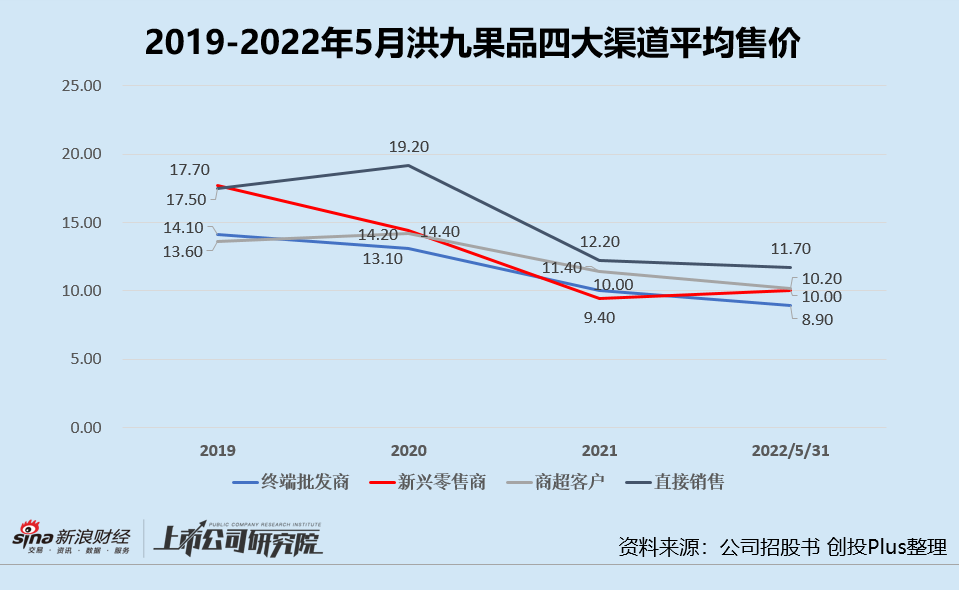

为了争取更多市场份额,提高品牌化率,最终达成品牌溢价的目标,洪九果品自2020年9月起开展营销活动,并向各大渠道的新客户提供优惠价格以促进销售。据招股书显示,2019-2021年公司的四大渠道平均售价连年下降,其中新兴零售商平均售价降幅最大,从2019年的每千克17.7元降至2021年的每千克10元。2022年前五个月,终端批发商、商超客户和直接销售平均售价一再下探,商超客户平均售价下降18.40%至每千克10.2元。

平均售价不断下降,销售成本却持续增加。2019-2021年公司的销售成本由16.85亿元增长至86.67亿元,复合年增长率为126.80%,超过总营收的复合年增长率。截至2022年5月31日,洪九果品的销售成本为46.02亿元,占比同期总营收超80%,同比增长近20%。其中,向上游采购水果成本占比总销售成本约86.51%,物流成本占比总销售成本10.67%,两项成本同比增速均超过20%。

有意思的是,售价和成本两头承压,2022年前五个月洪九果品的毛利率却一扫阴霾,同比增长逾3个百分点至19.6%。

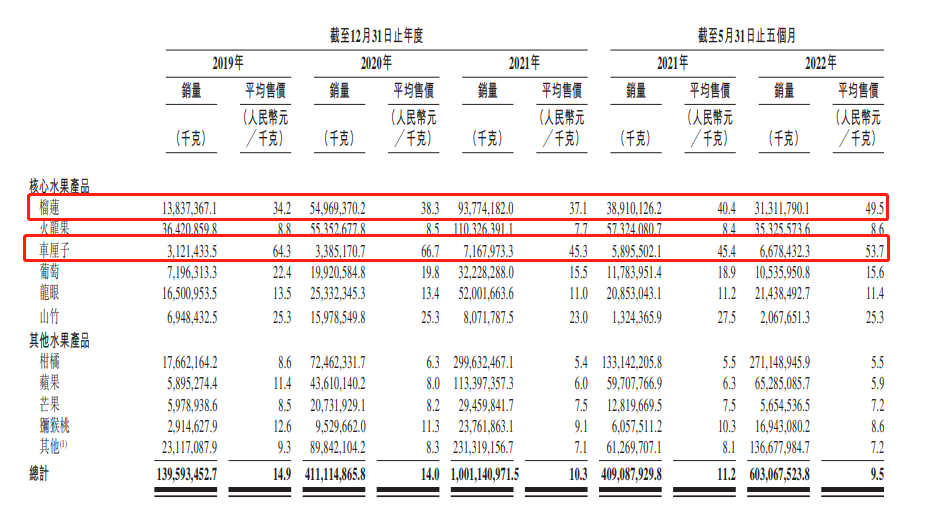

究其原因,2022年洪九果品的明星单品榴莲和车厘子平均售价分别同比增长22.52%和18.28%,毛利润分别增长40.33%和310.05%。在核心水果和其他水果产品毛利率与2021年基本持平的情况下,榴莲的毛利率为31.2%,较2021年同期增长近10%,车厘子的毛利率则由2021年截至5月31日止五个月的7%提升至2022年同期的21.3%。

来源:公司招股书

来源:公司招股书

但两大单品的漂亮高毛利或只是昙花一现。洪九果品在招股书中表示,榴莲的毛利率上涨是因为受新冠疫情影响,泰国的物流和清关时间延长,导致总采购量减少,国内强劲消费需求未变,因此可以顺势提高价格。而2021年车厘子因若干进口批次监测出阳性病毒负面消息导致国内需求急剧下降,不得不降价出售,2022年前五个月的总销量和平均售价只是相较低位有所回升,并未完全恢复至2021年之前的光景。换而言之,洪九果品整体毛利率在2022年前五个月的“回春”,是由于新冠疫情影响,两大明星单品短期市场供需不平衡所致。随着疫情常态化、分销商对于市场变动预测准确,明星单品的高毛利恐将难以维系。

洪九果品话语权的薄弱也反映在了公司的资金流动性上。

2019-2021年,洪九果品的经营活动产生现金流量净额始终为负值,2022年仅前五个月经营活动就净流出8.01亿元。经营活动现金流吃紧的背后是居高不下的应收账款,2019-2021年洪九果品对下游终端批发商、商超客户和新兴零售商客户的贸易应收账款项净额从7.08亿元增长至37.07亿元,年复合增长率高达128.82%。截至2022年5月31日,贸易应收账款项净额进一步扩大至59.08亿元。应收账款周转天数也在增加,从2020年最低点87.6天延长至2022年前五个月的129.1天。与此同时,公司向上游果园供应商和进口供应商支付的预付款从2019年的6.56亿元增长至2021年的13.60亿元,复合年增长率约为44%。

为了缓解现金流压力,洪九果品选择向银行进行短期贷款。随着业务拓展,公司的银行贷款也水涨船高,2021年共计8.75亿元,较2020年同期增长1206%。2022年仅前5个月,银行短期贷款总额便近乎翻番,约为15.76亿元,而这笔“巨款”需要在1年以内还本付息。若按此前披露的2-3亿美元总募集金额推算,此番上市募资的超78%或将用于偿还贷款。

.app-kaihu-qr {text-align: center;padding: 20px 0;} .app-kaihu-qr span {font-size: 18px; line-height: 31px;display: block;} .app-kaihu-qr img {width: 170px;height: 170px;display: block;margin: 0 auto;margin-top: 10px;} 炒股开户享福利,入金抽188元红包,100%中奖!