慧博云通:下游客户全是龙头 加固竞争壁垒再迎行业双机遇驱动

时间:2022-09-20 22:35 | 栏目:研究 | 点击:610次

慧博云通:下游客户全是龙头 加固竞争壁垒再迎行业双机遇驱动 | IPO黄金眼

来源:全景财经

逐渐成长为IT服务领域极具影响力企业的慧博云通,即将获得公开资本力量加持。

当前,慧博云通正在深市创业板进行IPO冲刺,公司此次计划募资2.55亿元,其中2亿将投入ITO交付中心扩建项目,剩余5500万元用于软件技术研发中心建设项目。

而且公司明确表示,本次发行募集资金到位之前,将根据项目进度的实际情况以自筹资金先行投入上述项目。因为在行业高增长机遇面前,已经构筑起诸多竞争壁垒的慧博云通将会持续享受到市场红利,公司的项目扩建有些迫在眉睫了。

01

筑起多项竞争壁垒

获各行业龙头认可

无论是软件技术外包服务,还是移动智能终端测试业务,慧博云通均建立起了较强的竞争优势。

公司是一家为客户提供专业信息技术外包(ITO)服务的国家高新技术企业、中关村高新技术企业,不仅通过了软件能力成熟度模型集成CMMI5级、ISO9001质量管理体系、ISO27001信息安全管理体系、ISO20000信息技术服务管理体系等认证,还获得“2019年中国信息化和软件服务业年度优秀服务商”、“2020年中国信息技术优秀服务商”、 “2021中国软件和信息服务业年度创新企业”等荣誉称号。

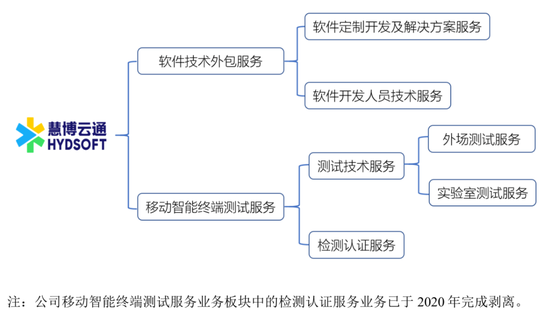

公司主营业务包括软件技术外包服务和移动智能终端测试服务两大板块。

首先在软件技术外包服务领域,公司基于对各行业客户业务场景的理解,以软件技术和专业团队为载体,能够为国内和国际客户提供涵盖咨询、设计、开发、测试、维护等全周期的软件技术服务。

公司已经在北京、上海、深圳、杭州、广州、成都、南京、武汉、长沙、苏州、无锡等多个国内城市以及美国等境外地区,构建了分支机构或服务团队,同时已经与IT、通信、互联网、金融、汽车等多个行业领域的客户建立了长期稳定的合作关系。

而在移动智能终端测试服务领域,公司则积累了与通信运营商、工信部进网许可证官方认证实验室、移动智能终端制造商以及芯片制造商长期的合作经验,搭建了专业的测试服务体系,持续为整个移动智能终端产业链的客户提供测试服务。

公司能够在全球200多个城市和不同网络环境下,开展移动智能终端的相关测试工作。同时,公司的移动智能终端测试业务也从智能手机拓展至智能穿戴设备、智能家居、物联网等领域,并不断开拓新的业务增长点。

目前,公司已经收获了一众优质的知名客户,并获得了行业诸多的认可。

公司已与IT、通信、互联网、金融、汽车等行业的客户建立了长期合作关系,且大部分客户都是相关领域的龙头企业,例如SAP、VMware、InternetBrands、中国移动、华为海思、小米、三星、吉利、太平洋保险、强生等。公司服务能力已受到客户高度认可,与客户的合作关系不断深化,合作业务量持续提升。

并且随着公司品牌知名度的不断提升,公司新客户开发能力还在不断增强,近年来持续开拓了爱立信、诺基亚、OPPO、野村证券、阿里巴巴、腾讯、字节跳动、网易、第四范式、浦发银行等若干行业标杆客户。

同时,公司也在持续开拓人工智能、大数据、金融科技等新兴领域的客户。

公司已经在业务发展过程中逐步形成了新兴技术研发与客户业务场景研究相结合的创新业务升级模式,在云计算、大数据、人工智能、物联网等新兴技术领域持续创新积累,逐步形成智慧金融、智慧电商、智慧零售、智能大数据中台等一系列技术解决方案,截至2022年6月30日,已取得326项软件著作权。

多项竞争优势支撑下,公司近年来业绩呈现稳定增长态势。

02

全业务发力

盈利质量不断提升

多业务同步发力,抵消中美贸易摩擦影响,带动营收规模持续上行。

招股数据显示,因受中美贸易摩擦影响,慧博云通主要客户之一华为海思被美国商务部列入“实体清单”,公司与华为海思的业务合作量及销售收入自2021年开始呈现下滑趋势。

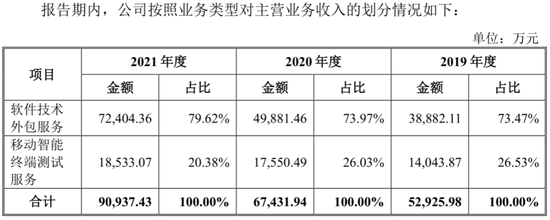

不过公司对其他主要客户不断深化合作持续扩大业务规模,且近年来持续开拓新客户,使得公司2019-2021年软件技术外包服务业务分别实现3.89亿元、4.99亿元和7.24亿元,移动智能终端测试服务分别实现1.4亿元、1.76亿元和1.85亿元,均呈现增长态势。

公司2019-2021年营收总规模分别为5.4亿元、6.88亿元和9.18亿元,年均复合增速达到了30.37%。

传导至利润端,公司毛利率保持稳定叠加费用率下行,带动净利增速再上一个台阶。

招股数据显示,公司2019-2021年综合毛利率分别为24.93%、28.91%和24.38%,除开2020年受益于国家阶段性减免企业社会保险费优惠措施,公司人力成本有所下降,毛利率短期出现上升外,2019、2021年均维持在24%以上的高位。

同时在费用方面,公司期间费用主要由销售费用、管理费用和研发费用构成,2019-2021年合计分别为9857.98万元、1.21亿元和1.52亿元,占营业收入的比例分别为18.25%、17.55%和16.55%,呈现不断缩减趋势。

此背景下,公司2019-2021年归母净利润分别达到3735.84万元、6568.83万元和7650.41万元,年均复合增速达到43.1%。

2022上半年,慧博云通业绩增长还在提速。

在下游行业信息化升级与数字化转型背景下,公司与主要客户的合作具有良好的持续性和成长性,公司2022年1-6月公司经营业绩得到稳步提升,其中营收规模增幅达39.90%,归母净利润增速更是达到了109.63%。

展望未来,行业高增长机遇有望继续为慧博云通提供业绩增长动力。

03

软件技术外包、智能终端测试

均迎来增长机遇

软件技术外包服务市场,目前仍保持高增长态势。

随着信息技术的进步和“互联网+”时代的发展,信息技术因可靠性、高效性和经济性得到广泛应用,各个行业均在积极利用云计算、大数据、人工智能、物联网等新兴技术进行信息化升级与数字化转型。因此,越来越多的企业已经开始使用软件技术外包的方式来进行IT项目开发。

自2015年以来,全球及中国的软件技术外包服务市场规模持续增长。根据中国产业调研网的数据,2019年全球软件技术服务外包行业收入规模达到1747.70亿美元,同比增长7%。其中国内软件技术服务外包行业收入规模达到1349.10亿元,同比增长13%。

预计未来全球及我国软件技术服务外包行业的需求规模将依然保持增长态势,全球软件技术外包服务市场规模预计到2025年可超过2300亿美元,中国软件技术外包服务市场规模预计到2025年可超过2300亿元。

与此同时,像慧博云通这样的领先企业,还在加强聚焦一些对软件开发服务需求较高的行业领域,加大对云计算、大数据、人工智能、物联网等新兴技术、业务领域的研发投入,同时进一步由技术交付服务向定制化软件开发、平台化解决方案拓展,使得公司的软件技术外包服务向产业链高附加值部分延伸,实现新兴技术在不同行业领域的融合及应用,进一步为各行业客户的信息化升级与数字化转型赋能。

而在移动智能终端测试领域,5G新技术将驱动行业进入快速发展新周期。

3G和4G开启了数字通信时代和电信网与互联网大融合,以移动接入网的代际升级为主线,围绕运营商网络的移动互联浪潮蓬勃向上,推动着终端和应用快速发展,当管道能力成为局限时,会促进网络的演进。

如今5G时代来临,5G将可以广泛应用于生活、生产的各个方面,推动通信核心网、网络架构、终端应用等多领域发展。相较于3G、4G终端主要为智能手机,5G终端拓展至消费类产品、基础类产品、通用类产品、特定场景产品等物联终端,其中消费类产品包括智能手机、智能穿戴、智能家居、智能驾驶等。

移动智能终端的测试领域对象扩展,将由传统的人际网络产业链拓展至更多的终端应用产业链,产业边际扩张。5G新技术将驱动移动智能终端测试行业进入快速发展新周期。

此背景下,已经在多业务领域构筑起竞争壁垒的慧博云通,仍要募资进行项目扩建,并且以自有资金先行投入。这意味着,公司有望更早地享受到市场巨大的红利。

.app-kaihu-qr {text-align: center;padding: 20px 0;} .app-kaihu-qr span {font-size: 18px; line-height: 31px;display: block;} .app-kaihu-qr img {width: 170px;height: 170px;display: block;margin: 0 auto;margin-top: 10px;} 炒股开户享福利,入金抽188元红包,100%中奖!