机构调研偏向中小盘 上市公司龙头业绩增速得到验证

时间:2022-10-14 06:33 | 栏目:头条 | 点击:657次

来源:Wind

全球市场瞩目的美国通胀数据终于公布。

数据显示,美国9月未季调CPI同比升8.2%,预期升8.1%,前值升8.3%,9月未季调核心CPI同比升6.6%,创1982年8月以来新高,预期6.5%,前值6.3%。另外,美国截至10月8日当周初请失业金人数为22.8万人,预期22.5万人,前值21.9万人。

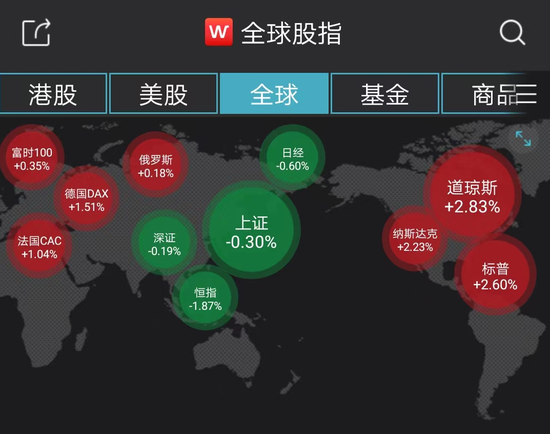

美国CPI数据公布后,美股三大期指立即跳水,纳指期货跌近3%,美元指数直线拉涨,收复113.5关口,美债10年收益率也随即大涨11基点至4.006%。富时中国A50指数期货也随即由直线下挫,由涨转跌,跌幅一度超1%。

美股开盘后开始强劲反弹之旅,三大股指全线收涨,道指涨2.83%,标普500指数涨2.6%,纳指涨2.23%。

// A股有重要变化 //

本周四,在美国CPI数据公布之前的亚太市场交易时间段,亚太主要股指集体收跌,韩国综合指数跌1.79%,日经225指数跌0.6%,连跌4日;澳洲标普200指数跌0.07%,新西兰NZX50指数跌0.51%。

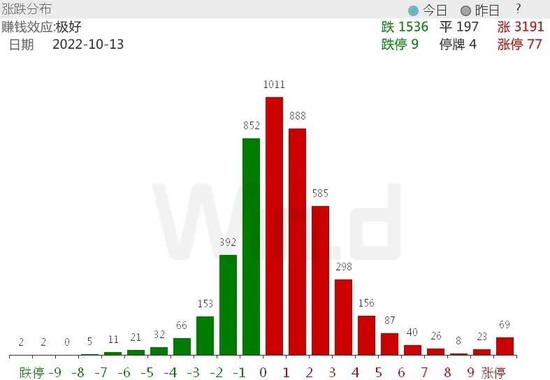

本周四,A股整体表现较好,虽然上证指数收跌,但沪深两市共3191家公司股价上涨,涨停家数达到77家。

风格上,本周四茅指数跌幅明显,大小票分化。上证50收跌1.2%,中证1000涨近1%。

板块方面,前期调整幅度较大计算机、医药科技全天高调上涨,而今年以来的强势煤炭和调整较小的白酒相继下跌。

除了大小票分化,北向资金此前的重仓股近期整体低迷。

北向资金全天单边净卖出80.35亿元,创8月23日以来新高,连续3日减仓;其中沪股通净卖出54.57亿元,深股通净卖出25.78亿元。

总体而言,北向资金最近一个月处于净卖出的态势。因此,此前北向资金重仓的贵州茅台、招商银行和东方财富等个股近期表现不振。

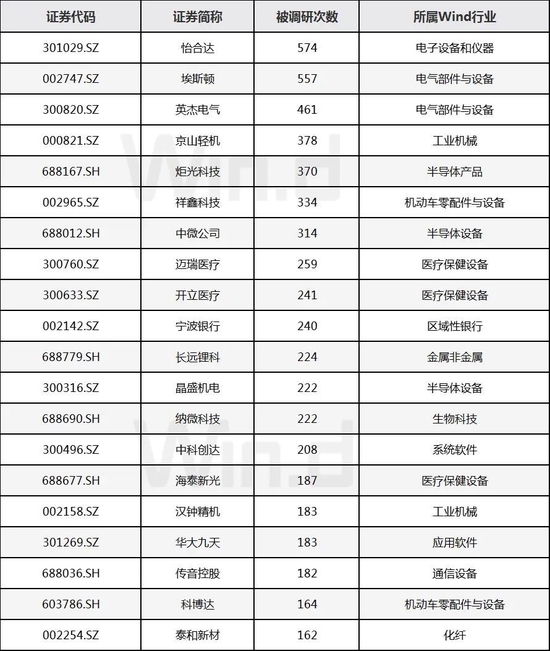

// 机构调研偏向中小盘 //

Wind数据显示,近一个多月以来,证券机构对电子、机械设备、化工等板块的调研相对活跃。从调研个股的市值分布看,千亿市值的公司调研热度下降,对300亿市值以下的小盘股调研热情显著上升。

东兴证券基金市场跟踪报告称,宽基ETF中,上周流入最多的ETF为中证1000ETF,资金净流入48.40亿元,其次为沪深300ETF和中证500ETF,资金净流入额分别为43.73、38.60亿元。

国金证券的风格轮动模型显示,本期模型优选指数为科创50、中证1000,整体偏向中小盘成长风格。

// 乍暖还寒时 //

社融数据超预期,上市公司龙头业绩增速得到验证,支撑近两个交易日情绪回暖。但持续性的反转行情,还需要外部风险逐一解除和内部基本面的确认。

华安证券认为,在底部区域,关注高景气成长链、部分长逻辑消费品、传统能源链以及地产经济回暖、业绩验证下可关注中期成长高景气热门赛道的逐步布局机会、具备长逻辑的部分消费品、需求强劲但供给受限的传统能源链以及地产。

东北证券研报称,复盘7次底部反弹的领涨行业,有三个特征:一是高景气行业涨幅靠前概率较高,如2011年建材、2013年传媒、2016年有色、2019和2020年食品饮料等;二是前期跌幅较大的普遍反弹较强,如2008年煤炭、2011年有色、2019年环保等;三是政策导向方向占优,如2009年“四万亿”刺激下汽车、有色、建材等。当前看,短期可布局:一是高景气的风光储、锂电上游等;二是超跌且景气预期改善的电子中半导体设备及零部件、计算机中国产化与云计算、传媒中游戏和元宇宙、消费等;三是政策导向的建筑建材和地产、军工等。

方正证券则对于A股后市乐观看多,一是从历史经验来看,PPI是和企业盈利状况关联度最为密切的宏观经济指标,预计PPI同比增速将于年底降至0以下,当前已经进入到本轮盈利下行周期的中后期,而“市场底”通常会先于“基本面底”出现。二是以美联储为首的全球货币政策收紧预期边际拐点已经出现,年底美联储加息力度预计大概率会放缓。三是从估值情况来看,当前A股市场估值处于历史底部位置。行业配置方面建议超配大基建产业链、金融、医药、消费等行业,低配周期股及部分估值过高的行业。

(Wind 综合自Wind金融终端数据、机构研报等)