再论股债利差:见效?失效?

时间:2022-11-06 13:43 | 栏目:美股 | 点击:532次

01 股权风险溢价的学理基础

“试玉要烧三日满,辨材须待七年期”。近期,有关经典股债利差模型,是否仍然适用于当下市场环境的讨论,引起了较多投资者的关注。部分观点认为,股债利差在当下已然失效,原因在于两点。

一是前三季度中美货币周期反向,中国的货币政策倾向于防“滞”,整体取向较为宽松;美国的货币政策倾向于抑“胀”,金融条件收紧较为迅速。美债是全球大类资产的锚,因此趋紧的美债收益率部分抵消了中债的宽松效果,使得中国的国债收益率不能很好的反映国内无风险利率,从而股债利差模型失效。

二是存贷比走阔、储蓄率上升,居民资金淤积,从而使得货币宽松的流动性不再进入资本市场,股债利差模型失效。那么,股债利差模型,在当下是否已经失去了其合理性以及指导意义?本文尝试逐一解答。

股债利差模型简介。股债利差模型,又被称为股债比模型,由经济学家埃德·亚德尼(Edward Yardeni)于上世纪90年代提出。该模型的基本思路是,用股票市盈率的倒数(或调整后的股息率)代表股权收益率,减去以10年期债券收益率表征的无风险收益率,用以衡量股权市场的风险溢价(Equity Risk Premium,ERP)水平。

若股权风险溢价较高(通常至少为1倍标准差以上,一般选2倍标准差作为参考),则意味着配置股票的相对吸引力较高,此时买入权益资产的未来期望回报较为丰厚;若股权风险溢价过低,则债券的相对吸引力更高,应当更多配置固定收益类资产。上述计算中的减法过程也可替换为除法,以比值的形式衡量股债相对吸引力。

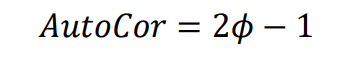

图表一:股债利差在指示过去数轮行情变化时较为有效(单位:点、%)

数据来源:WIND, 东北证券

数据来源:WIND, 东北证券从学理基础看股债利差的意义。股债利差模型的直接来源,是Mehra和Prescott于1985年发表的论文《The Equity Premium: A Puzzle》所提出的“股权风险溢价之谜”学说。论文研究发现,在1889至1978年间,标普500指数的年平均回报率为7%,而同期无风险回报略低于1%,这样的资产相对利差关系,并不能被经典的阿罗—德布鲁状态经济所解释。

毕竟,根据经典理论推导,在增长型经济中,低无风险利率意味着高跨期替代弹性(high elasticity of intertemporal substitution),而高股权风险溢价意味着高跨期相关性(high coefficient of intertemporal substitution),两者显然是相悖的。

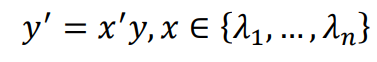

股债利差的数学语言表达。首先,假设存在n个状态的马尔科夫链,满足:

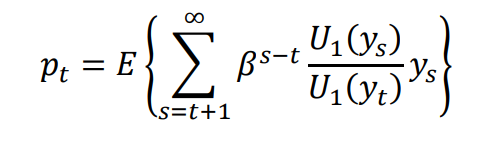

转移概率被定义为:

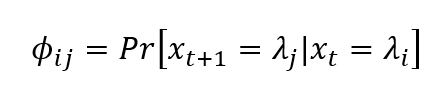

效用函数U,由消费C和平滑系数α决定:

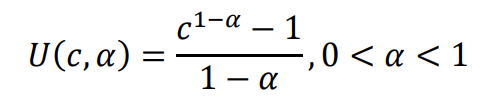

资产价格P的表达式为:

其中,β表示贴现率。囿于篇幅,这里仅给出模型基本设定,略去其中推导过程。根据学者给出的校正后的参数,美国的消费平均增长率为0.018,标准差和自相关系数为0.036和负0.14。两状态的马尔科夫过程即演变为:

其中,μ为消费增长率,δ为标准差,自相关系数满足:

代入模型,即可发现,若以真实数据拟合,那么0.8%的无风险收益,不足以产生6.98%的股权风险溢价。换言之,假设经济属于典型的阿罗—德布鲁状态,那么权益市场就存在一个无法被经济理论所解释的股权风险溢价,且该溢价长期显著。

02 若以美债为基,股债利差是否失效?

在知晓股债利差模型的基本理论后,重要的点在于如何运用理论指导实践,也即股债利差怎样用于指导投资。

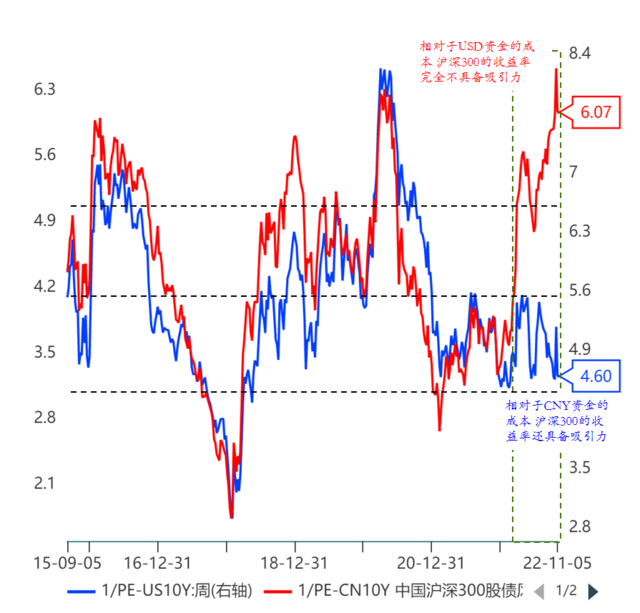

当下的市场似乎出现了和理论不一样的地方:截至11月2日,沪深300指数的股债利差再次来到历史高位,但市场回暖的情况低于投资者预期。部分研究认为,当下股债利差的指示效应,因为美债收益率走高而失效。

图表二:沪深300股债利差再度来到合意区间,权益配置价值上升(单位:点、%)

数据来源:WIND, 东北证券

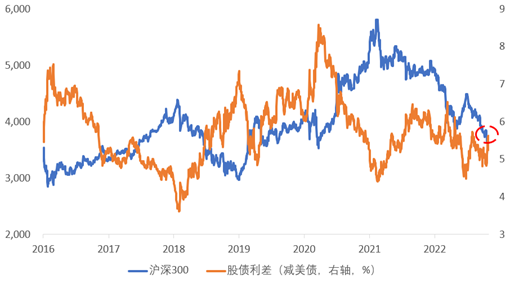

数据来源:WIND, 东北证券图表三:以美债为基的沪深300权益风险溢价却似乎没有吸引力(单位:点、%)

数据来源:WIND, 东北证券

数据来源:WIND, 东北证券其实,在考虑人民币资产价格波动时,不仅需要考虑资产本身的价格变化,还需要考虑汇率带来的“泄压”功效。

前述“美债为基,模型失效”的论点乍看之下较有说服力,实则存在遗漏变量问题:如果以美债为无风险利率,在对标中国资产时,需要考虑汇率波动所造成的潜在损失,也即在“借美元—投中国资产”的过程中,需要考虑锁汇成本。

与过去一年人民币处于升值周期宏观环境不同的是,从年内人民币汇率变动情况看,由于近期部分风险因素的释放,美元兑人民币掉期点快速走低,锁汇成本已经成为考虑中美利差和美债对国内资产的锚定效应时,不可忽略的重要变量。若忽视掉期点对股债利差模型的影响,则遗漏变量问题,可能会降低模型的信度和有效性。

图表四:中美股债利差“锚”的劈叉,归因于汇率的泄压功效(单位:点、%)

数据来源:Refinitiv EIKON,Wind, 东北证券

数据来源:Refinitiv EIKON,Wind, 东北证券图表五:人民币掉期点快速转负,当前的锁汇成本不可忽视(单位:点、%)

数据来源:Wind,Bloomberg,东北证券

数据来源:Wind,Bloomberg,东北证券图表六:汇率泄压的效果:不同负债端的相对吸引力劈叉(单位:点、%)

数据来源:Refinitiv EIKON,Wind, 东北证券

数据来源:Refinitiv EIKON,Wind, 东北证券图表七:锁汇调整后,以美债为基的沪深300股债利差释放积极信号(单位:点、%)

数据来源:Wind,Bloomberg,东北证券

数据来源:Wind,Bloomberg,东北证券在对以美债为基的沪深300股债利差模型调整锁汇成本后,我们可以发现,和过往规律一样,当前股权风险溢价水平已经再次来到历史高位,权益资产“对内”性价比较高。

该计算的启示意义在于,若考虑以其他标的资产为锚,衡量权益风险溢价时,不仅需要考虑“锚”自身的变化,还需要考虑“换锚”的成本(在本例中,体现为人民币的锁汇成本)。人民币汇率这轮小幅调整,实际上为境内人民币资产释放了额外的压力。

同时,也需要注意,尽管“换锚”后的股债利差模型指示当前权益市场已经具有较强的性价比,但还需考虑到理论模型中“股权风险溢价”是赔率概念,而非胜率概念。

也即,当股债利差模型发出配置信号时,增配权益资产,未来获利的数学期望要高于在非信号区间买入的水平,但这并不代表市场行情会立即出现反转。例如,在12~13年的部分时间段内,股权风险溢价水平较高,权益资产具有较好的配置价值,但市场仍然经历了一段不短的震荡时光。

图表八:股债利差更多体现了赔率,而非胜率(单位:点、%)

数据来源:Wind,东北证券

数据来源:Wind,东北证券03 高存贷差/储蓄率,是否为股债利差失效的来源?

近期在关于股债利差模型的讨论中,还有部分观点认为,当前居民的超额储蓄水平较高(存贷差偏高),过高的储蓄率导致资金淤积,宏观流动性变相收紧,进而股债利差模型失效。针对上述观点的分析,可以从央行资产负债表结构入手,研究存贷差或储蓄率,究竟是否影响流动性水平。

从会计学角度看,存贷差并不能表征宏观流动性。

所谓“超额储蓄升高导致宏观流动性变相收紧”的说法,实际上是单式记账法和实物货币思路相结合下的结论。在现代会计学的复式记账法中,基本原则是“有借必有贷、借贷必相等”,即当银行发放一笔贷款时,必然对应一笔存款记账,因此银行的信贷创造行为并不会直接影响存贷差指标,扩大信贷投放并不能使得存贷差收窄。

同理,在复式记账法中,居民的消费支出必然等于另一市场主体(个人、企业或其他机构等)的收入,此时仅仅发生存款在银行间、货币持有主体间的转移,并不会使得存款总量增多或减少,因此“消费动能放缓导致存贷差上升”的理论,其实并不具备解释力。

图表九:央行资产负债表结构

数据来源:中国人民银行,东北证券

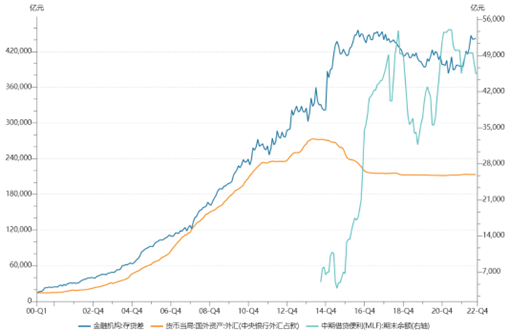

数据来源:中国人民银行,东北证券图表十:存贷差与货币创造机制有关(单位:亿元)

数据来源:Wind,东北证券

数据来源:Wind,东北证券根据伍戈和李斌(2012)论文的拆解方式,存贷差=存款余额-贷款余额=外汇占款+储备资产+央行债券+对政府债权+其他债券-流通中的现金-实收资本-其他,那么,真正影响存贷差的因素,实际上在于货币创造方式。

例如,在2014年之前,外汇占款贡献了存贷差的增长,而在2014年后,结构性货币工具承担起货币创造的职能。除了货币创造方式外,理论上,银行购买非银机构的债券、不良贷款核销等行为,也会催生存贷差扩张。

总而言之,通过对存贷差的形成机制、影响存贷差变动的因素的讨论,我们发现,居民的消费行为或银行的贷款发放行为,并不会影响存贷差大小,这些因素也不能佐证“储蓄率过高,抑制消费”或“储蓄率过高,抑制信贷扩张”的逻辑链条,从而“超额储蓄导致宏观流动性变相收紧”的论点,并不足以论证股债利差模型的有效性。

04 总结与展望

先贤有云,“事定犹须待阖棺”。在近期市场对股债利差指标于当下宏观环境中是否仍然有效的讨论中,相继出现了“中美货币周期背离论”、“超额储蓄论”等解释,然而通过仔细辨析,我们发现相关解释的说服力相对有限,前者遗漏了关键变量,后者没有考虑复式记账法对存贷差的影响。

其实,在风云变幻的市场行情中,对经典模型应当持有一定耐心,减少一些“这次不一样”的论调,以“他强由他强,清风拂山岗;他横由他横,明月照大江”的积极心态应对波动和挑战。

作者:付鹏 毕扬,来源:东北偏北FICC,原文标题:《再论股债利差:见效?失效?》。