年内上市首日零破发!可转债迎最“稳”行情,渐成主流融资方式

时间:2022-11-11 08:31 | 栏目:研究 | 点击:523次

原创 胡华雄

作为兼具股性和债性的证券投资品种,可转债因其攻守兼备的特性,越来越受到投资者的欢迎。

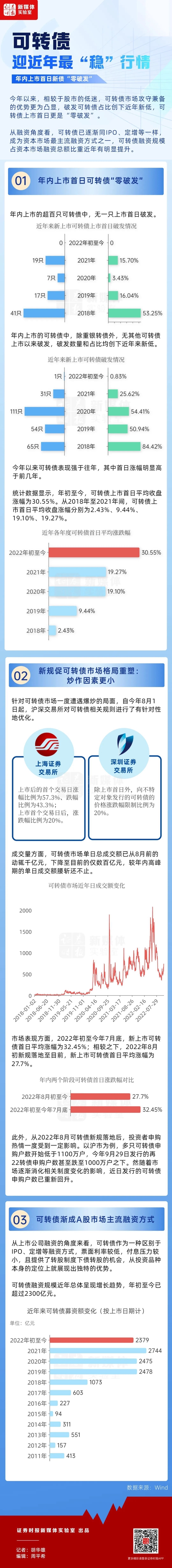

相较于股票市场的低迷,今年以来可转债市场表现突出,新债上市首日无一破发,其后出现破发的可转债仅1只,破发占比创下近年新低。

因融资成本低,方式灵活,可转债也越来越受到A股上市公司的欢迎,成为资本市场主流融资方式之一,可转债融资规模占资本市场融资总额的比重近年已明显提高。

今年8月,可转债相关制度迎来重要变革,特别是在交易制度设计方面,对可转债日内波动区间进行了限制。

新规实施已满百日,可转债市场出现了哪些新变化?如今的可转债市场生态如何?

年内上市首日零破发

可转债迎最“稳”行情

作为证券市场一类重要投资品种,可转债正在经历近年来最“稳”的一波行情,特别是对可转债新债中签者而言。

据证券时报记者统计,年内上市的逾100只可转债中,上市首日无一破发。重银转债在上市首日之后破发,破发数量创下近年来新低。

上述数据意味着,如果投资者今年通过一级市场申购可转债,中签上市后在二级市场卖出,几无亏损。

这一现象与以往年份形成鲜明对比。

统计数据显示,自2017年四季度实施可转债信用申购后,投资者参与度大幅提升,可转债发行数量、频率、交易活跃度均大幅提升,可转债破发的数量和占比经历了明显的起伏。

从可转债上市首日破发情况来看,2018年上市的可转债中,有41只可转债上市首日出现破发,占比53.25%;2019年,上市首日破发的可转债降至17只,占比降至16.04%;2020年,上市首日出现破发的可转债降至7只,占比降至3.43%;2021年,上市首日破发的可转债数量为19只,占比15.70%,有所回升;2022年以来,上市首日破发可转债数量降至0只。

从上市以后曾出现破发的可转债来看,2018年上市的77只可转债中,有65只可转债上市后曾出现破发,占比高达84.42%;2019年,这一比例降至50.94%;2020年小幅抬升至54.41%;2021年则再次下降,降至25.62%;2022年至今,这一比例骤降至不到1%。

对比可转债上市后的表现可以发现,今年以来可转债上市首日平均涨幅明显高于此前几个年份。

统计数据显示,今年以来,可转债上市首日收盘平均涨幅为30.55%。相较之下,2018年至2021年间,可转债上市首日收盘平均涨幅分别为2.43%、9.44%、19.10%、19.27%。

在今年可转债整体表现优异的同时,不少可转债炒作氛围较浓,一些“盘子”较小的可转债遭遇部分投资者猛烈炒作,有两只可转债上市首日收盘涨幅超过100%。

这以永吉转债的表现最为典型,该可转债发行总额仅约1.46亿元,为今年以来发行规模最小的可转债,也是历史上发行规模最小的可转债之一。

2022年5月17日,永吉转债上市,盘中最大涨幅一度超过300%,收盘大涨276.16%,创下纪录,上市次日永吉转债进一步上涨,一度攀升至436元。

永吉转债上市当天有投资者参与炒作。上交所事后发出的通报显示,永吉转债上市首日,投资者郑某某在交易永吉转债过程中,短时间内多次通过大笔高价申报的方式实施异常交易行为,导致该债券尾盘价格偏离正股大幅波动,严重扰乱了该债券正常交易秩序,误导了其他投资者的交易决策,情节十分严重,市场影响恶劣。上交所依规对该投资者做出限制其名下证券账户交易上交所债券3个月的纪律处分。

爆炒使得部分可转债二级市场价格严重脱离内在价值。以永吉转债为例,该可转债自上市后第三个交易日开始下跌,不断创出新低,至近日盘中的最低价仅有145.001元,不到半年时间最大调整幅度超过2/3。与此同时,永吉股份股价表现却十分稳健,整体持平,可转债与股票表现严重背离。

可转债新规重塑市场格局

面对可转债市场一度遭遇爆炒的局面,可转债新规有针对性地进行了一些优化,对可转债市场的炒作起到了明显的降温作用。

今年6月17日,沪深交易所分别发布可转换公司债券适当性管理相关事项的通知,新开通可转债申购、交易权限的投资者要求申请权限开通前20个交易日证券账户及资金账户内的资产日均不低于人民币10万元,且参与证券交易24个月以上。

今年7月29日,沪深交易所进一步发布可转换公司债券交易实施细则,相关细则在8月正式落地,上述举措对可转债市场产生了立竿见影的影响。

以沪市为例,沪市可转债交易实施细则规定,可转债匹配交易首日实行+57.3%和-43.3%的涨跌幅,次日起实行±20%的涨跌幅限制。同时,为防止上市后的首个交易日可转债价格出现大幅波动,明确上市首日继续采用盘中临时停牌和“价格笼子”机制。深市可转债交易实施细则规定,上市首日保留有效申报价格范围及20%、30%两档盘中临停机制安排,同时全日有效申报价格范围为发行价的157.3%至56.7%,上市次日起,设置20%涨跌幅价格限制。上述新规使得可转债单日可波动空间变小。

新规明确,沪深交易所还可根据可转债异常波动情况,要求上市公司披露异常波动公告或停牌核查,或者实施盘中强制停牌。

此外,新规也对交易方式、申报数量单位等进行调整,将“竞价交易”改为“匹配成交”,将超过价格限制的可转债申报处理方式由“暂存交易主机”调整为“无效申报”。

那么,在新规落地百日后,可转债市场究竟出现了怎样的变化?

统计数据显示,由于价格波动空间变小,市场资金对可转债的参与力度有所减弱。

交投方面,可转债市场单日总成交额已从8月前的动辄千亿元,下降至目前的数百亿元,近期单日成交额大体维持在400亿元~600亿元,较年内高峰期的单日成交额大幅下滑。

对于新上市的可转债而言,市场交投和炒作氛围更是大幅降温。统计数据显示,今年初至7月末共挂牌上市72只可转债,这些可转债上市首日平均成交额高达16.15亿元,其中兴业转债、中银转债上市首日成交额甚至突破百亿元;相较之下,8月份可转债新规落地以来,可转债上市首日平均成交额大幅下降至6.21亿元。

不过,由于可转债市场已被普通投资者熟知,参与面较广,且市场较以往也有明显扩容,目前可转债市场日成交额总体仍明显高于2020年之前的水平。

市场表现方面,2022年初至7月底,新上市可转债首日平均涨幅为32.45%;相较之下,新规落地至今,新上市可转债首日平均涨幅降至27.7%。

一位长期跟踪可转债市场的资深市场人士对证券时报记者表示,新规落地,对“妖债”的影响较大,可转债市场的成交量急剧萎缩。不过,由于可转债这一品种的本质没变,可转债的投资思路也没变。

值得注意的是,从对可转债新债的申购情况来看,在新规落地后,投资者申购热情受到影响,申购户数一度出现下降。

在2017年之前,可转债市场相对小众,参与可转债新债申购的投资者数量长期不足万户。

2017年四季度,可转债开始实行信用申购制度,制度变革大幅降低了申购可转债的门槛,使得可转债一级市场变得“亲民”。

以沪市可转债投资者申购数量为例,在可转债实施信用申购制度以后,可转债“打新”为越来越多的投资者所熟知。在该制度实施之初,由于存在明显的赚钱效应,参与可转债新债申购的投资者数量很快就突破了百万,甚至超过500万户。随着可转债破发的出现,申购可转债的投资者数量锐减,至2018年下半年,申购可转债的投资者数量甚至降至10万户以下。

从2020年开始,参与可转债申购的投资者数量再次稳步增加,当年上半年重新突破500万户,并在四季度突破1000万户。今年8月以前,参与申购沪市可转债的投资者已稳定在1100万户之上,多者超过1200万户。

不过,从2022年8月可转债新规落地后,投资者申购热情受到一定冲击,多只可转债申购户数低于1100万户,9月29日发行的可转债申购户数甚至跌至1000万户之下,为994.23万户。然而,随着市场逐渐消化相关制度变化带来的影响,近日发行的可转债申购户数已重新回升。

从网上中签率来看,新规落地后,因发行规模等各种因素综合影响,可转债网上中签率在8月和9月不仅未上升,反而有所下降,10月才大幅回升。总体而言,由于可转债最近两年极少破发,投资者申购热情总体很高,新债中签不易。

民生证券研究观点认为,对比9月,当下可转债市场成交量已经有明显上升的趋势,近期虽然权益市场跌幅较大,但可转债市场呈窄幅波动。与4月底对比来看,当下可转债市场各项指标表现好于4月底,但考虑到权益市场当下的位置,后续震荡上行的趋势相对确定。

可转债融资规模大幅提升

渐成主流融资方式

从投资者的角度来看,可转债兼具股性和债性双重属性,是一种风险相对较低的投资工具。从上市公司融资的角度来看,可转债作为一种区别于IPO、定增等的融资方式,票面利率较低,付息压力较小,且提供了转股制度,在投资品种本身的定位上就展现出独特的优势。

在资本市场的几种融资方式中,可转债融资规模长期明显低于IPO、定增等融资方式,甚至有些年份低于配股、可交换债等融资方式的融资规模。不过,在2017年之后,这种局面发生了根本性变化。

Wind数据统计显示,可转债融资规模近年总体呈现增长趋势,特别是从2017年开始快速增长,当年可转债融资规模超过600亿元。2018年,可转债融资规模进入一个新的里程碑,首次突破1000亿元。2019年,可转债融资规模突破2000亿元,此后数年融资规模都维持在2000亿元之上。

对比可转债融资规模与IPO融资规模,在2017年之前,可转债年度融资额相对于IPO年度融资额的比例长期不到20%,部分年份甚至低于10%,但从2017年开始,这一比例提升至20%以上,最近几年多数年份达到50%以上。2022年初至今,可转债融资额占IPO融资额的比例超过了40%。

在可转债融资规模大幅增长之际,其在资本市场融资结构中的占比也有了明显提升,已逐渐成长为资本市场主流融资方式之一,发挥着越来越重要的作用。

.app-kaihu-qr

{text-align: center;padding: 20px 0;}

.app-kaihu-qr span

{font-size: 18px; line-height: 31px;display: block;}

.app-kaihu-qr img

{width: 170px;height: 170px;display: block;margin: 0 auto;margin-top: 10px;}

炒股开户享福利,入金抽188元红包,100%中奖!

.app-kaihu-qr

{text-align: center;padding: 20px 0;}

.app-kaihu-qr span

{font-size: 18px; line-height: 31px;display: block;}

.app-kaihu-qr img

{width: 170px;height: 170px;display: block;margin: 0 auto;margin-top: 10px;}

炒股开户享福利,入金抽188元红包,100%中奖!