沙特增产谣言惊扰华尔街 美联储官员罕见放鸽市场却不买账?

时间:2022-11-22 09:14 | 栏目:美股 | 点击:640次

财联社11月22日讯(编辑 潇湘)在感恩节短交易周的首个交易日,有关沙特增产的市场传言和官方否认、立场明显鸽派的美联储官员戴利讲话——成为了华尔街投资者最瞩目的两大看点。不过,这些显然都未能阻止美国三大股指在周一进一步走弱,而美债市场则在隔夜陷入了窄幅整理的行情之中。

行情数据显示,美国三大股指隔夜均走低,科技股、能源股和非必需消费品股遭抛售领跌。截止当天收盘,道琼斯工业平均指数下跌45.41点,跌幅0.1%,至33700.28点;标普500指数下跌15.40点,跌幅0.4%,至3949.94点。纳斯达克综合指数下跌121.51点,跌幅1.1%,至11024.51点。

各期限美债收益率周一尾盘则普遍波动有限。其中,2年期美债收益率小幅上涨1.1个基点报4.559%,5年期美债收益率上涨0.5个基点报4.026%,10年期美债收益率下跌0.3个基点报3.833%,30年期美债收益率下跌2.9个基点报3.902%。

随着感恩节假期的临近,周一美国市场成交量明显偏低。一些业内人士预计,周四感恩节假期前市场交投可能仍将较为清淡,不过这也可能使行情走势变得更容易波动。

隔夜华尔街的最大看点似乎集中在原油市场上。油价在欧美时段盘中先是暴跌,然后又大举反弹,而这一切只因为一则有关沙特可能增产的传闻。

据媒体周一最初报道称,沙特阿拉伯和其他欧佩克产油国正在讨论在12月4日的维也纳会议上将日产量增加至多50万桶。在这则消息出炉后,布伦特原油和美国WTI原油盘中跌幅一度高达6%,跌至今年1月以来的最低水平。

然而,OPEC实际上的领导者沙特阿拉伯能源大臣阿卜杜勒-阿齐兹此后很快出面否认了有关增产的报道。他表示,众所周知,欧佩克+在会议前不会讨论任何决定,目前200万桶/日的减产将持续到2023年底,如果需要采取进一步的减产措施来平衡供需,我们随时准备干预。

这一否认令石油市场此后迅速收复了大部分失地。在关联市场上,受到油价波动对通胀预期的带动效应影响,5年期美债收益率盘中也一度出现了小规模的V型反转行情。

美联储罕见放鸽市场却不买账?

展望本周,美联储定于北京时间周四凌晨3点公布11月议息会议的纪要。预计该报告将成为未来几天较为清淡的美国经济基本面上最大的焦点。

而颇有意思的是,尽管隔夜发表最新讲话的旧金山联储主席戴利措辞颇为鸽派,但市场似乎并不买账。

戴利周一重申了她上周对利率前景的看法,即如果通胀没有降温,美联储可能将政策利率提高至5%以上。不过戴利在最新讲话中也更多地展露了其鸽派的一面。戴利表示,这不是她期待的结果。她还强调,美联储加息造成的实际影响可能大于目前的联邦基金利率应有的水平。

戴利援引旧金山联储的研究称:“虽然联邦基金利率在3.75%-4%之间,但金融市场的表现似乎在6%左右。”戴利由此警告,忽视美联储利率政策对经济的实际影响,将增加过度收紧的可能性,从而导致经济衰退。

“在我们做出进一步调整利率的决定时,重要的是要时刻意识到联邦基金利率与金融市场收紧之间的差距,忽视它会增加过度紧缩的可能性,”戴利表示。

在戴利讲话结束后,美股期货确实一度短线反弹,但此后却好景不长,全天仍下跌。对此,知名财经博客网站Zerohedge表示,仔细观察下面的图表,将高盛金融状况指数与市场对联邦基金利率峰值的预期进行比较,结果表明情况可能并非戴利所说的那样。

Zerohedge指出,这也许就是为什么股票未能从戴利讲话中获得太多买盘的原因。

除戴利外,克利夫兰联储主席梅斯特周一也发表了讲话。梅斯特的措辞基本与近来发表讲话的多位美联储官员一致,即尽管强化了美联储将在下个月放缓加息步伐的预期,但同时也强调仍有必要继续收紧政策。

“在12月的会议上,可以从75个基点的加息步伐上有所放缓,对12月加息幅度低于75个基点没有问题。但是在那之后,加息步伐要取决于经济表现。如果明年在通胀问题上看不到有意义的进展,仍需要做出回应。在达到2%的通胀目标上不会一帆风顺。”梅斯特表示。

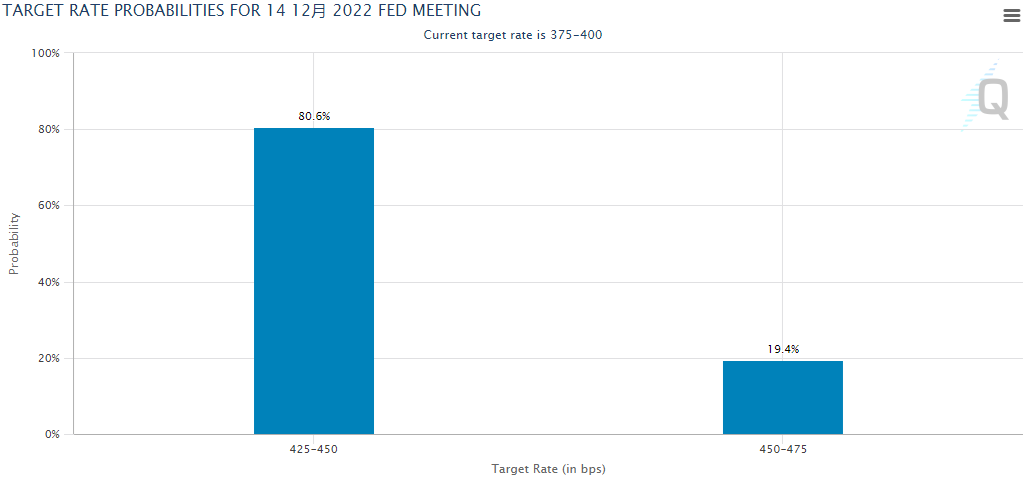

目前,美联储在下月的议息会议上将加息幅度放缓至50个基点,已经几乎成为了大概率事件。芝商所的美联储观察工具对此的概率预期高达逾80%。

但与此同时,利率市场对明年利率峰值的预期也在持续攀升。市场“短鸽长鹰”的定价对于包括美股在内的各类风险资产,本身依然并非是一件好事,因为这可能预示着美联储加息的阴云仍将持续更长时间……