三只松鼠遭“无缝衔接”式减持 盘点一年内被IDG资本减持的A股公司

时间:2023-07-20 14:37 | 栏目:观察 | 点击:521次

出品:新浪财经创投Plus

作者:易舍

“网红零食第一股”近来的日子不好过。

据其6月30日发布的公告显示,三只松鼠收到第二大股东IDG资本(下文简称:IDG)旗下NICE GROWTH LIMITED(下文简称:NICE GROWTH)的新一轮《减持计划告知函》,预计该关联主体将通过集中竞价交易或大宗交易方式减持合计不超过2394.11万股,即不超过公司总股本的6%。

然而就在同一天,三只松鼠刚刚披露了NICE GROWTH的上一轮减持结果。在2023年1月16日至6月9日期间,NICE GROWTH合计抛售963.26万股,持股比例由减持前的11.67%下降至9.26%。换而言之,IDG资本正在对三只松鼠发起“无缝衔接”式减持。

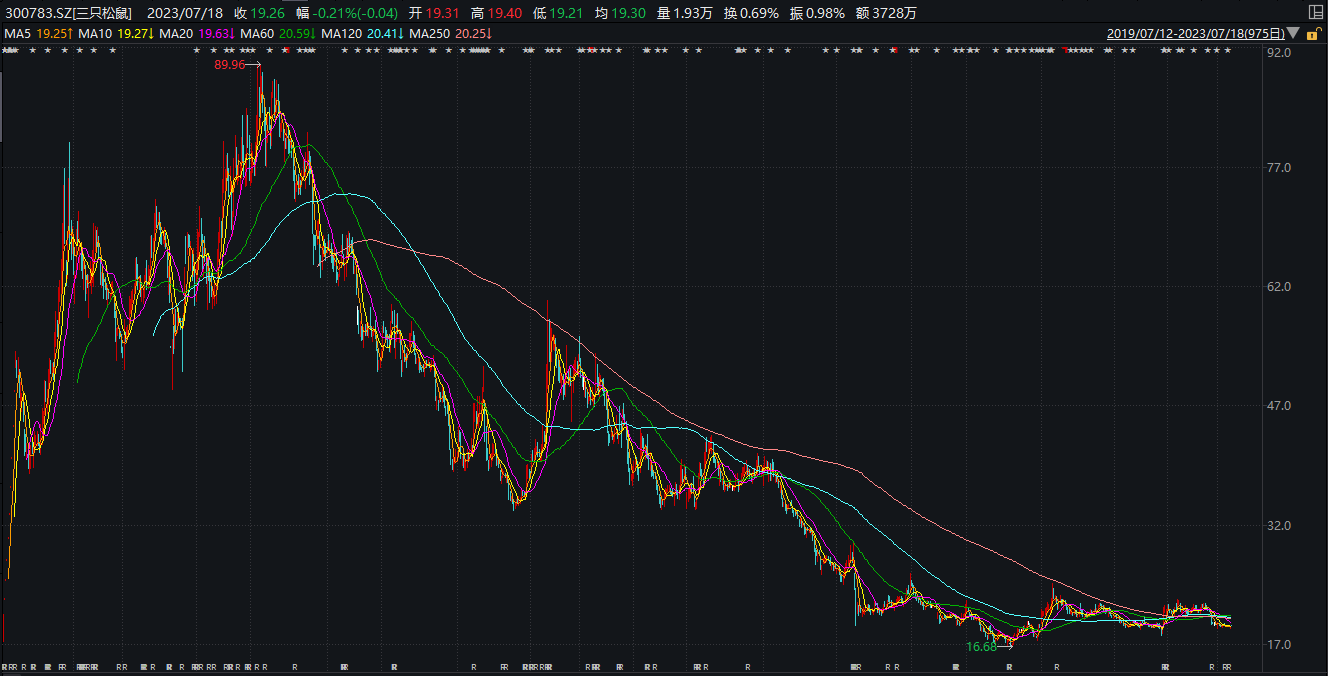

作为一级市场争相追捧的明星项目,三只松鼠的投后估值曾一度水涨船高至40亿元,4轮融资中IDG资本连续参与了3轮。现如今股东纷纷解套出逃,市值跌跌不休,股价与最高点相比已重挫超78%。

来源:wind

来源:wind

休闲零食赛道挤泡沫,三只松鼠的业绩明显大不如前。

财报数据显示,2020-2022年期间,公司总营收同比增速分别为-3.72%、-0.24%、-25.35%,连续三年下滑。高举高打布局的直营模式投食店和加盟模式联盟小店,分别由2022年初的140家、925家锐减至年末的23家、538家,一年内裁撤过半线下门店。

2023年第一季度,三只松鼠实现总营收19亿元,同比再下降38.48%;净利润虽同比回升18.73%,却全靠压缩销售费用和研发费用。短期降本增效举措,对于重度依赖广告营销、需要快速推新保持热度的网红零食品牌而言,或难以长期维系。

据不完全统计,2022年第二季度至2023年第二季度,IDG资本在A股市场至少减持了7家企业,另有2家企业已发布公告称IDG计划在3-6个月内以大宗交易或协议转让方式减持。而三只松鼠并非唯一一家因经营状态不佳,被IDG资本减持的公司。

木林森:内忧外患行业低迷 实控人带头减持

LED封装综合性光电企业木林森近日发布公告称,公司控股股东、实控人孙清焕与济南汇盛投资合伙企业(有限合伙)协议转让7420.83万股,目前已完成过户。同时,孙清焕于5月30日至6月16日之间,通过3次大宗交易减持合计2753.04万股。两轮累计减持股份约1.02亿股,占公司总股本6.85%,合计变现8.34亿元。

与实控人大笔套现一起浮出水面的,还有曾经的第二大股东IDG资本的减持。据公开信息披露,2022年IDG资本通过专项并购基金义乌和谐明芯股权投资合伙企业(有限合伙)(下文简称:和谐明芯)共计减持公司1217.02万股,持股比例较2021年末下降2.36个百分点。

受宏观经济、消费电子需求疲弱等影响,LED行业2022年以及2023年第一季度景气度相对低迷。财报数据显示,2022年木林森实现总营收165.17亿元,同比下降11.27%;净利润暴跌83.08%,仅为1.98亿元。今年前三个月,公司营收虽同比微增2.13%至40.80亿元,但净利润和扣非后归母净利润延续了下跌颓势,较2022年同期分别减少22.98%、22.00%。

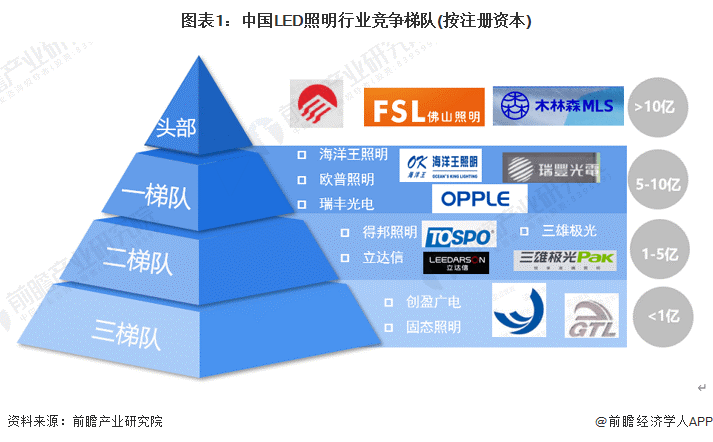

增收不增利的同时,外部竞争也在加剧。前瞻产业研究院统计数据显示,我国LED行业的市场集中度较低,CR3市占率不足5%,且呈现下降趋势。木林森即使跻身第一梯队,对于市场的控制力度也不高。内忧外患之下,资本选择“用脚投票”。与2015年上市时的高光时刻相比,木林森的市值已蒸发近74%。

来源:前瞻产业研究院

来源:前瞻产业研究院

锋尚文化:一季度由盈转亏 应收账款周转率奇低

同样业绩一蹶不振的,还有演艺活动策划公司锋尚文化。

受外部环境不利因素影响,2021-2022年锋尚文化营收分别同比下降52.56%、31.43%,同期净利润则下降64.7%、90.99%,2022年净利润总额甚至不足1000万元。2023年第一季度,锋尚文化仅实现营收1649.45万元,较2022年同期低位再下降88.04%。经营亏损录得237.05万元,净亏损397.80万元,扣非后归母净亏损1911.99万元,三大指标全线由盈转亏。

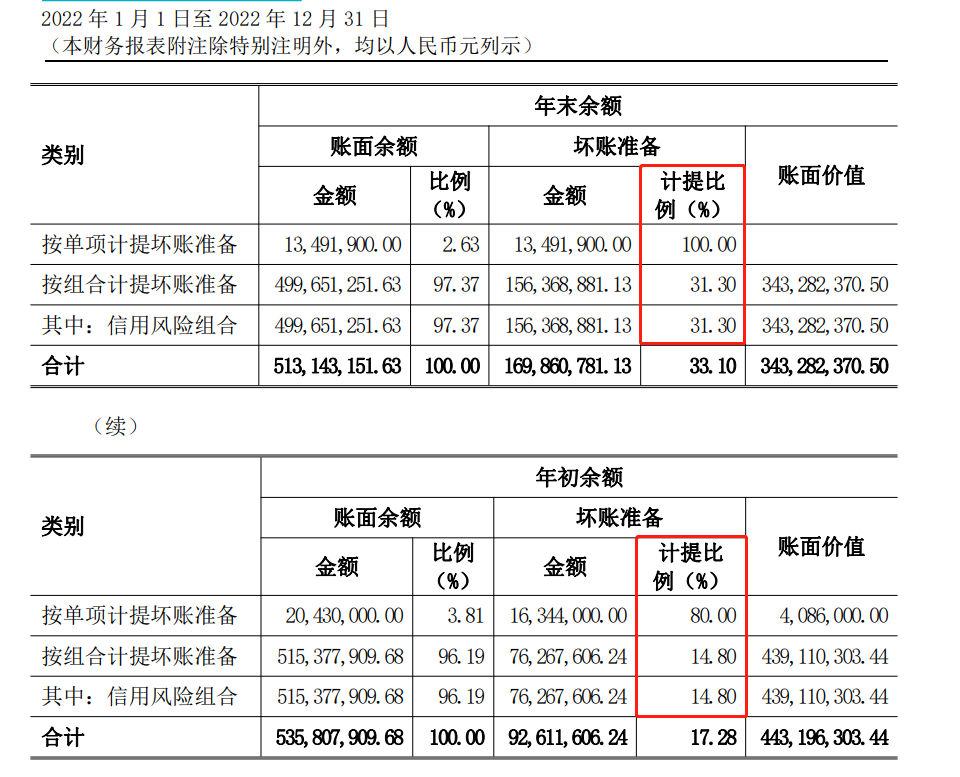

此外,公司的应收账款周转率一降再降,从2020年相对健康的3.78次减少至2022年的0.81次。2023年第一季度,该指标再次恶化至0.05次,远低于行业平均值1.56次和可比公司同指标。2022年报数据显示,公司按单项和信用风险组合计提的坏账准备分别上调20%、16.5%,一定程度上直观反映了锋尚文化对于欠款回收预期的降低。

来源:公司年报

来源:公司年报

而早在2017年作为唯一机构股东入股的IDG资本,此时也不再有等待的耐心。

公告显示,IDG资本的关联主体和谐成长二期(义乌)投资中心(有限合伙)(下文简称:和谐成长二期)在2022年6月17日至2023年6月7日期间,两轮累计减持548.37万股,持股比例占降至6.25%。结合减持均价粗略推算,总金额接近3亿元。

爱旭股份:IDG套现超18亿 定增募资撑不起扩产项目?

与三只松鼠、木林森和锋尚文化的情况不同,IDG下调光伏电池制造商爱旭股份的持股比例,或更多是为了在股价高位实现超额收益。

得益于光伏市场规模稳步增长和自身产能快速扩张,2019年爱旭股份借壳上市后,业绩和股价双双走高。2020-2022年,其总营收同比增速始终稳定在50%以上。2023年第一季度,公司收入虽同比微降,但扣非后归母净利润却较2022年同期翻了3.5倍。

随着多个基地电池产能和出货量不断释放,爱旭股份成为光伏电池界的头部玩家。公司股价亦一路攀升,2022年8月市值甚至逼近千亿元。

结合减持结果公告来看,IDG资本的义乌奇光股权投资合伙企业(有限合伙)(下文简称:义乌奇光)的首轮减持始于2022年10月,正是爱旭股份股价快速拉升之际。在该轮减持中,义乌奇光一口气减少了约3.69亿股,持股比例骤降10.39%。

此后IDG资本又通过数轮顶格减持,累计抛售了7912.89万股,持股比例由2021年底的27.93%直接降至9.27%,粗略推算套现总金额约18.39亿元。

表现不错的一季报发布后,爱旭股份再次迎来股价上涨,义乌奇光也开始了最新一轮减持。据最新公告显示,预计截至2023年11月,义乌奇光将以集中竞价交易方式减持不超过2605.3006万股,计划减持比例不超过2%。

来源:wind

来源:wind

不过,能否保住强劲增长势头仍是未知数。

爱旭股份近期发布的定向增发计划显示,公司拟定增募集60亿元,其中45亿元将用于义乌六期15GW高效晶硅太阳能电池项目,而该项目计划总投资85.16亿元。若定增资金顺利到位,剩余的40.16亿元需由爱旭股份自筹补足,但截至一季度末公司账面上的货币资金仅有36.62亿元。或是出于对项目开展的担忧,定增计划公布后次日,爱旭股份股价跌幅达3.59%。

除了对上述企业减持动作明显,报告期内IDG还分别对翱捷股份、果麦文化、诚迈科技小幅减持19.50万股、72万股、170.01万股,其中在果麦文化和诚迈科技的持股比例降至5%以下。

值得一提的是,频繁减持的主体中,义乌奇光、和谐成长二期以及和谐明芯三支基金都成立于2016年,至今已运营近7年,接近人民币基金的生命周期尾声,退出清算被投项目、回报LP也是封闭式股权投资基金的必经环节。

.app-kaihu-qr

{text-align: center;padding: 20px 0;}

.app-kaihu-qr span

{font-size: 18px; line-height: 31px;display: block;}

.app-kaihu-qr img

{width: 170px;height: 170px;display: block;margin: 0 auto;margin-top: 10px;}

现在送您60元福利红包,直接提现不套路~~~快来参与活动吧!

.app-kaihu-qr

{text-align: center;padding: 20px 0;}

.app-kaihu-qr span

{font-size: 18px; line-height: 31px;display: block;}

.app-kaihu-qr img

{width: 170px;height: 170px;display: block;margin: 0 auto;margin-top: 10px;}

现在送您60元福利红包,直接提现不套路~~~快来参与活动吧!