美联储传声筒:是时候聊一聊美联储加息的最后一步该怎么走了

时间:2023-08-23 01:04 | 栏目:美股 | 点击:537次

财联社

美国当地时间8月22日,“美联储传声筒”、知名宏观政策记者尼克·蒂米劳斯发表题为《美联储应采取多大力度的紧缩政策才能达到2%通胀率?》的文章,提出了一个事关未来几年全球金融市场走向的议题:随着美国通胀率从9.1%跌至3.2%,美联储该采取什么样的战略,走完降通胀的最后一步?

非常应景的是,美联储系统的官员们,以及全球多国央行的同僚将在本周齐聚杰克逊霍尔山谷,共话“全球经济的结构性转变”,自然少不了对未来货币政策路径的解构。

美联储眼前不止一条路

蒂米劳斯表示,考虑到现在美国通胀仍明显高于2%的政策目标,美联储官员们近些日子仍在关注年内是否需要再加一次息。但这25个基点的事,在“美联储准备在利率高位维持多久”这样的问题面前,只能说是一个小问题。

眼下对于美联储来说,要实现2%的政策目标,主要有两种思路。

首先,美联储的官员们可以将政策利率进一步提高,并在经济明显放缓时仅稍稍降一点息。这么做的好处是,最快可以在明年就把通胀打到2%,风险是可能会触发更严峻的经济下行,甚至有可能终结经济软着陆的念想。

另外还有一种路径,当美联储对通胀稳步下行的状态感到满意时,他们可以将政策利率维持在当前的位置,并在明年晚些时候开始稳步降息。风险点则是实现降通胀大业的时间点会被进一步延后——甚至有可能还要3年时间。

当然还有一条“未曾设想的道路”——调整2%的政策目标,不过美联储官员们均强烈反对这一设想。

快一点,还是慢一点?

事实上,支持这两条道路的阵营,都有自己的道理。认为应该尽快实现政策目标的一方强调,如果把降通胀这件事情拉得太长,可能会折损美联储的信誉,特别是在未来可能出现造成通胀上行的意外事件时。这样的情况可以参考上世纪80年代初,犹豫不决的美联储给美国经济带来了更深重的痛苦。

另一派则强调,今天的美联储可以学习格林斯潘在上世纪90年代对待通胀的经验,例如采取“机会主义”的货币政策,仅仅将政策利率定在高于所需位置一点点的地方,然后期待诸如经济放缓等因素将通胀拉回政策目标。

对于这件事情,前波士顿联储主席罗森格伦认为,如果通胀降到3%下方并停在那里,那么“慢慢来”会是一种合理的策略,因为到那个时候对打压经济的风险偏好将发生改变。但里士满联储主席汤姆·巴尔金表示,1990年的情况和现在无法类比,那时美国刚刚走出长期的高通胀,但今天这么做可能会带来通胀预期上行等风险。

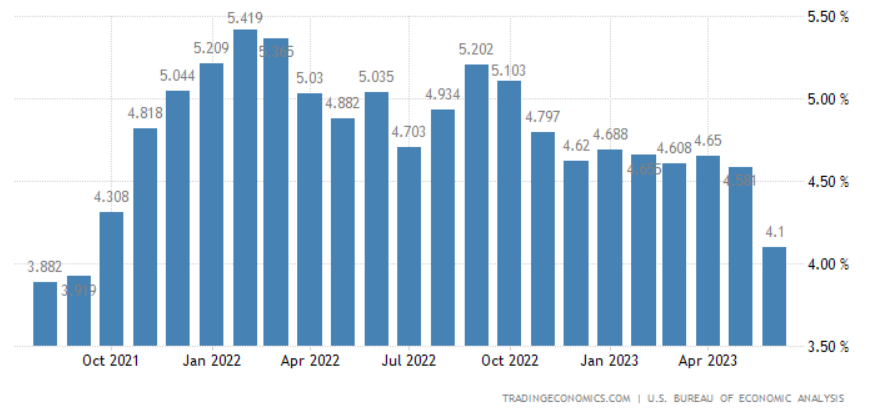

包括罗森格伦、克拉里达(前美联储副主席)、查理·埃文斯(前芝加哥联储主席)均表示,3%会是一个很重要的分水岭。如果通胀高于3%,美联储将会继续加息;一旦通胀落到3%下方,有关降息的讨论将持续升温。作为参考,PCE核心通胀在今年6月刚回落到4.1%,预计到明年初也就回落到3.5%左右。

(美国核心PCE年率,来源:tradingeconomics)

(美国核心PCE年率,来源:tradingeconomics)当然,“抄格林斯潘作业”还会有一个问题:在他那个时候,美联储并没有明确的“价格稳定”定义,直到2012年在伯南克任上才定下2%作为美联储的政策目标。

正因如此,许多现职美联储官员会对拿他们的政策与格林斯潘时期对比而感到愤怒,因为这看起来像是他们能接受3%的通胀目标。但不可否认,美联储现在的政策,多多少少有这种思量在里面:凭借目前的政策,通胀率不可能在短期内达到2%,但他们又认为通胀下行的速度可能要比他们预期得快一些,而且不会引发经济衰退。

根据最近的美联储经济预期,多数货币政策委员预期明年可能会降息1个百分点。作为这个判断的背景,同一批人预期明年核心通胀率为2.6%,要到2025年底才有可能达到目标。

经济还要承受多久苦痛?

上个月刚从圣路易斯联储主席位子上退下来的布拉德表示,美联储政策核心考量在于,今年下半年的经济是否会出现增速,这种情况可能会施压美联储明年将政策利率加到6%。美联储现在担心的是通胀放缓的持续性,以及将核心通胀年率压到3%以内并持续下降的前景。

近些日子,鲍威尔等官员也提及,现在“加息不够”和“加息太多”之间的风险,正愈发平衡。

蒂米劳斯强调,这也意味着美联储的“加息三部曲”进入了第三阶段。经历快速加息,以及寻找合适的限制性利率位置后,美联储的关注焦点开始转向实际利率——随着通胀下降,即便美联储维持政策利率不变,实际上也能产生加息的效果。

纽约联储主席威廉姆斯在今年早些时候曾表示,随着通胀下降,如果美联储不降息,那么实际利率将会持续走高。他预期到2024年美联储会因为“避免实际利率升至不必要的限制性位置”而降息。

鲍威尔也在上个月提到过这件事情,在通胀达到2%之前就会开始降息。这将取决于我们对通胀实际降至2%目标的信心有多大。不过鲍威尔当时也表示,如果经济没有严重放缓,美联储可能要到“一整年”后才会考虑降息。

对于这种假设,巴尔金表示在当前核心通胀率仍高达4%的情况下,讨论这个问题可能有一点早。

今年6月,他预期在经济连续两个季度萎缩的情况下,美国可能会在2024年底降低利率。他表示,在经济增长不放缓的情况下,美联储很难让通胀回到目标。只有在看到经济活动减弱的证据后,美联储才能采取更加耐心的方法来降低通胀。