华尔街怎么看美联储会议?让人困惑、联储没转鸽动力、年内加息并非高枕无忧

时间:2023-09-21 06:07 | 栏目:美股 | 点击:572次

来源:华尔街见闻

有人认为美联储对软着陆更有信心,即使大鹰派也不再预计今年加息两次;有人预计明年降息幅度超出联储预期,有人称联储暗示的是减少降息、不是更多加息。新“债王”称油价上涨对降息前景不利,对加息持观望是正确决定。有人称,诡异的是,联储对劳动力市场很乐观,对今年的核心通胀又很悲观。有人认为,汽车业罢工、政府关门等因素可能破坏今年加息计划。有人预计美债收益率曲线倒挂持续更久,有人认为美联储信号利好美元走强。

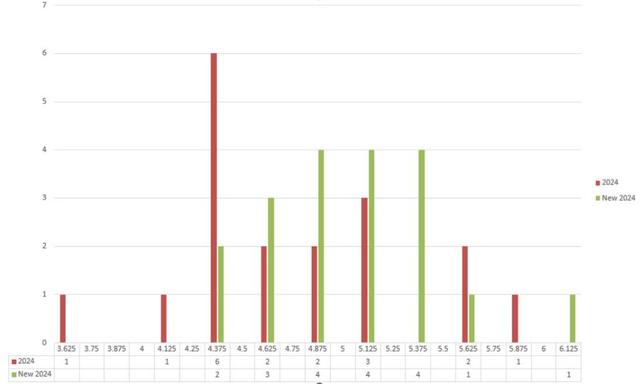

本周三美联储会后如市场所料宣布保持利率不变,会后决议大致和7月的上次会议相同。评论认为,最影响市场的莫过于联储对明年的展望明显更为鹰派。6月的上次点阵图中,最高频发预期明年利率水平为4.375%,而本次点阵图显示在4.875%到5.375%之间。

决议公布后,有华尔街人士评价美联储释放的信号让人不解,有不合理之处。

安联首席经济顾问Mohammed El-Erian称,他担心这次美联储发出的经济和政策信号可能让许多人感到困惑。一些人会认为这是通胀和政策周期在这个阶段不可避免的结果,另一些人则会将其视为美联储沟通有问题质疑的进一步证据。

Inflation Insights LLC的总裁Omair Sharif称,很难解释为什么美联储这次会预计今年的核心PCE通胀为3.7%。3.7%这一预期以及失业率预期下调、GDP增长上调可以解释,为何美联储不再预计会加息两次,但这种预测的合理性很难证明。它意味着,核心PCE的月度水平远超大部分人预期,尤其是考虑到多数人预计8月核心PCE环比增长0.1%。

Sharif提到,联储今年的失业率预期保持不变、仍为3.8%,这也让人觉得奇怪。他说,联储官员似乎对劳动力市场的需求下降更有信心,他们预计空缺职位和裁员不会增加将体现需求下降。诡异的是,联储对劳动力市场这么乐观,同样诡异的是,对今年的核心通胀又这么悲观。

“新债王”Jeffrey Gundlach称,由于油价上涨,美联储再加息一次的可能性更高。对美联储降息前景而言,油价是一个逆风。这是现阶段美联储最好的利率决定之一。他认为,在加息问题上观望是正确的决定。当前,数据“极其不可靠”。美国经济存在许许多多的逆流(crosscurrent)。

没有动力转鸽 罢工等因素可能破坏今年加息计划 降幅幅度或超预期

TradeStation的市场策略主管David Powell称,本周三偏鹰派的美联储决议反映了7月上次会议以来出现的经济强劲势头。美联储决策者目前没有动力转变为鸽派,特别是在油价上涨和汽车业罢工可能推升薪资及车价的情况下。本次美联储重审视数据而定,若住房成本继续下行,可能是好消息。

Academy Securities的宏观策略主管Peter Tchir点评称,美联储不想降息,想把更高的利率保持更久。美联储将明后两年的利率预期各上调50个基点,这种大幅调整看来和我们的观点一致,那就是降息的门槛相当高。美联储总是“依赖数据”,但似乎常常有偏见。直到今年夏初,他们看来都在寻找加息的借口。

彭博经济团队认为,虽然点阵图显示今年内美联储还会加息,但我们看到,从现在到年底期间,一些可能不利于经济增长的冲击也许破坏联储的加息计划。经济的不确定性、美国汽车业工人大罢工和政府关门造成的干扰都可能促使联储将加息推迟到明年,甚至完全取消加息。尽管如此,我们的确仍认为,今年再次加息是越来越成为现实的。

彭博经济的首席经济学家Anna Wong称,鉴于美联储经济展望中对失业和通胀的预期很乐观,彭博经济团队的规则确实符合美联储点阵图体现的明年两次降息25个基点,后年降息120个基点。彭博经济团队认为,存在经济前景较美联储展望更疲软的风险,美联储最终降息的幅度将超过点阵图预计的水平。

美联储对软着陆更有信心 即使大鹰派也不再预计今年加息两次

Harbour Capital Advisors的项目经理Jake Schurmeier评论称,美联储看来对实现软着陆相当乐观,这显然他们上调了对中性利率的预期,尽管点阵图中的长期利率预期有粘性。

Vanguard的高级经济学家Andrew Patterson称,结合美联储上调GDP预期及下调失业率预期看,联储越来越有信心能实现软着陆,以及经济能抵御高利率持续更久的影响。

LH Meyer/Monetary Policy Analytics的经济学家Derek Tang称,此次的点阵图大致符合预期,不过明年的利率预期上调至5.1%让他意外。他发现,今年的利率预期没有超过5.6%,这意味着,即使是最鹰派的联储官员也不再预计今年内有必要加息两次,这释放了短期内的鸽派基调。在总人数19人中,预计今年不再会加息的人数为七人,对美联储主席鲍威尔来说,这个人数差距让他安心。

美债收益率曲线倒挂会持续更久 美联储信号利好美元走强

市场反应方面,Horizon Investments的投资组合策略主管Zachary Hill称,美联储的预测与高利率环境下更具弹性的经济前景一致,利率更高意味着中性利率更高。从表面上看,这并不是放弃股票的好理由,所以他认为,这可以解释为什么联储决议公布后市场的抛售开始没有那么强烈。

花旗的美股交易策略主管Stuart Kaiser称,周三的市场反应大体和更好的经济前景相符。利率更高对股市来说是一种战术风险。但花期认为,美联储的经济展望调整对股市来说是正面的。值得注意的是,联邦此次暗示的是减少降息,而不是更多加息。

彭博行业研究的首席利率策略师Ira Jersey称,如果美联储明年大部分时间将短期利率维持在远高于5%的水平,美国国债收益率曲线倒挂将会比很多不专心观察的人感到满意的时间持续还久。但我们认为,即使美联储不降息,这条曲线也继续体现,未来某个时候联储会降息。

彭博行业研究的首席G-10 外汇策略师Audrey Childe-Freeman称,考虑到长期利率处于高位的信号依然强烈,本周三的美联储政策决议中没有多少内容可能在短期内阻止美元多头,因此,这意味着,美元的收益目前具有吸引力。此外,今明两年的GDP增速预期上调也让美元多头处于强势地位。这种情形能源持续显然取决于美联储会不会实现软着陆。