重资产运营增速放缓、出海下沉前景不明 KK集团四度闯关港交所没有新故事

时间:2024-02-21 14:02 | 栏目:观察 | 点击:446次

出品:新浪财经上市公司研究院

作者:新消费主张/木予

屡败屡战,KK集团还没放下角逐“潮流零售第一股”的野心。

1月31日,连锁零售企业KK Group Company Holdings Limited(下文简称:KK集团)再一次向港交所递交招股书,继续推进主板上市进程,由摩根士丹利担任独家保荐人。据公开信息显示,公司曾先后于2021年11月、2023年1月和7月三次递表,但全都无疾而终。

此番冲击上市,KK集团饱受争议的亏损难题似乎有所缓解。招股书显示,2023年前10个月公司实现经营利润3.76亿元、经调整净利润2.30亿元,而2022年同期这两项指标分别录得亏损1.60亿元、2.54亿元。结合往期数据来看,2018-2022年期间,KK集团的经营亏损累计达8.43亿元。若叠加金融负债公平值变动的影响,公司近5年累亏总额超82亿元。

不过,开城拓店速度显著放缓、降本增效手段难以持续、海外和下沉市场消费环境未知,KK集团扭亏为盈的局面能否长久仍有待验证。

门店运营由轻转重 快速规模化复制失灵

与2021年首次递交招股书相比,KK集团的运营模式已彻底改变。

据最新版招股书披露,截至2023年10月31日,公司共有615家自有门店和109家加盟店,分别占比84.9%、15.1%。而2020年截至年末,KK集团旗下的自有门店合计132家、加盟店合计424家,各占比23.7%、76.3%。换而言之,在短短不到3年的时间内,加盟店的数量减少了近75%。

其中,子品牌KKV的加盟店数量从2021年最高点152家“腰斩”至73家;THE COLORIST加盟店仅剩10家,相较2020年锐减94.12%;KK馆的加盟店占比由2020年的18.9%一路走低至2023年的3.6%,X11加盟店则直接“清零”。加盟商数量也直线下降,2020-2023年前10个月,与KK集团终止加盟关系的加盟商累计达100名,同期新增加盟商数量不过60名。

加盟商出逃的背后,是盈利困难的窘境。

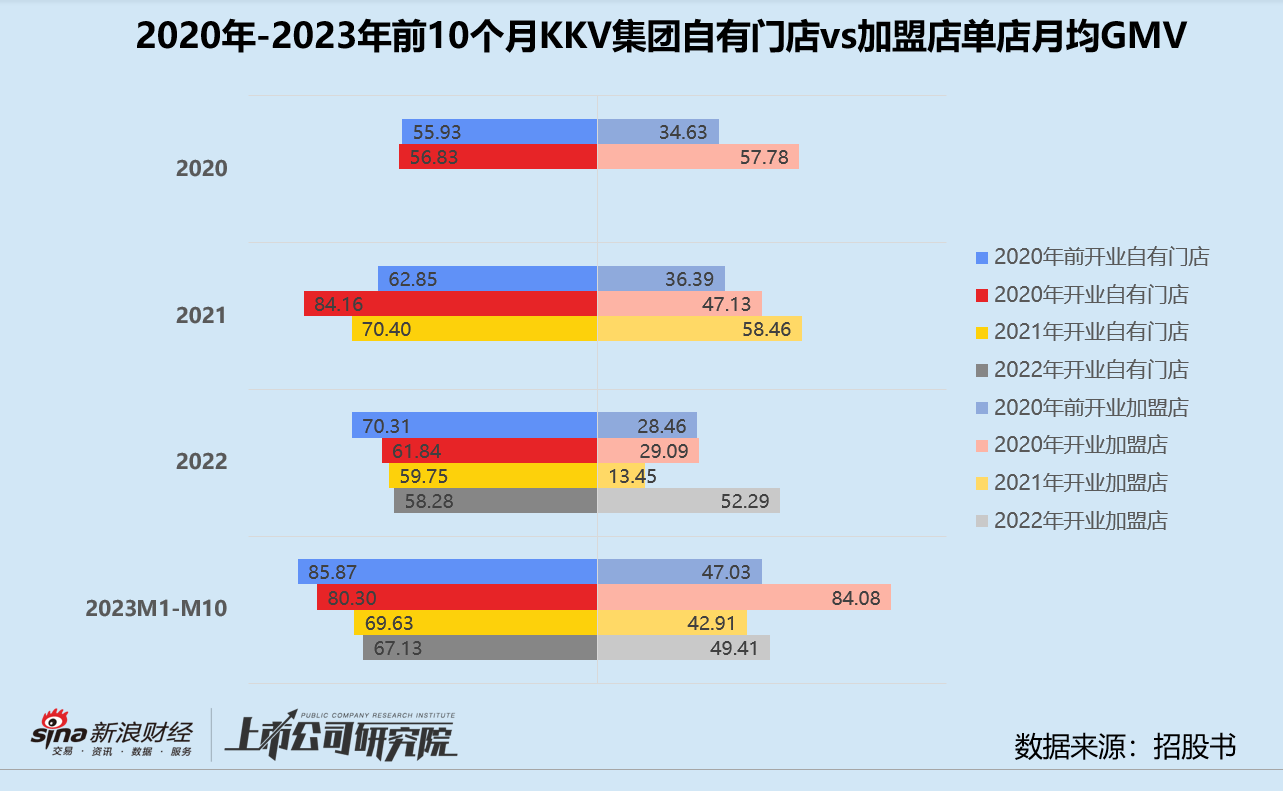

招股书显示,报告期内KK集团加盟店销量远低于自有门店。2020年前开业的加盟店,单店月均GMV通常只是自有门店同指标的40%-60%。2021年开业的加盟店2022年每家门店月均GMV仅为13.45万元,自有门店的月均GMV却能达到59.75万元。2023年1-10月,2022年开业的加盟店单店月均GMV不升反降,与自有门店的差距进一步扩大至17.72万元。

收入表现不及预期,加盟店的毛利率水平也不容乐观。2020-2023年前10个月,KK集团的自有门店毛利率分别为48.30%、48.70%、50.20%、52.10%,小幅稳步提升。加盟店的毛利率却为20.30%、23.40%、21.1%、24.2%,还不及自有门店的一半。

久不赚钱的316家加盟店被接管为自有门店,KK集团也被迫从轻资产运营转为重资产运营。

然而,由轻转重的“副作用”不小。2023年前10个月,公司包括所有门店租金、人工和物流等经营成本在内的销售及分销开支约14.38亿元,同比大幅增长37.05%,占当期总营收30.15%。对比之下,2020年该项支出仅约3.95亿元,占总营收的比例不超过24%。

开店成本节节攀升,KK集团的扩张脚步明显放缓。2018-2020年,线下门店整体同比增速保持在163%以上。即便在2021年连锁零售业态备受困扰之际,公司也净新增了165家门店。2023年1-10月,KK集团净新增门店数量只有23家,同比微增3.27%,与此前设立的2023年新增270家门店目标相去甚远。自有门店增速再创新低10.61%,加盟店更是连续三个报告期负增长。

6年7轮融资近40亿元,估值直逼200亿,KK集团在一级市场备受追捧的基础是“快速扩张”和“规模化复制”。如今优势不再,新消费热潮渐退,该如何说服资本市场为传统的连锁零售商业本质买单,是KK集团亟需回答的问题。

出海印尼受挫 下沉市场难攻

国内规模增长后继乏力,KK集团的海外业务也开展得不顺利。

据招股书披露,KK集团2020年试水出海,首站落地印尼便出师不利,2年只开出了7家门店。2022年稍有起色,但由于印度尼西亚政府限制境外投资者从事饮料及食品零售业务,KK集团不得不将所有门店以3650万元对价转让给当地的独立第三方公司。这意味着,KK集团从此只能担任供应商角色,向门店收取货物销售和物流费用,无法享受利润分成。

(来源:招股书)

(来源:招股书)

2023年截至10月31日,印度尼西亚的39家KKV门店共实现收入4.20亿元,对总营收的贡献比例不足10%。反观身处同赛道的竞争对手,名创优品的海外门店2023年前三季度已达到2313家,覆盖超107个国家和地区。期内合计录得收入12.95亿元,占总营收的比例逾34%;泡泡玛特出海业务同样如火如荼,2023年上半年港澳台及海外门店和机器人商店共198家,跨境电商平台电站点数合计28个。期内线下收入同比激增392.4%,线上渠道收入同比增加63.1%。

基于上市募资用途管中窥豹,KK集团未来两年的主要目标仍在于提高国内尤其是下沉市场的渗透率。据招股书显示,2024-2025年,公司预计各开设275家新门店,大部分将选址于二线和低线城市核心商圈的中高端商场。

但全力加码下沉市场,或也不易找到新锚点。

一方面,KK集团以大店模式、网红装修、多元选品出圈。2023年其子品牌KKV、THE COLORIST及X11标准门店面积分别为800平方米、150平方米和200-250平方米,SKU分别超过2万个、2800个和2000个,每家门店的平均店员人数为10-11人。虽然门店平均零售面积和人员配置较2022年略有缩减,但若要维持目前的品牌调性,持续降本增效的空间并不大,固定支出必然会随着门店增加走高。

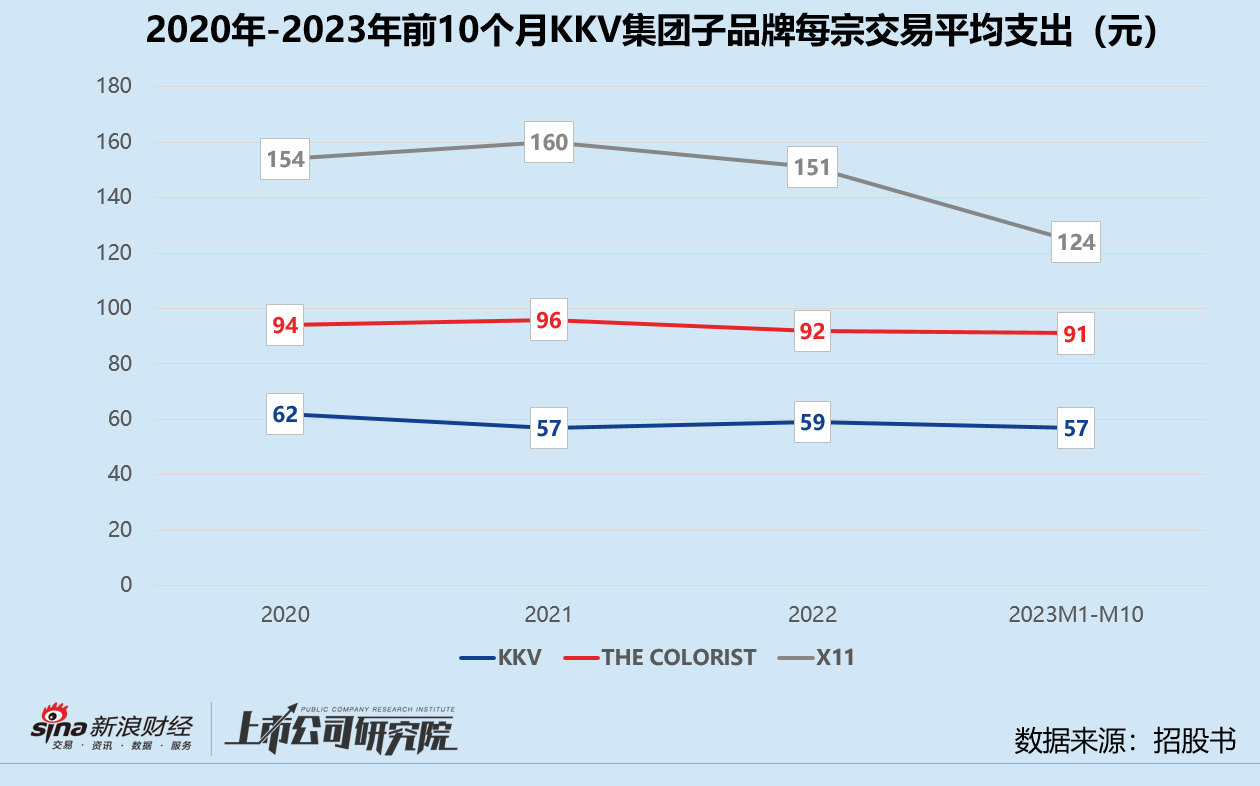

另一方面,消费降级的大环境下,越来越多消费者开始关注商品本身的使用价值,不愿再为过高的品牌溢价买单。在收入水平相对较低的下沉市场,客单价更难有突破。2023年,子品牌KKV、THE COLORIST和X11的每宗交易平均支出,都不约而同地出现了下滑。其中,X11每宗交易平均支出从150元减少至124元,同比降幅达17.33%。对此,KK集团解释称主要是因为X11在二线及低线城市门店增加导致。

除此之外,培育新市场不可避免要加大广告及营销投入。2023年前10个月,KK集团在各大社交媒体平台吸引流量的开支约为7520万元,已达到2022年全年的96.91%,相比2020年翻了6倍有余。线上流量红利见顶,线下The Green Party、BA饰物局等同质化竞争对手众多,高举高打的营销支出真正转化效率几何,依旧是未知数。

.app-kaihu-qr {text-align: center;padding: 20px 0;} .app-kaihu-qr span {font-size: 18px; line-height: 31px;display: block;} .app-kaihu-qr img {width: 170px;height: 170px;display: block;margin: 0 auto;margin-top: 10px;} 股市回暖,抄底炒股先开户!智能定投、条件单、个股雷达……送给你>>