脊柱产品集采之后 威高骨科沦为集团弃儿?

时间:2024-03-08 14:16 | 栏目:观察 | 点击:2070次

出品:新浪财经上市公司研究院

作者:天利

提起威高股份,投资者应该并不陌生。

这家成立于1988年的企业,在多年潜心发展后,已成为营收超百亿的国产医疗器械巨头,业务涵盖了通用医疗器械(包括临床护理、麻醉及手术相关产品、医学检验、其他耗材等)、药品包装、骨科、介入产品、血液管理五大板块。

Wind数据显示,2004年至2022年,威高股份营业总收入始终保持正增长。然而,营收持续增长的神话将于2023年画上句号。

2024年1月30日,威高股份发布2023年全年业绩预告,公告显示,预计于报告期内的收入(包含并表公司)较去年同期减少2%至5%,净利润则将同比减少25%-30%,创下2013年以来净利润最大降幅。

业绩表现不佳的原因在于,曾被寄予厚望,并成功于科创板分拆上市的子公司威高骨科核心业务遭遇集采,营收及净利润均出现显著下滑。2024年2月29日,威高骨科发布公告称预计2023年收入12.84亿元,较上年同期下滑37.61%;预计归母净利润为1.12亿元,较上年同期下滑81.29%。

2021年,威高股份骨科产品收入(即威高骨科贡献的营收)占总收入的比例为16.2%,是公司的第二大业务。而到了2023年上半年,这一数值已下降至11.56%,骨科收入已低于介入产品、药品包装业务,位居第四。

就集采的影响而言,自2019年7月国务院办公厅印发《治理高值医用耗材改革方案》以来,各省市和地区陆续进行对骨科高值耗材带量采购的探索工作,脊柱类、创伤类、关节类产品均有所涉及,但对于威高骨科来说,影响相对有限,一方面在于价格降幅相对温和,另一方面采购量较小。

而于2022年9月实施的全国脊柱类产品集采,却是实实在在地对威高骨科造成了显著冲击。自2005年成立以来,威高骨科通过内生增长和对外并购实现了脊柱、创伤、关节和运动医学的全面覆盖,但真正能与跨国器械巨头掰一掰手腕的业务还是脊柱类产品相关业务。

2021年威高骨科脊柱类产品营收达到10.2亿元,毛利率高达89.86%,在国内脊柱领域的市场份额约占10%,市占率遥遥领先于其他国产厂商,仅次于强生、美敦力,位居国内第三。

从骨科的三大子板块市场份额来看,集采前脊柱类产品市场份额超130亿元,显著高于关节、创伤产品,其重要性不言而喻。因此,威高骨科在于科创板上市后,曾一度被誉为“骨茅”,中国的美敦力。

但是,在医保控费,切实提高患者可及性的要求下,包括威高骨科在内的一众身肩国产替代责任的器械厂商很难在国内市场中,长期维持产品的高毛利,集采几乎是一种或早或晚的必然。而2023年公司业绩跳水,也在全国开展脊柱类产品集中采购时便已可预见。

关键在于,未来该怎么走?威高骨科正面临进退两难的处境。

在脊柱类集采中,按金额计算,威高骨科成功拿下24.3%的份额。根据集采协议量,首年意向采购量共109万套,占全国医疗机构总需求量的90%。由此大致推算,威高骨科的市占率或有望从之前的约10%提升至约22.87%。

然而,集采虽然成功替代掉了大部分海外巨头的市场份额,但市场本身的市场空间也显著压缩。据西南证券研报测算,集采后脊柱领域市场规模将由132亿元下降至59亿元,降幅达45%。

对比而言,集采后,威高骨科虽大概率实现市场占有率的提升,但最终的实际收入或难得到明显提升。事实上,由于威高骨科在脊柱产品集采报价中选择了激进的报价策略,降幅高于同行业其他厂商,公司面临的渠道补差价问题也更为严峻,短期内对业绩的扰动更大。

高毛利躺赢时代一去不复返,威高骨科若想实现业绩持续增长,可选择的路径并不多。一是寄希望于产品降价促进市场渗透率提升,但目前脊柱领域主要产品国产化率均在80%以上,市场竞争充分,增量客群分摊到每家企业后,能起到的带动作用微乎其微,尽管人口老龄化的时代背景下有增量预期,但时间跨度长,短期看不到提振效果。

二是像强生、美敦力那样,去其他医疗器械产业发展不够充分的欠发达国家开辟市场,维持产品的高毛利。然而,在海外市场开拓方面,威高骨科却已经落后于其他国产厂商。2022年,公司海外营收仅0.44亿元,海外收入占比为2%,营收数额及营收占比均显著低于爱康医疗、春立医疗、大博医疗等其他厂商。

三是加码研发,推动创新成果转化,布局技术壁垒高,赛道尚不拥挤的非集采产品。而这就要求企业维持高水平的研发投入,加快产品迭代扩容。然而,从研发费用率看,威高骨科的投入力度同样处于行业尾部。

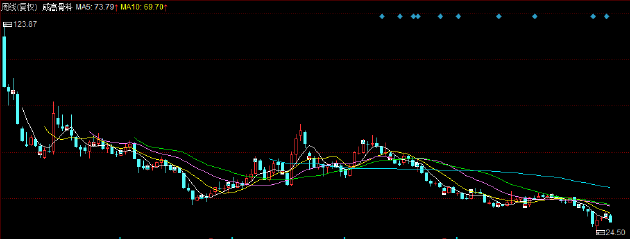

市值方面,自2021年A股上市以来,威高骨科股价便一路下滑,截至发稿股价为29.44元/股,相较于2021年123.87元/股的高点已下跌近8成。

预期转弱,股价阴跌,业绩下滑,威高骨科的辉煌已成昨日,而集团母公司似乎也将发展的重心放到了其他领域,并持续从威高骨科抽血。

2022年末,威高骨科发布公告称,拟以自有资金10.3亿元收购新生医疗。新生医疗为威高骨科间接控股股东威海威高国际医疗投资控股有限公司(以下简称“威高国际医疗控股”)间接持股并实际控制的公司,因此该项收购构成关联交易。

值得关注的是,新生医疗报表账面净资产仅1.25亿元。按照这一价格收购,则标的公司净资产增值率高达728.05%。业绩方面,2021年、2022年,新生医疗营收分别为1.77亿元、1.72亿元;归母净利润分别为4466.58万元、4571.35万元,业绩非但没有体现出高增长,甚至还小幅下滑。

股东承诺,标的公司在业绩承诺期内(即2022年度、2023年度、2024年度、2025年度)的承诺利润数如下图,合计仅3.06亿元。威高骨科在吝惜于研发投入的同时,却豪掷10亿收购大股东并不优质的资产,令人颇为不解。

同时,据2023年半年报显示,威高骨科当期关联交易额达到2997.3万元,相比去年同期的1357.3万元增长120.83%。

2023年12月,山东威高血液净化制品股份有限公司(简称:威高血净)递表科创板,继2022年6月港交所IPO无果后再度向资本市场发起冲击,“威高系”资本棋局又落一子。

还是熟悉的配方,还是熟悉的味道。骨科集采之后,威高股份似乎也走上了微创医疗“卖子”赚钱的路子,而股价跌落神坛的威高骨科,既不能帮助管理层提高身价,短期内也看不到增长的希望,似乎已成为弃子,逐步成为集团大股东的提款机。

.app-kaihu-qr {text-align: center;padding: 20px 0;} .app-kaihu-qr span {font-size: 18px; line-height: 31px;display: block;} .app-kaihu-qr img {width: 170px;height: 170px;display: block;margin: 0 auto;margin-top: 10px;} 股市回暖,抄底炒股先开户!智能定投、条件单、个股雷达……送给你>>