明年金价2300美元!高盛警告美元储备货币地位危险

时间:2020-07-29 06:14 | 栏目:头条 | 点击:863次

本文转自“见闻VIP”

本周一,美元指数创两年来新低,现货和期货黄金价格双双创历史新高。高盛新近报告预计,金价还会继续大涨,因为美元的储备货币地位开始出现真正的威胁。

在本周二发布的报告中,高盛首席商品策略师Jeffrey Currie将未来12个月的黄金期货目标价上调15%,从2000美元/盎司升至2300美元/盎司,将白银的未来12个月目标价上调36%,从22美元/盎司升至30美元/盎司。这意味着,高盛预计明年金价将较当前水平再涨将近20%,银价也将较目前水平涨约20%。

上述高盛报告写道,对于美元作为储备货币的长久性,开始出现了真正的担忧。最近金价创历史新高,这样的涨势明显超过了10年期美债实际利率的涨幅,也遥遥领先于欧元、日元等其他主要货币。

高盛认为,黄金如此涨势的推手是,在地缘政治关系日渐紧张、美国国内政治和社会不确定性增加、第二波卫生事件来袭的背景下,市场预期美联储可能转向亲通胀上升的立场,即美联储和美国政府可能允许通胀加速回升。这种预期加之美国政府累计公债的规模处于纪录高位,给美元的长期储备货币地位带来真正的威胁。

高盛指出,美国的实际利率相对于名义利率一直在下降,这导致平准通胀率在通常被视为通缩的环境下攀升,这种被称为滞胀的情况是很糟糕的。由于卫生事件造成的通缩冲击,目前更需要通过扩大资产负债表支持需求。而资产负债表扩大和大量印钞助长了市场对货币贬值的担忧。一旦经济活动恢复正常,在未来某个时候就更有可能货币贬值,那将激励央行和政府为了削减累积的债务负担而允许通胀升高。

金银为何还会大涨

对于为何金价将继续高涨,高盛报告指出,从对冲的角度看,资产管理者关心的要点是通胀的水平,而不是通胀的变动,作为对冲工具,商品和股票目前远比未来通胀上升时便宜。虽然当前的通胀风险仍低,但当前的货币贬值和债务累积在为未来通胀的风险播下种子。

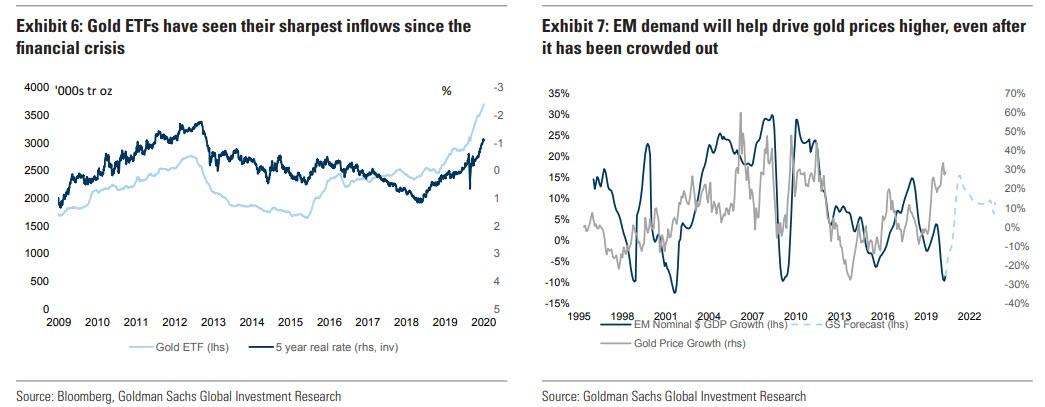

高盛发现,在发达市场,欧美资金大批流入黄金ETF体现了对黄金实物投资有明显的需求,尤其是个人资产净值高的富豪,而且印度这类新兴市场可能出现黄金投资的新需求。

高盛指出,目前新兴市场的黄金需求疲软是因为金价很高,消费者无力购买,但新兴市场货币再也没有美元上涨的压力,会升值,新兴市场经济活动开始复苏。

因为以上因素加之市场对美元作为储备货币的信心下降,高盛预计,新兴市场的黄金需求将会向反弹。当金价一定程度上稳定、发达市场投资买入放缓时,新兴市场将出现需求,给当地的消费者创造更多的空间。

至于白银,高盛认为,除了金价走高推动白银投资需求外,白银自身还有前景更好的工业需求,尤其是在太阳能能源领域。欧盟的“欧洲绿色协议”和美国前总统拜登竞选总统的气候变化方案意味着,欧美每年的太阳能板安装容量可能翻倍。同时,由于卫生事件期间人们转向居家办公开始严重依赖笔记本、手机等电子消费品,白银在消费类电子产品方面的需求会增加。在白银用作电灯开关原材料的住房需求方面,中美楼市强劲反弹也带来了更好的前景。

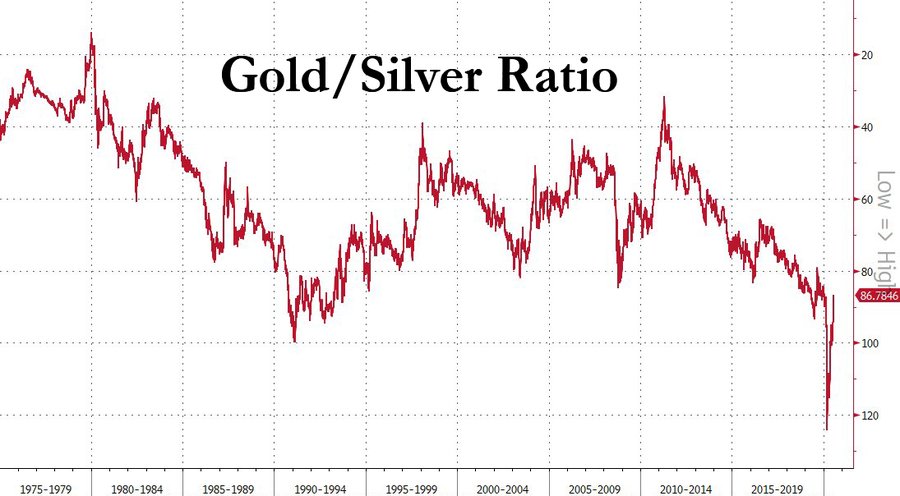

高盛报告预计,如果明年白银的工业需求较2019年的需求水平增长5%,金银价格之比会进一步降至77。以这个比率推算,2300美元/盎司的黄金目标价意味着银价会涨至30美元/盎司。