昨日暴涨5.45%的科创板50指数未来怎么走 机构这样说

时间:2020-07-30 19:29 | 栏目:研究 | 点击:641次

昨日暴涨5.45%的科创板50指数,未来怎么走,机构这样说!

来源:金融1号院

原创 果小桃

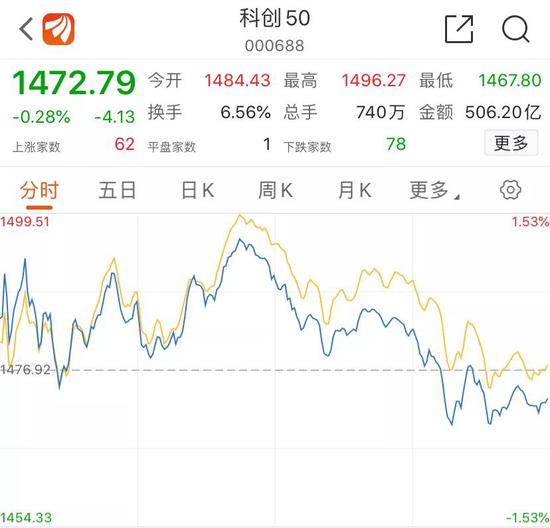

昨日,科创50指数暴涨5.45%,大幅跑赢A股其他主要股指。今日,科创50指数开盘持续走强,早间震荡上涨,午后大幅回落,最终收跌0.28%。

两日科创50指数震荡走势提前带来了哪些信号,机构对于后市有哪些新的研判等问题成为市场关注的焦点。

昨日,两市全面上涨,截至收盘,上证指数上涨2.06%,逼近3300点,深证成指上涨3.12%,创业板指上涨3.78%。引人注意的是,科创50指数暴涨5.45%,141只已上市的科创板股票中有136只个股上涨,其中9只个股涨幅超过10%,君实生物涨停,沪硅产业大涨19.94%,引起市场热议。

今日,A股窄幅整理,沪指早盘围绕3300点拉锯。上证指数收盘跌0.23%,报收3286.82点,深证成指跌0.67%,报收13466.85点,创业板指跌0.86%,报收2743.63点。

科创50指数开盘继续高开,早间震荡上涨,午后大幅回落,最终收跌0.28%。半导体行业芯朋微涨停(收涨20.00%),涨幅居前,带动部分半导体个股大涨,东方生物、伟思医疗等医疗股,佳华科技、中科星图等软件股亦有所表现。

部分科创50指数成份股今日涨幅情况

两日这一数据带来了哪些信号?

从投资者方面来看,交易所数据显示,7月以来,科创板个股融资余额增速显著高于融券余额增速,显示两融投资者的看多情绪正在积聚。

最新数据显示,截至7月29日,科创板两融余额合计315.7亿元,较上一交易日增加11.33亿元,连续3个交易日增加。其中,融资余额合计247.25亿元,较上一交易日增加6.32亿元;融券余额合计68.45亿元,较上一交易日增加5.01亿元。

机构配置方面,国金证券数据显示,机构对科创板的配置热情在 2019 年四季度达到高峰(金麒麟分析师),平均持仓比例达到 18.5%,2020 年一季度和二季度逐渐降温,2020 年二季度机构对科创板企业平均配置比例已降到 9.6%。

结合科创板历史估值来看,科创板自开板以来的大热行情在 2019 年末已降温至历史低位,机构配置比例的高点与科创板估值的低位在时间上形成契合。而自 2020 年一季度以来,科创板估值再次抬升,机构的减持或与科创板估值不断走高有关。

那么机构对科创板后期投资机会有哪些判断呢?

国金证券表示:科创板企业多为小型初创企业,公司盈利并不稳定,财务指标验证较为滞后,仅采用 PE 对进行估值或将失效,对科创企业进行估值需要结合企业生命周期、所处行业、研发周期及研发投入等因素,采用多元化估值体系进行评估。本报告选取 PE、PS、PB 三个具有代表性的估值指标对科创 50 指数、科创板进行估值分析,同时选取具有一定可比性的创业板指和创业板进行对比分析。

创板估值较高,板块定位导致的标的稀缺性、高成长空间以及高流动性支撑科创板估值溢价。当前虽然存在一定高估值,但注册制本质是推进市场化进程,加速企业优胜劣汰,未来随着更多科创企业的引入以及 T+0 交易的开放,科创市场定价效率将提高,垃圾股加速出清,资源逐渐向优质龙头企业倾斜,以科创 50 指数成分股为代表的优质企业将迎来良性成长。

兴业证券强调:2020年7月27日,北京市地方金融监督管理局表示,北京将对赴美中概股进行梳理,对于符合回归条件的,支持其回归A股或回归港股发展。这一规定继中国证监会、上交所、深交所接连发布红筹企业(包含已赴美上市红筹股和尚未在境外上市红筹股)科创板、创业板上市公告后,又一拥抱中概股回归A股重要举措。

科创板注重“硬科技”,兴业证券梳理后发现,符合科创板上市条件中概股企业可能包括:泰邦生物、大全新能源、万国数据、搜狗、再鼎医药、陌陌、斗鱼、哔哩哔哩、虎牙直播、金山云、蔚来等。兴业证券认为,红筹企业回归科创板后,有望大幅提升信息技术行业市值比重。

中国银河证券提醒投资者,科创板开板一周年,科创50指数的发布推动板块流动性提升,随着供给端发行标的增多和解禁来袭,短期不确定性提升。

在科技新基建、高研发投入和募投项目带来科创板高成长预期,叠加高流动性溢价,科创板目前高估值将可能成为常态,仍需关注7月22日限售股解禁带来的风险。

机构:短期A股承压

不改中长期结构性机会

7月份市场情绪跌宕起伏,上证综指急速冲上3400点后,A股波动加剧。虽然今年股票市场的赚钱效应相对可观,但纷繁复杂的市场环境下,即使由专业投资人士管理,部分权益类基金近期也出现了回撤。

而本轮上涨行情中,投资者如果是在3300点以上入市,有可能在近期的调整中产生明显的焦虑感。

浦银安盛基金FOF业务部投资经理姚卫巍对此认为,前期A股市场连续上涨,积累较高涨幅,市场短期获利回吐的压力较高,叠加中美摩擦升温和海外疫情影响,全球风险资产价格出现调整,A股短期内出现的调整也符合市场预期。

“短期A股承压,不改中长期结构性机会。三月份以来上涨指数从最低的2646点上涨至3458点,最大涨幅超过30%,随着流动性宽松预期的修正,短期估值承压。后续关注经济增长恢复的斜率,增长的回暖能否弥补流动性的边际减弱,将是影响股票市场走势的关键。”

姚卫巍表示,前期市场涨幅较快较多的消费、医药板块个股迎来调整,一定程度上释放了积累的调整压力。股票内部消费、成长仍是主线,重点关注新能源汽车、光伏。此外,代表中国经济未来核心发展方向的消费、医药、科技等行业的优质个股仍然是我们长期布局的投资标的。

摩根士丹利华鑫认为,近期的调整主要是市场避险情绪及交易型资金获利了结所主导。随着货币政策收紧的预期弱化,预期下半年A股流动性依然维持较为充裕,并且国内经济延续修复的态势,支撑A股中枢抬升的两条主要逻辑并未受到影响。伴随经济的修复,以及资金对权益市场的增配趋势,A股的中枢将逐步抬升,A股市场将进一步获得投资者的关注。

前期市场持续上涨,A股估值水平已得到明显修复,后续配置上将更加均衡,更多的关注业绩确定性较高的细分领域。中长期而言,市场仍处于盈利逐季修复及流动性相对充裕的预期当中,结构方向上继续关注优质消费、科技龙头,以及地产竣工产业链、可选消费复苏等板块。

易方达基金优选多资产基金经理张浩然则分析称,市场行情受四个驱动力影响,短期呈现出现波动增大和风格轮动加快的特征。“这一市场特征为入场意愿强烈的投资者提出了较大挑战:首先,投资者难以把握合理的入场时机;其次,难以确定买入哪种资产类别更合适”。他分析称。

张浩然认为,配置FOF是“破局”的有效方法之一。“分散化是金融投资‘唯一免费的午餐’。FOF通过分散化降低波动,能够为投资者提供更好的投资体验。” 首先,FOF通过优选全市场的优秀基金经理,旨在为投资者获取长期的优秀收益。其次,通过不同风格优秀基金经理的互补,在市场由任一种风格主导时,均不会表现得太差,降低了投资者高位入场的风险。另外,通过FOF基金经理的资产配置能力,为投资者规避更大的市场风险。

.app-kaihu-qr {text-align: center;padding: 20px 0;} .app-kaihu-qr span {font-size: 18px; line-height: 31px;display: block;} .app-kaihu-qr img {width: 170px;height: 170px;display: block;margin: 0 auto;margin-top: 10px;} 扫二维码 极速开户